パナソニックの2018年3月期決算

https://www.panasonic.com/jp/corporate/ir/release.html

の資料をもとに短評します。

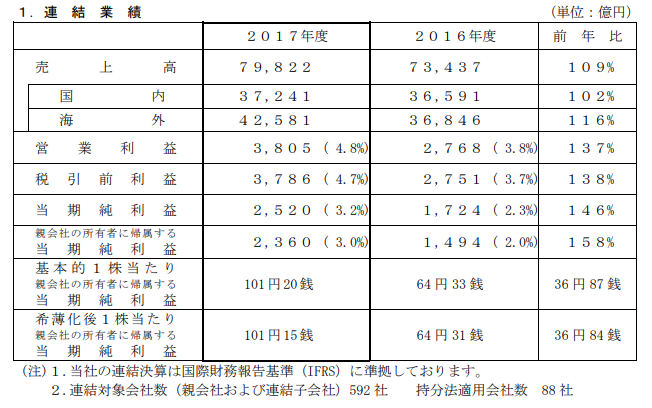

まずは業績の確認

売上、営業利益、純利益すべてOK

しかし、営業利益率は相変わらず低いですね。5%程度でしかありません。

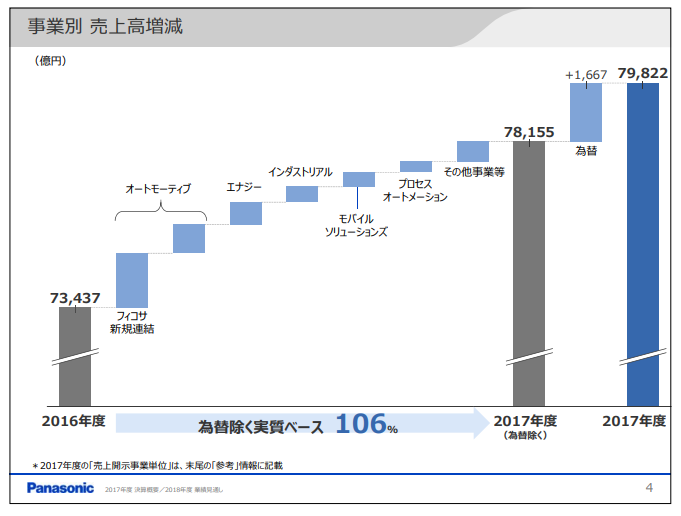

事業別売上高は全事業が増収、為替を除く実質ベースで106%の増収です。

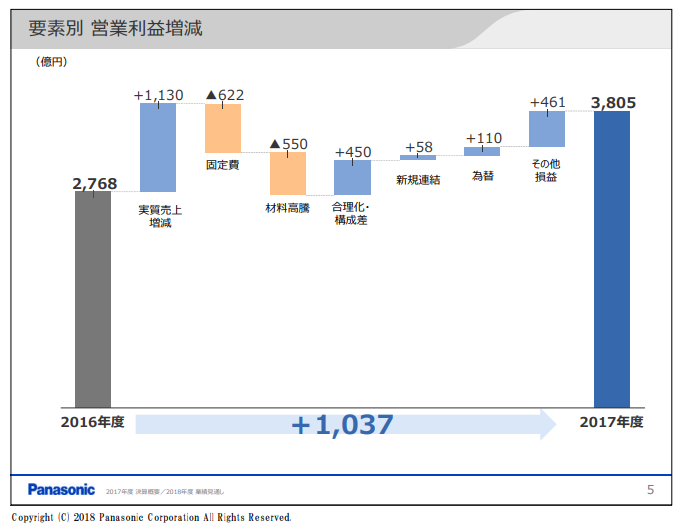

要素別営業利益です。

材料費と固定費の増加を売上増と合理化でカバーして大幅増益になっています。

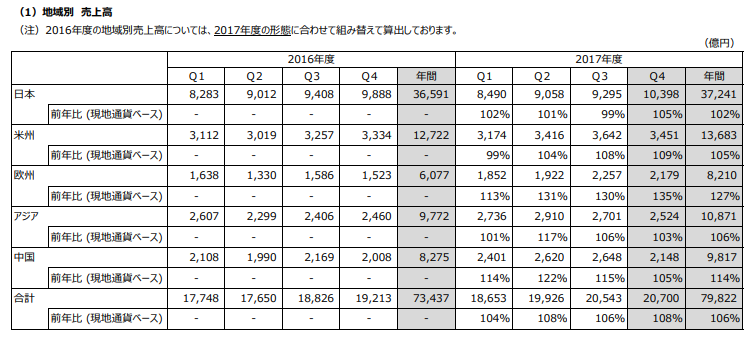

地域別にみると、日本の売上が全体の半分程度を占めています。かなり国内比率が高いことがわかります。

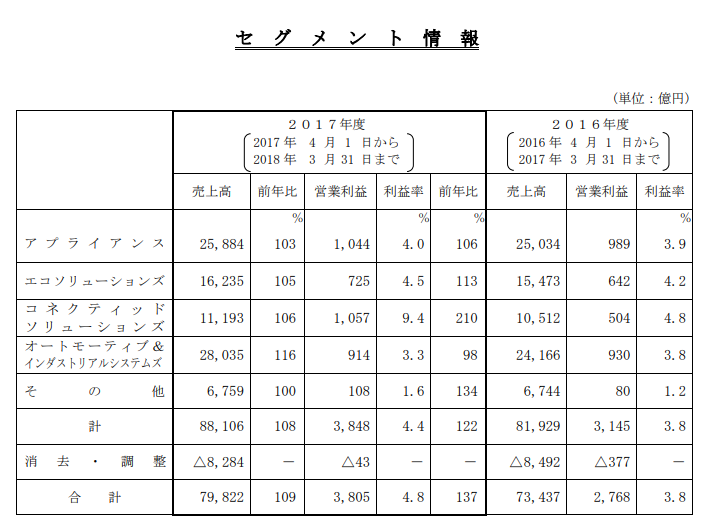

事業セグメントごとにみてみますと、アプライアンス(家電事業)とエコソリューション(住宅向け設備など)、オートモーティブ(自動車産業向け、テスラなどEV向け電池もこのセグメント)の三つが営業利益率を押し下げているのがわかります。

ちなみに、コネクティッドソリューションズは営業利益率が高いですが、

この事業部は先日、某国政府高官に賄賂を渡して契約をとっていたことが暴露され、米政府から不正競争を理由に罰金を科されることになりました。

ようするにルール違反で稼いでいただけなので、まともに数字を評価してはいけません。

米、パナソニックと子会社に制裁金 不正会計や賄賂で

パナソニック、300億円で和解=米当局が贈賄の疑いで調査

パナソニック 約300億円の罰金支払い

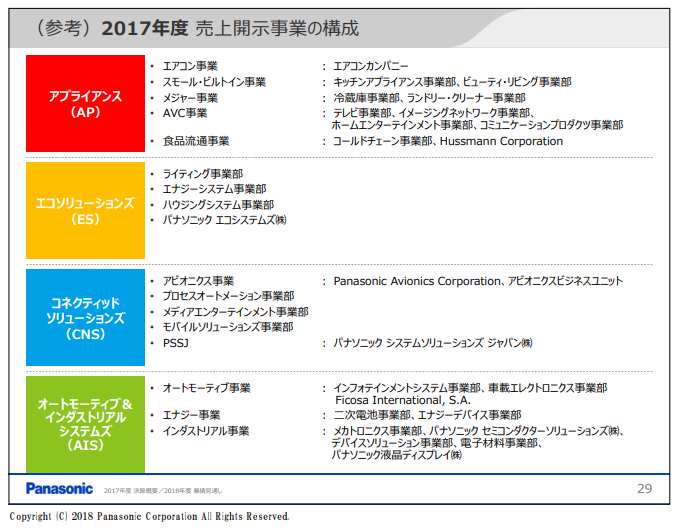

ところで、アプライアンスだとかエコソリューションとかいろいろ書かれていますが、なんのことだかわかりますか?

俺は最初まったく理解できませんでした。

とりあえず、事業ごとの区分は

- アプライアンス・・・冷蔵庫・エアコン・キッチン・テレビ・洗濯機、AV機器など主に家庭向け設備と、企業向け食品流通分野など

- エコソリューション・・・照明、住宅リフォーム、パナホーム、配線など、主に住宅向け設備、施工サービス

- コネクティッドソリューションズ・・・航空機向け設備、食品加工業向け設備、メディア事業、モバイル事業、システム事業など、主に企業向け設備サービス

- オートモーティブ&インダストリアルシステムズ・・・車載エレクトロニクス、二次電池、メカトロニクス、電子デバイス、電子材料など、主に企業向け製品

となっています。

非常にわかりにくいです。

なんでイミフな横文字で事業区分してるんでしょうか?

本人たちはわかるのでしょうけれど、投資家からみたら一見しただけではサッパリわかりません。

同社の視線が内側を向いていることがよくわかります。

こういった会社は従業員の意識も社内政治に向かいがちです。

これだけ利益率の低い事業を大量に抱え込んでいる事実から、この会社の取締役たちは株主利益の極大化よりも従業員の生活をどうするか、社内の役職をどう配分するか・・・というチマチマした目線で経営しているように感じます。

松下幸之助が理想とした「一億総株主社会」の実現は、株主の視点を経営に反映させることが目的でしたが、いまのパナソニックにそれが存在するのか?

甚だ疑問です。

話が脱線しました。

来期に向けた施策をみていきます。

設備投資は自動車向け事業が中心のようです。

とくに、テスラモーター向けリチウムイオン電池事業のギガファクトリーと、中国EV向けの大連車載電池工場に多額をつぎ込むようです。

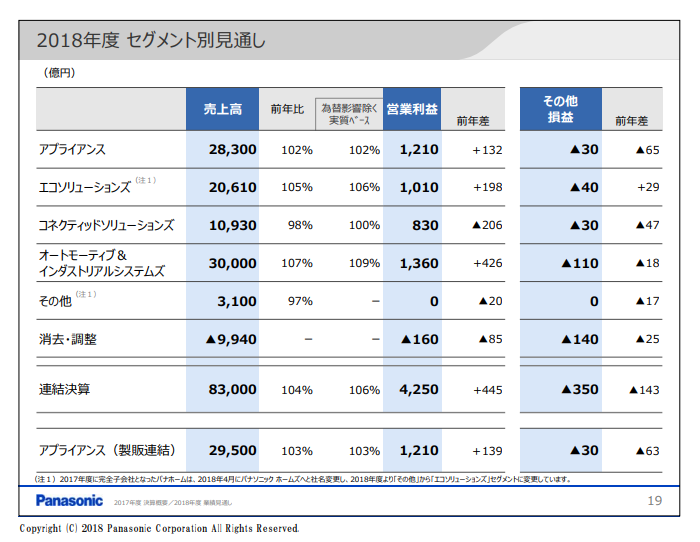

来期はコネクティドソリューションズ以外は増益を見込んでいるようです。

同社はもともと営業利益率が低いですから、まじめに経営すれば改善余地は非常に大きいです。

業績改善の余地があるから買いとみるか、この好況下でもコレはダメだと思うか、そこらへんは好みがわかれるところでしょう・・・

とりあえず株価もみておきます。

head & shoulder です。

Headを結んだラインをぶち破って高値更新できるかどうか、が一つのメドになります。

とりあえず、短評は以上です。

なお、上記はあくまでも中卒くん個人の見通しであり、特定の投資スタンスをお勧めするものではありません。投資に当たっては自己責任・自己判断でお願いいたします。