タイムズ24、タイムズカープラス、タイムズカーレンタルなどを展開するパーク24の業績と株価をみてみよう

今回はカーシェアリング(タイムズカープラス)、レンタカー(タイムズカーレンタル)、駐車場(タイムズ24)を展開するパーク24の業績と株価についてみていきます。

まず最初に、パーク24の会社説明からはじめます。

パーク24とは?

パーク24とは、日本国内を中心に駐車場、カーシェアリング、レンタカーサービスを展開する企業です。

パーク24の事業はおもに以下のようになります。

駐車場運営事業 タイムズ24

タイムズ24事業は個人や企業から遊休地を借りて駐車場運営したり、商業施設や公共施設などの駐車場を借りて、24時間駐車場として利用するビジネス。

タイムズ24事業は駐車場管理受託なども行っているほか、月極駐車場の運営もしています。

B-Times

車やバイク1台ぶんのスペースから貸し借りできるサービス。

レンタカーサービス タイムズカーレンタル

レンタカーサービスのタイムズカーレンタルを展開

カーシェアリングサービス タイムズカープラス

24時間いつでも時間貸しでクルマをシェアリングするタイムズカープラスを展開

ロードサービス タイムズコミュニケーション

整備工場ネットワークを生かしたロードサービスも展開

パーク24の業績を確認

(以下は2018年10月13日に書きました)

以下、パーク24のホームページより3Qの短信と2Qの決算補足資料などを引用するかたちで業績確認していきます。

細かい部分はパーク24のサイトをごらんください。

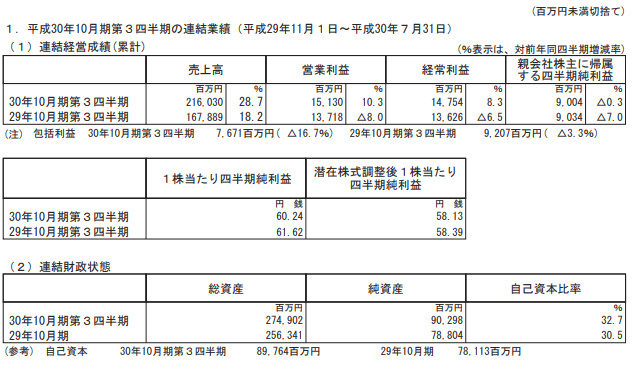

タイムズ24を展開するパーク24の2018年10月期第3四半期の業績は、売上高が前年比28.7%増、営業利益が同10.3%増、経常利益が同8.3%増、四半期純利益が同0.3%減、潜在株式調整後一株当たり四半期純利益が58.13円、自己資本比率32.7%であった。

一見パーク24の業績は好調なようにみえるが、これは前年に8%減益だったことの反動増という面も強く、一概には強いと言い切れないところいは注意が必要。

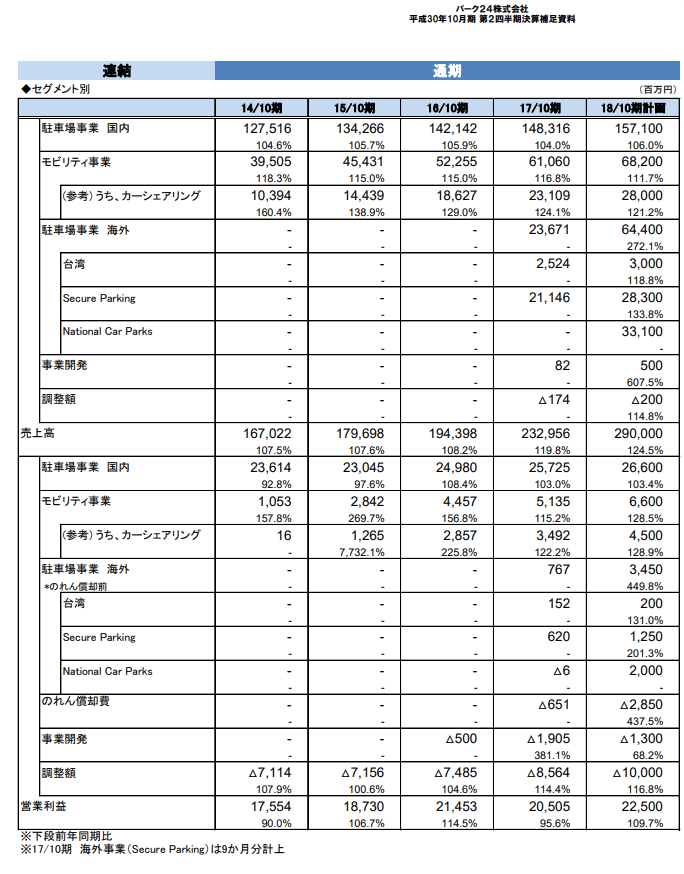

こちらはここ数年のパーク24のセグメント別売上、営業利益を並べたもの。

一番右端の数字は予想数字なので省くとして、パーク24の2017年10月期には営業減益だったことがわかる。

パーク24はここもとモビリティ事業に注力している。

パーク24のモビリティ事業というのは、要するにカーシェアリングビジネスのタイムズカープラスであったり、レンタカーサービスのタイムズカーレンタルのこと。

パーク24のモビリティ事業は売上が毎年15%程度成長しているし、営業利益も黒字化が定着

パーク24にとってモビリティ事業は急速に成長する有望なビジネスと捉えられているのだと思う。

ただ、ここでパーク24の先ほどの資料をよくよくみてください。

営業利益率をパーク24の駐車場事業とモビリティ事業で比較してみましょう。

まずパーク24の駐車場事業ですが、2017年10月期のデータをもとにすると、こちらは17.34%程度の営業利益率となっています。

パーク24のモビリティ事業もみてみると、こちらは8.4%の営業利益率しかありません。

パーク24のカーシェアリングビジネスであるタイムズカープラスは営業利益率15.11%です。

つまり、パーク24のレンタカービジネスは非常に美味しくないビジネスであることがわかります。

そして、なんだかんだいって駐車場ビジネスがおいしいビジネスであることもわかります。

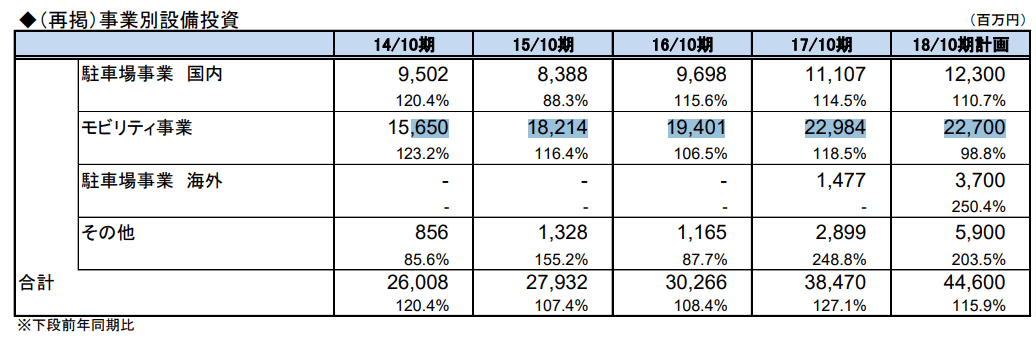

これは、パーク24の補足資料にある、事業別設備投資をみればわかります。

パーク24の駐車場事業であるタイムズ24は、設備投資が小さくて済んでいるのです。

これは、空いている土地を借りてきて、フラップ式駐車場に作り直すだけで済むビジネスですから、設備費用がほとんど必要ない。

それに対してモビリティ事業は自動車をまず仕入れなければなりませんから、どうしてもパーク24の投資規模は大きくなります。

パーク24はいま、「持たないビジネス」から「持つビジネス」に転換しているのです。

シェアリングエコノミーは、最終消費者は持たない利便性と資本効率性を享受できますが、それを提供する側は「持つビジネス」を強いられます。

結局誰かは持つことになるわけで、つまり不便を受容する主体が代わるだけに他なりません。

パーク24は「持たない経営」から「持つ経営」へと転換していますから、あとはバイイングパワーを存分に使って、どれだけ安く大量に設備(この場合は自動車)を仕入れられるか、という点にすべてがかかっています。

セグメント別台当たり売上、費用をみてください。

タイムズカーレンタル、タイムズカープラスともに、台当たり費用が低下傾向で、台当たり売上が伸び、台当たり営業利益も伸びています。

これは、持たない経営の賜物です。

パーク24の競合他社

駐車場事業の競合他社は多すぎるので割愛。

レンタカー事業はトヨタレンタリース、オリックス、ニッポンレンタカーなどが上位です。タイムズカーレンタルは、マツダとの提携分をあわせても10%ちょっとでしょうか?

カーシェアリング事業であるタイムズカープラスの競合他社は、現状ではオリックスということになりますが、現状では、圧倒的にタイムズの方が優位に事業展開していると思います。

ただし、問題があります。

将来的には、カーシェアリングビジネスは、レンタカー事業と同じ構図になる可能性があると自分は思っています

つまり、自動車メーカーが直接カーシェア事業に乗り出してくるということ。

そうなった場合、レンタカー事業でトヨタが強いことと同様に、カーシェアでもトヨタなどの大手自動車会社がのしてくる可能性があります。

そのとき、先ほど言った業界最大手であることで得られているパーク24の「バイイングパワー」は意味をなさなくなります。

そのことには十分注意が必要だと思われます。

パーク24の株価

パーク24の株価は、ライドシェア事業の成長性などを囃して上昇してきました。

パーク24の事業は駐車場、ライドシェアなどですから、あまり景気に振れない内需銘柄ということで(本当か??)、景気後退に強い銘柄と解説されることも多く、人気化していました。

パーク24株がここ数日で大きく下落しているのは、設備投資費用と海外事業買収に伴うキャッシュアウトを賄うためのCB(転換社債)発行に伴う希薄化懸念を理由としたものです。

さきほども書きましたとおり、パーク24は「持たない経営」から「持つ経営」に転換しようとしており、自動車の購入費用などで多額の投資が必要になってきます。

パーク24の財務自体は既に借り入れが多く、自己資本比率は30%台ですから、これを引き上げる必要があったのでしょう。

今回、CBによるなかば増資を意図した資金調達をすることになりました。

パーク24のバリュエーション

パーク24のバリュエーションは2019年10月期通期決算のアナリストコンセンサスベースでPER28.6倍、EV/EBITDAは9.86倍となっています。

パーク24はかなり割高な株価水準まで買われています。

CBの発行で希薄化もしますから、PER30倍程度に伸びるでしょう。

許容できる範囲かもしれませんが、高めであることは事実です。

あとは、パーク24の事業成長性にどれだけ期待出来るかという話。

パーク24への投資のリスク

さきほども書いた通り、おいしいビジネスであれば間違いなく自動車メーカーが参入してきます。そこがパーク24のリスクです。

また、景気後退には注意が必要です。

景気後退は国内事業者のコストコントロール意識を変えますから、対法人向け売上に影響が出る場合があります。

消費者も買い物を減らすなど街中に出かけることが減り、それが駐車場利用率の低下に繋がります。

とりあえず、以上です。