フィリップモリスインターナショナル(Philip Morris International Inc. / NYSE:PM)って会社があります。

1900年創業の歴史のながいタバコメーカーです。

日本でもマルボロ、ラーク、バージニアエス、パーラメントなどなど、タバコを吸う人から根強い人気のある銘柄を展開している会社なのですが、

株をやる人(とくに高配当株が好きな人)からも根強い人気がある銘柄だったりします。

それはつまり、高配当だということです。

ここ数年、だいたい4%~5%くらいついていました。

これに多くの配当好きな投資家が群がりました。

とくに、低金利、ゼロ金利な国の投資家が群がりました。

日本のアメリカ株ブログなどでも、多くの人がポートフォリオに加えていました。

曰く「安定的に長期間配当が入ってくるのはオイシイ」と。

そんなフィリップモリスインターナショナル株ですが、先日ぷち暴落を起こしました。

一日で15%以上下落するという、この規模の企業ですとそこそこお目にかかれない下落率でした。

理由は、日本市場での電子式タバコ アイコス(icos)の売上が伸び悩んでいること・・・とか解説されていましたけど、個人的にそれはピントがズレてるなぁ・・・と思っています。

要するにタバコメーカーは、ヒストリカルにみて割高なんですわ

いちおー書いておきます。

過去において、いまほど煙草メーカーが割高だった時期はないと思います。

たとえば、同業のアルトリアグループ(Altria Group)の長期チャートをごらんください。

この会社はもともとフィリップモリスカンパニーという企業名だったんですが

その後にクラフトフーズ(Kraft Foods/NYSE:KHC)をスピンオフ、そして2008年には国際タバコ部門をフィリップモリスインターナショナル(PMI / NYSE:PM)としてスピンオフ。現在はアメリカ国内のたばこ事業と、少々のワイン事業を行っています。

過去において、いまほど煙草メーカーが割高だった時期はない

と書いた根拠を示したいと思います。以下をごらんください。これは10-Kを抜粋したものです。気になった方はアルトリアのHPからごらんください。

ご覧の通り、2002年あたりまではタバコメーカーは年率換算15%程度のEPS成長をしてきました。そのような成長期待のある時期でさえ、たとえば2000年2月にはPER1.2倍程度まで落ちています。

あの、、、一応いっておきますけど、PER1.2倍ですよ?

PBR1.2倍じゃありませんよ?

この当時、タバコメーカーは集団訴訟によって巨額賠償のリスクに晒されていました。「煙草を吸って健康被害にあったのはタバコメーカーのせいだ!企業側が補償しろ!」と原告側はさわぎました。

また、ITバブル時でしたので、みながネット、ハイテク系の企業に投資をしていて、こういったオールドファッションな銘柄はオイテケボリを喰らっていました。

そういう環境下でしたので、それなりに安いのはわかります。

しかし、さすがにPER1.2倍はやりすぎでしょう。

例えば今現在、ロシアに対してアメリカが制裁しまくってます。トルコでは政治的に安定が脅かされています。そういった国の企業でさえ、だいたいPER5倍程度はついています。PER1倍台はさすがにスゴいです。

さすがにここまで安いのは突発的な事態でしたが、押しなべてみてもタバコメーカーはPERで一桁台の時代が長く続きました。二桁に乗ってきたのは、リーマンショック後の金融緩和局面を経てからです。

そして最近の世界的低金利、カネ余り時代には、利益成長がほとんどないにも関わらず、PER15~23倍程度まで上昇してしまいました。

バリュエーション面からみたら全く魅力的ではありませんが、年間に稼いだ利益の大半を配当と自社株買いに回すことで、配当利回りに着目したインカムゲイン目的の投資家を集めることに成功したのです。

それは2000年代にグロソブ(グローバルソブリンオープン毎月型)を好んで買っていたような人たちです。低金利で運用に困った投資家たちです。昔なら債券を買って4%のリターン程度で満足していたような連中です。

グロソブがその後たどった道はどうだったでしょうか?

気になる方はご自分でお確かめください。

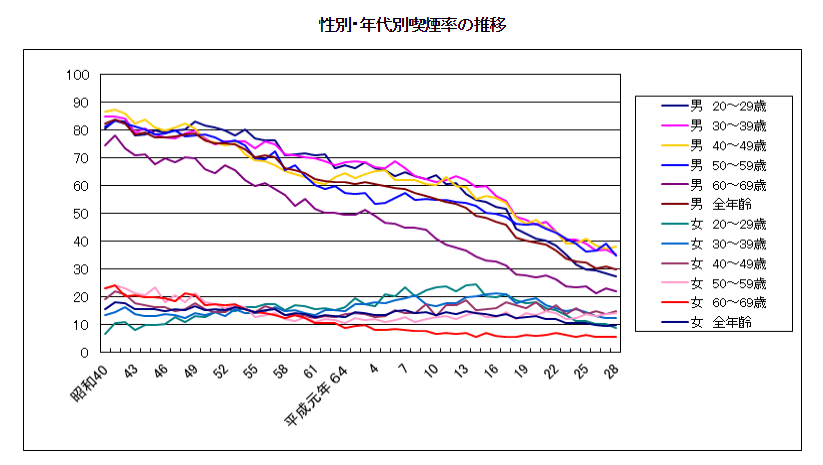

ここで、喫煙傾向についてみてみましょう。

以下は厚生労働省の成人喫煙率(JT全国喫煙者率調査)より抜粋しております。

・・・めっちゃ喫煙率減ってますね。

ちなみにこれは日本だけでなく、世界的な趨勢です。

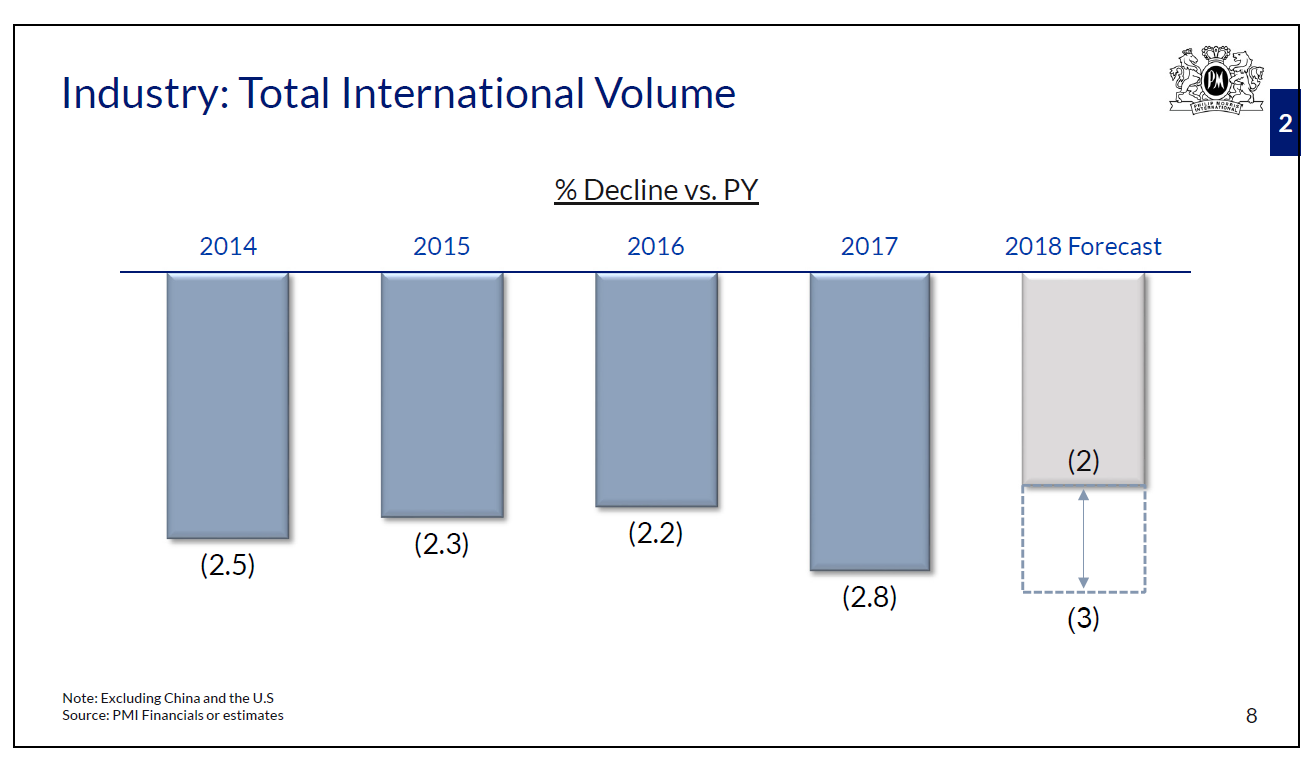

こちらはフィリップモリスインターナショナルのInvestor Information 2018からの抜粋ですが、ごらんのとおり、年率2%台のボリューム減少が続いています。

つまり、そのぶんだけ利益も減少しますから、EPSを維持するためには自社株買いを続けるしかない状態です。

長い目で見た場合、EPSが下がれば配当も下げざるをえなくなりますから、ここらへんの舵取りは非常に大事になってきます。

とりあえず、強引にまとめます。

フィリップモリスインターナショナル(を含むタバコメーカー全般)で今起きていることは

- 売上・利益ともに漸減傾向

- 当然、配当総額も漸減傾向

- タバコメーカーのバリュエーションは歴史的な高水準

- 長引く低金利下で高利回り商品に群がる人が多かった

- 米債利回りの上昇により、バリュエーション調整中

- さらにESG投資家の撤退

という感じでしょう。

アイコスの不振を嫌気して~・・・みたいな解説は、本質を捉えていないような気がします。

とりあえず、あたりまえの金利水準がついたマーケットで、

売上・利益が漸減傾向の銘柄が

PER、EV/EBITDA何倍で売買されてきたか

それを眺め返してみたらよろしいかと思います。

それらを踏まえて、タバコメーカーに対してなお投資したい人は投資したらいいのです。

個人的にはぜんぜん食指が動きませんがね。

いちおうチャートでも見ておきます。

アルトリアは逆四尊ですね。水色のラインが当面の下支えとして意識されると思いますが、長くは期待しない方が良さげ。水色割ったら下に空間が広すぎる。割れたら危険。

フィリップモリスインターナショナルは過去のボリュームゾーンに到達。

ってか後付けになるけど、すでに利食い売りの流れがしっかりできてたね、これは。決算のボリュームにあてて逃げようと思ったら、予想より悪い決算だったからサッサと逃げたくて下を売り進んだ・・・というふうにみえる。

大きく上昇はしないけれど、ボリュームゾーンをした抜けるまでには時間かかるかも。タバコの未来は暗いけどね。

なお、上記はあくまでも中卒くん個人の見通しであって、特定の投資スタンスをお勧めするものではありません。投資に当たっては自己責任でお願いいたします。