新型コロナウイルス(covid-19)関連備忘録~20年2月12日

新型コロナウイルス(covid-19)について自分が書いてきたことを転載します

noteの方にまとめてきた新型コロナウイルス(covid-19)関連記事ですが、好評&反響が大きかったいっぽうで、「長くなり過ぎて読みにくい」との指摘もありました。

そこで、本ブログの方にnote内の過去記事をまとめていこうと思います。

とりあえず、最新の予想などについては引き続きnoteに書いていきますが、数週間程度たったら順次こちらの方に転載していこうと思います。

なお、全文を転載するのではなく、関連部分のみを抜粋して転載しますので、前後の文脈が通じない部分もあると思います。

そのあたりはご了承ください。

今回は以下の記事から転載します。

新型コロナウイルス(covid-19)関連記事 2020年2月12日~相場観

個人的には、全体的にはひきつづき警戒姿勢をとっています。

とくに、半導体や消費関連、観光関連などにはやや手を出しにくい展開だと見ています。

のちほど書きますが、新型肺炎に対して中国は白旗を揚げるつもりです。

(後日注:中国は本格的な封じ込めに入りました)

世界も、じきに諦めるでしょう。

これは世界経済に対しては、生産活動の面ではポジティブですが、消費に与えるネガティブな影響は間違いなく出てくるはずです。

その点には要注意だと思っています。

ただ、そうした事態であっても、個別銘柄ではいくつか買い目線でみている銘柄もあります。

先ほども書いたMicrosoftです。

まずMicrosoftですが、非常に決算の数字がよろしいです。

財務体質がよく、現預金・短期金融商品など流動資産が多く、ちょっとやそっとの下落は自社株買いで対応できる余裕があります。

製造業企業と異なり、新型肺炎による業績への影響も限られていますから、新型肺炎による製造業への影響を嫌気したカネが流れ込む余地はあるとみています。

今回の新型肺炎は、防疫体制、衛生管理が未発達な新興国においてはマクロ経済においてリスクとなります。それゆえ、米ドル・米国資産へのシフトがより一層進む環境になっているようにみえます。

世界的なカネ余りを背景に、米ドル資産へのシフトが現在進行形で起きていますが、その中心になっているのが債券や株価指数に対するインデックス投資。株価指数に一番影響を与えているのが、Microsoft、Apple、Googleなどの時価総額上位のIT銘柄です。

確かにMicrosoftのバリュエーションは高すぎますし、その点では魅力的ではないです。

ただ、資金の流れの中心にある銘柄なのは間違いないと思います。

なお、Microsoftですが、やや足元で値動きに減速感が出ています。

何かのきっかけ(※1)で調整することがあれば、そこは魅力的な押し目買いの機会になるのでは、とみています。

※1・・・個人的には、キッカケとして考えられる要素としては、「新型肺炎の米国での感染拡大による悲観蔓延」もしくは「全体相場の上昇による主力銘柄からの資金シフト」などがあげられると見ています。そういった展開になるかはわかりませんが、そうなった際には良いタイミングになると見ています。

(後日注:マイクロソフト株はその後、押し目を入れて上昇トレンドに復帰してきています。)

(中略)

なお、外すべきと考える銘柄群は前回と変わりません。

消費、観光関連は買いは避けた方が良いとみています。

とくにアジア圏に強いところは避けた方が良いと思います。

もちろん日本の消費関連銘柄も。

また、半導体にも弱気を継続しています。

半導体セクターは新型肺炎による急落ののち、株価が回復してきているように思われるでしょうが、高値をとってきている銘柄はあまり多くありません。

SOX指数

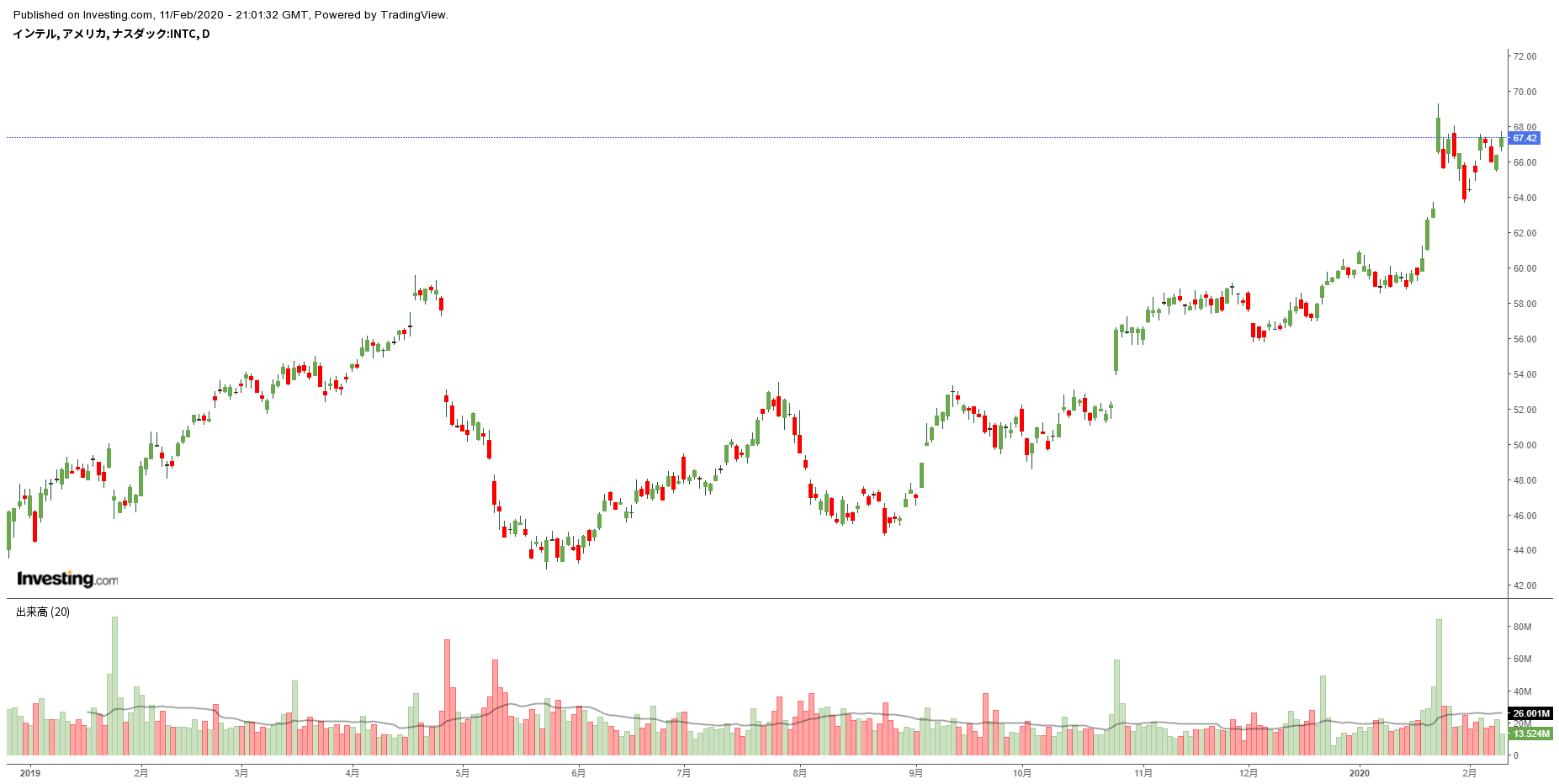

インテル

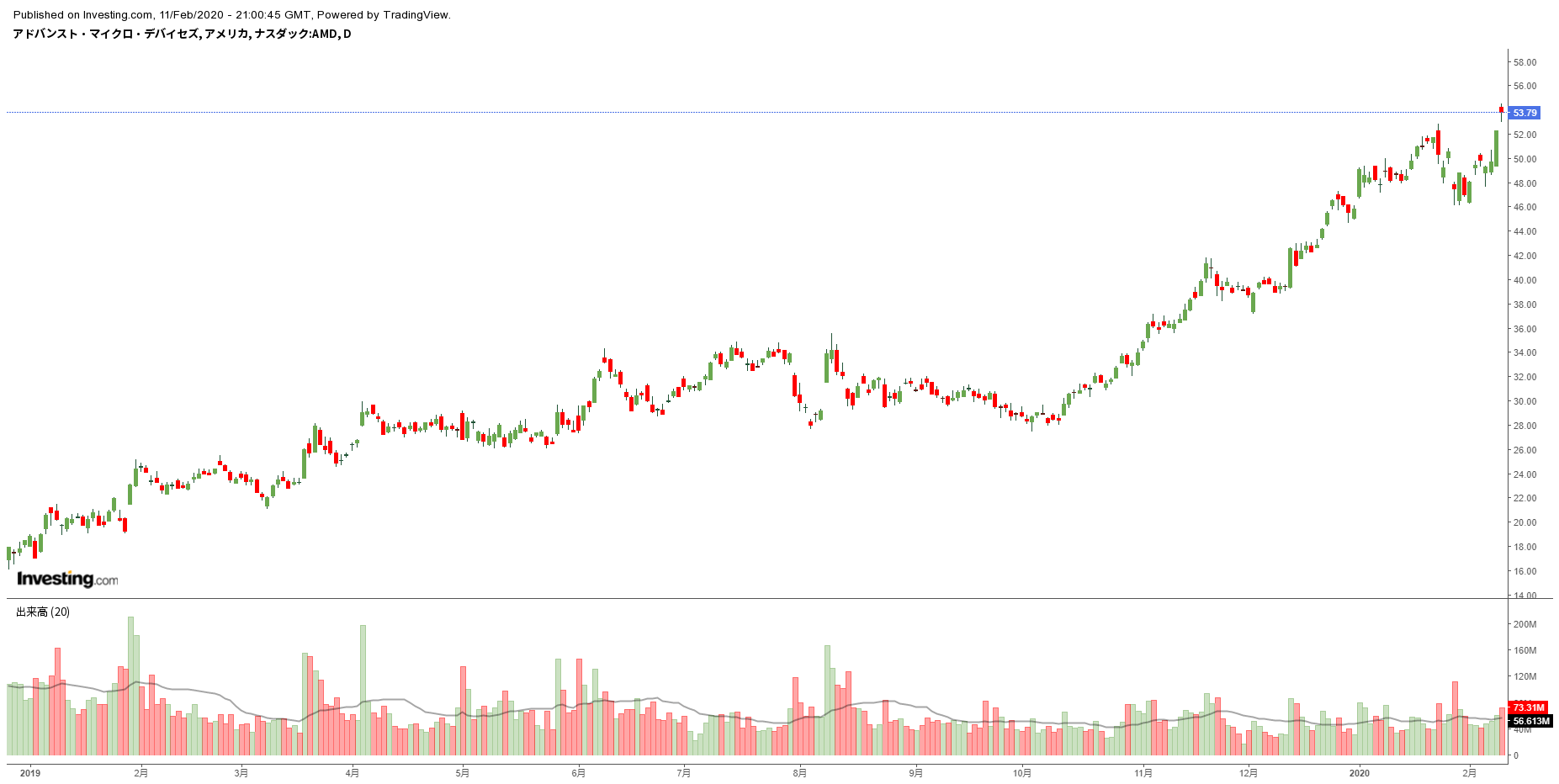

AMD

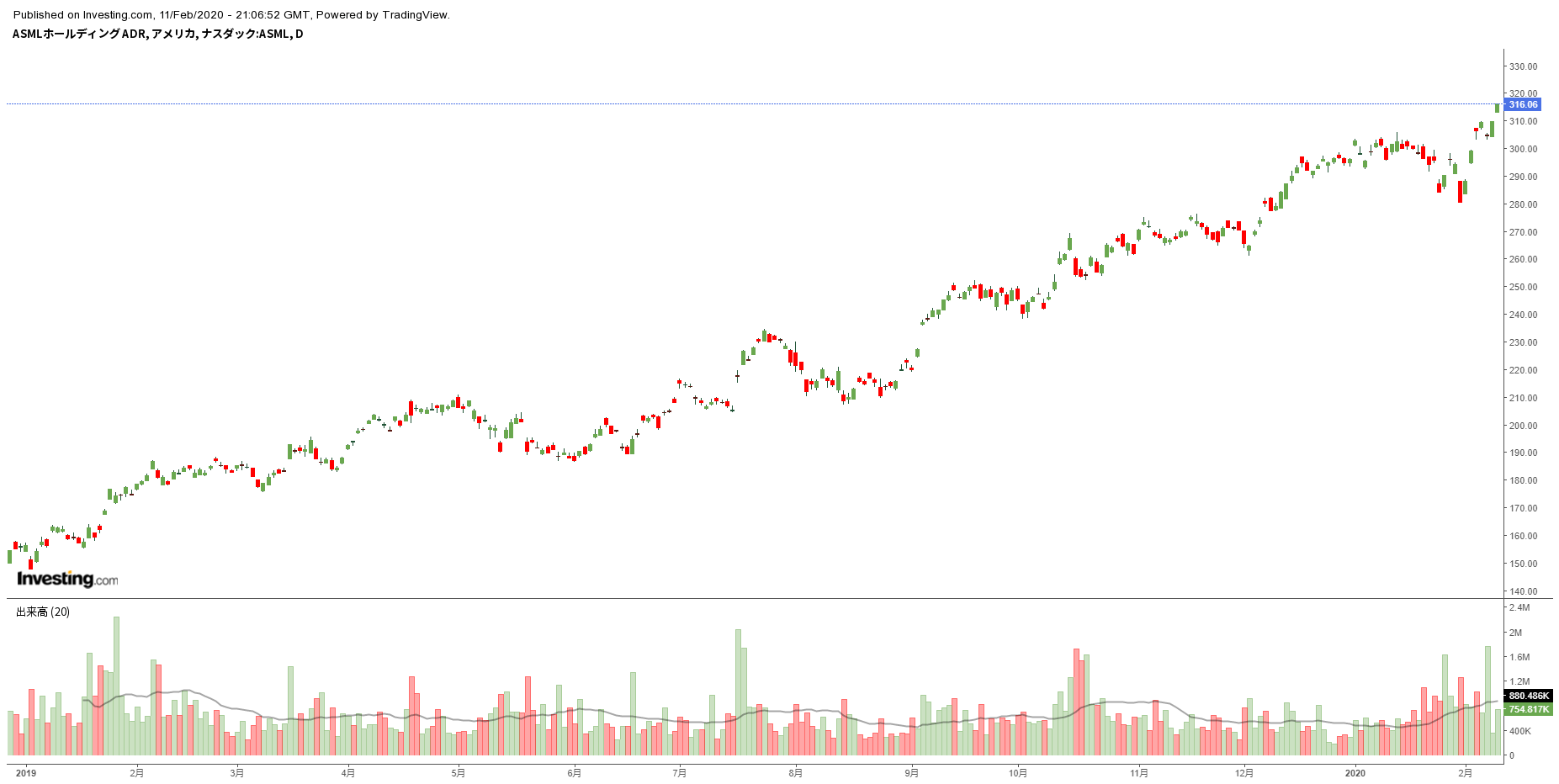

ASML

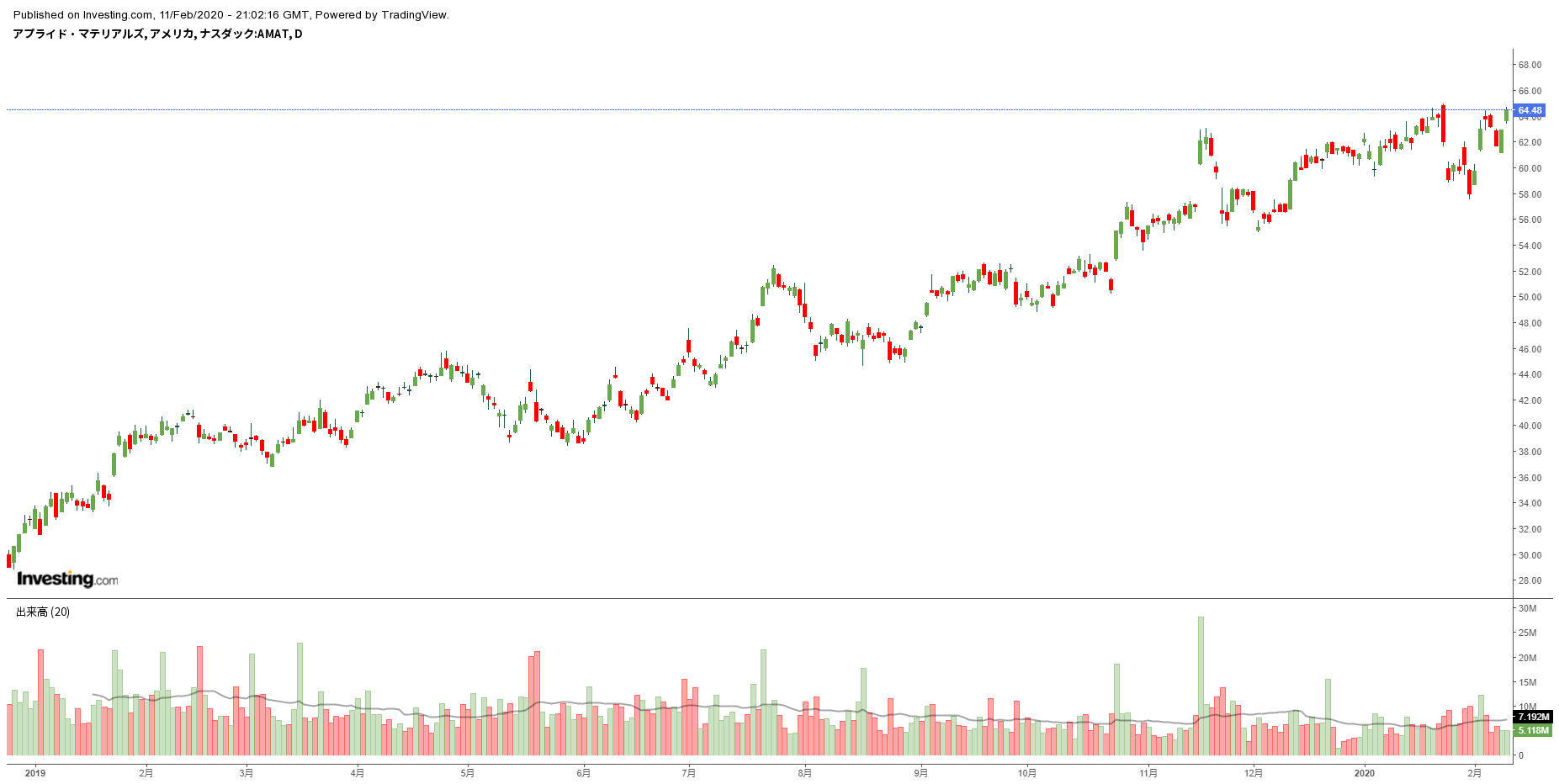

アプライドマテリアルズ

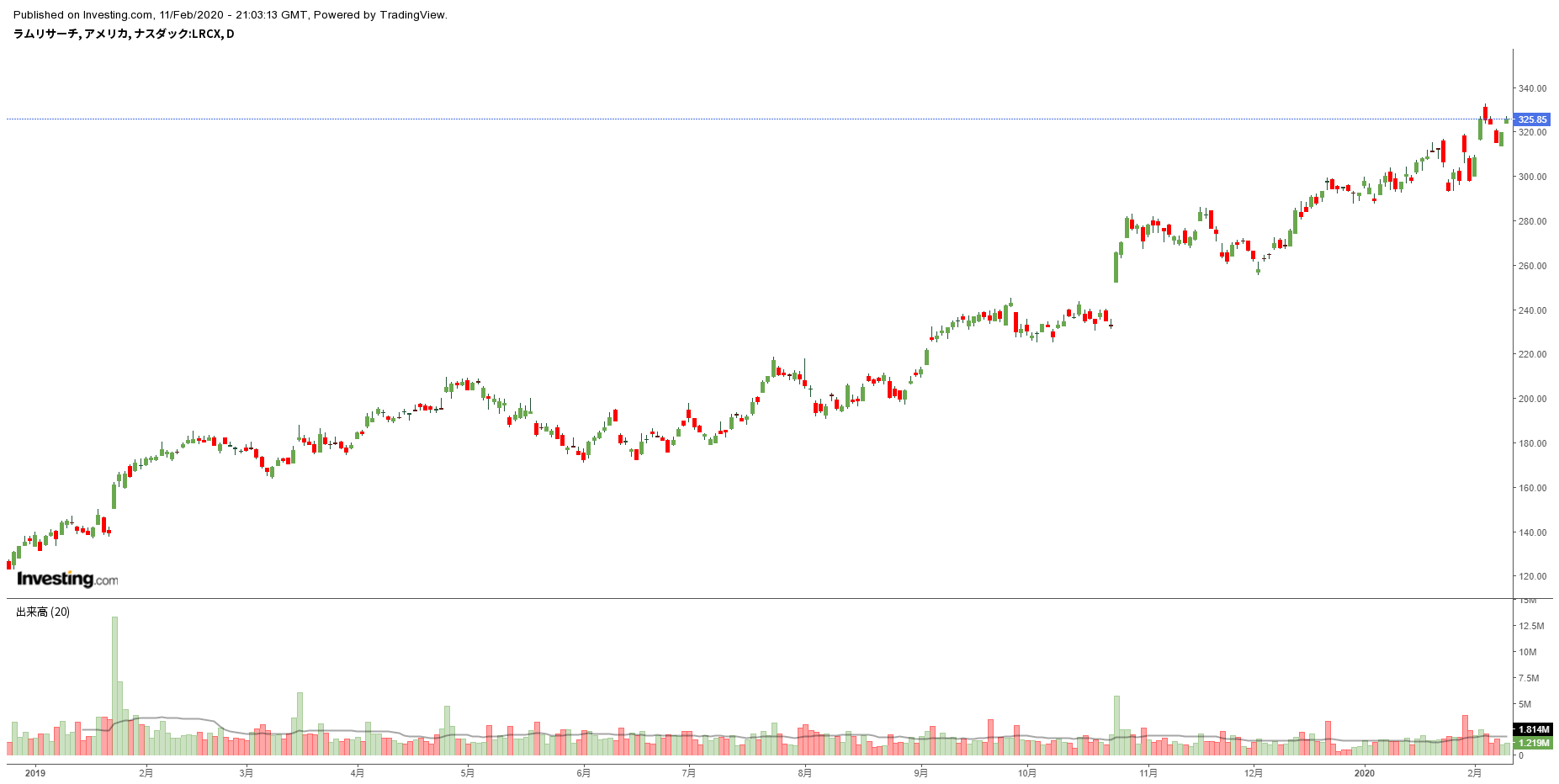

LAM Research

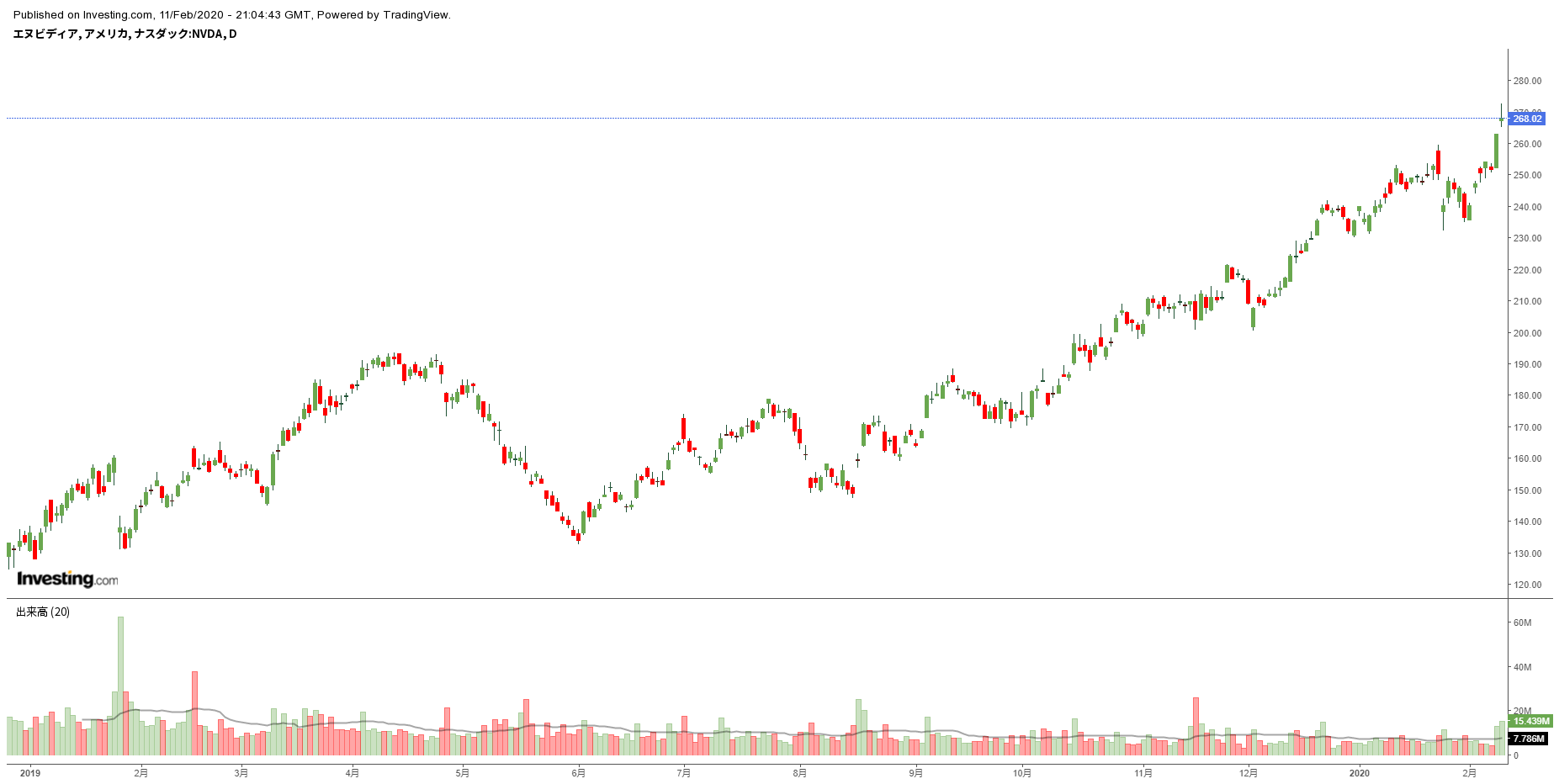

エヌビディア

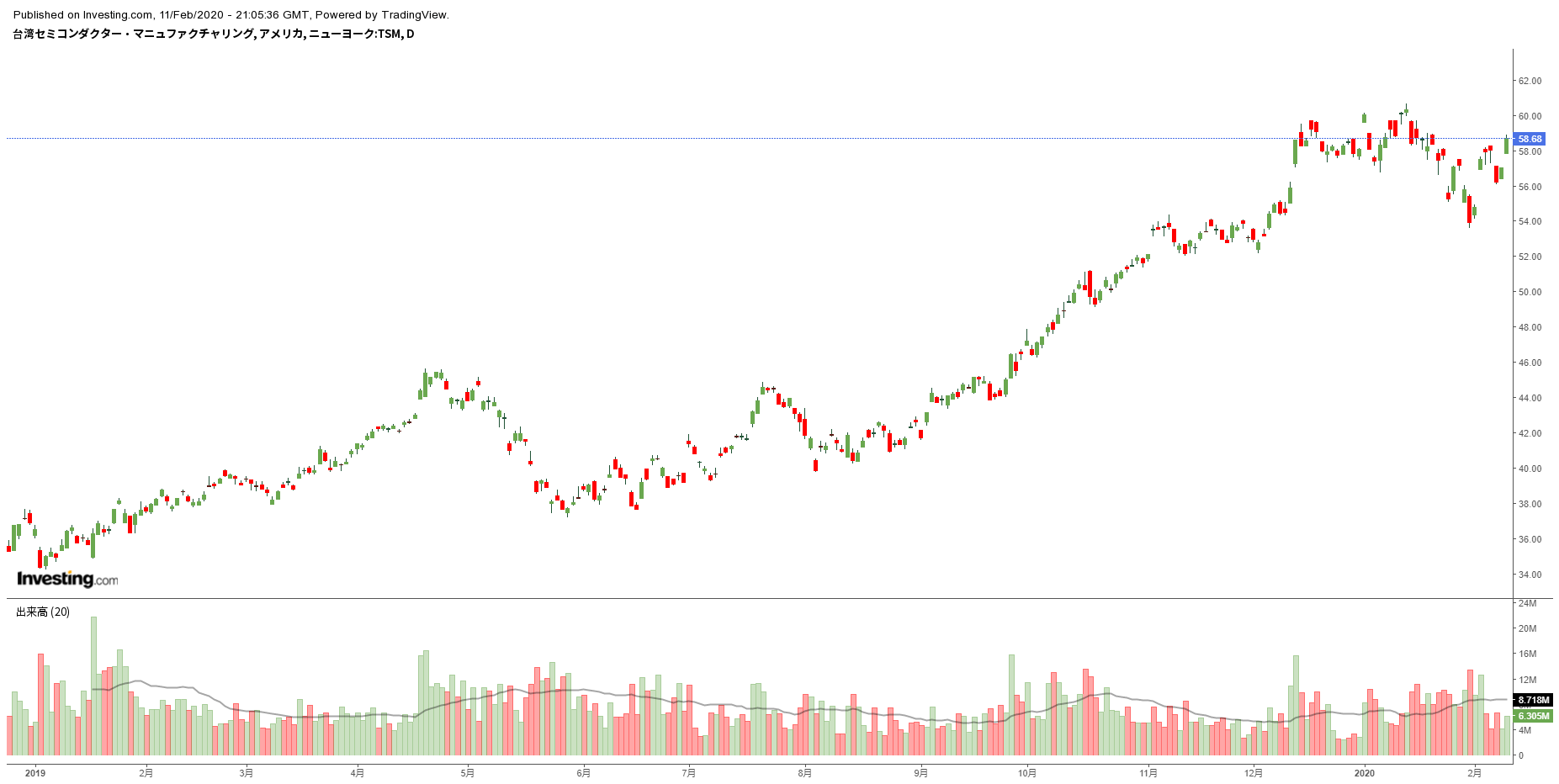

TSMC

(後日注:このあと、半導体株が急落を繰り返したのはご記憶のとおりです。)

上に抜けている銘柄は、ASML、AMD、NVDAあたりでしょうか。

個人的には、生産動向の中心にある台湾ファウンドリのTSMCが足元で弱い動きになっていることに注目しています。

半導体株指数は、世界経済の動向に非常に密接なシクリカル指標です。

日本株含め、台湾、韓国などの市場においても半導体の影響は非常に大きい。

世界的な上昇相場の到来には、これら半導体セクターのさらなる上昇が必要だと思いますが、ただ、今はまだそのタイミングではなく、しばらくお休みなのではないか、とみています。

もう一度、二度ほど下に試す動きがくるのではないかと見ています。

買いから入るには、底割れしないのを確認してからでも遅くないと思います。

また各銘柄のボックスの上限あたりでは、売りから入ることも一つの手だと思います。

特に日本では、その方向で個人的にはみています。

また、アメリカに上場している銘柄のなかで、中国、アジア地域での売上比率が高い観光関連の銘柄があります。

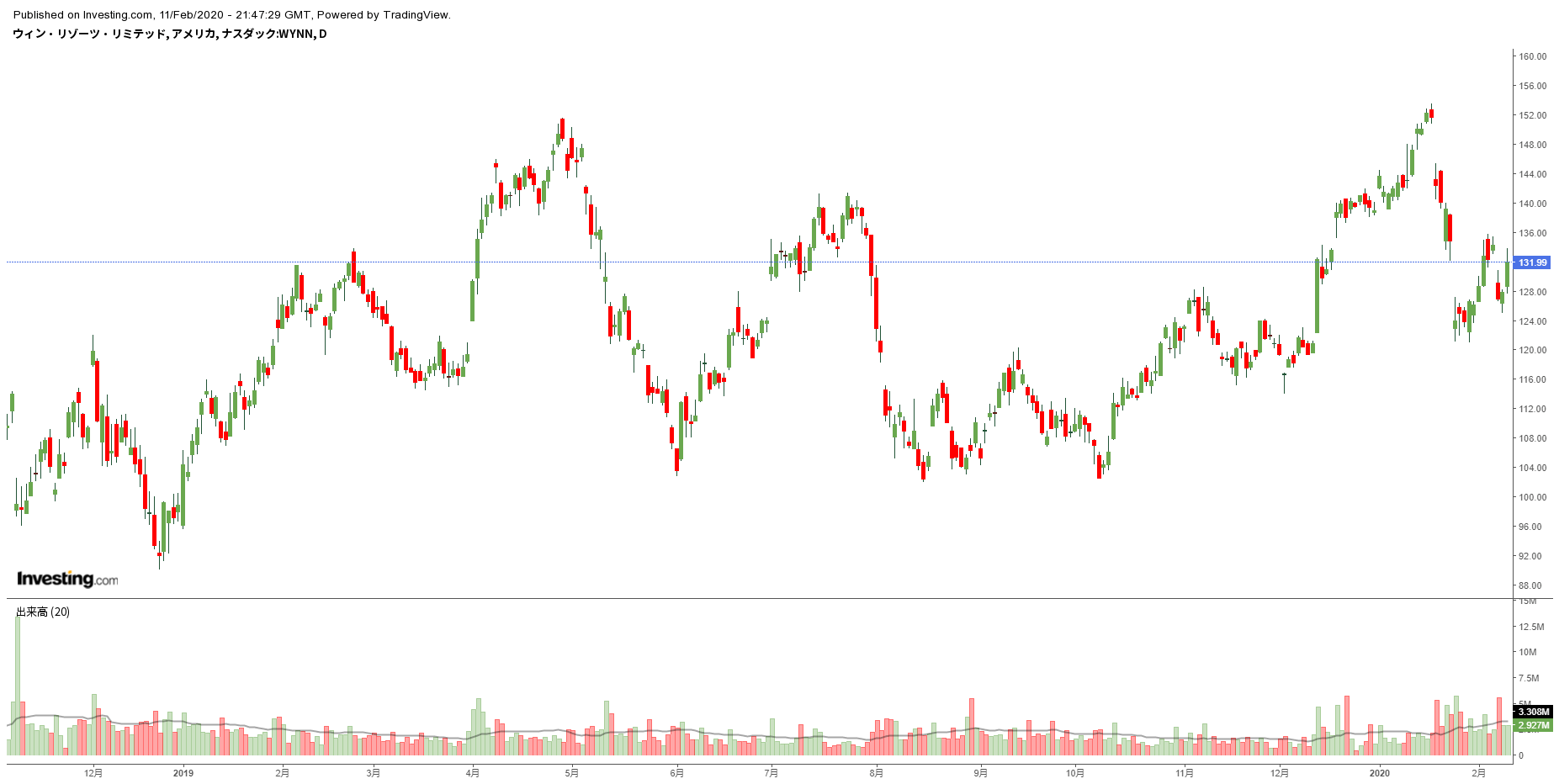

たとえばWYNNリゾーツとか。

ラスベガスとマカオのカジノが主力の企業ですが、売上比率ではマカオの方が大きい。

新型肺炎が報じられた1月24日に大きく下がりましたが、その後は戻り歩調です。

ほとんど下げていません。

(後日注:WYNNはこの記事を書いた2月12日に136.4ドルでしたが、コロナショック後は最安値35.85まで暴落しました。)

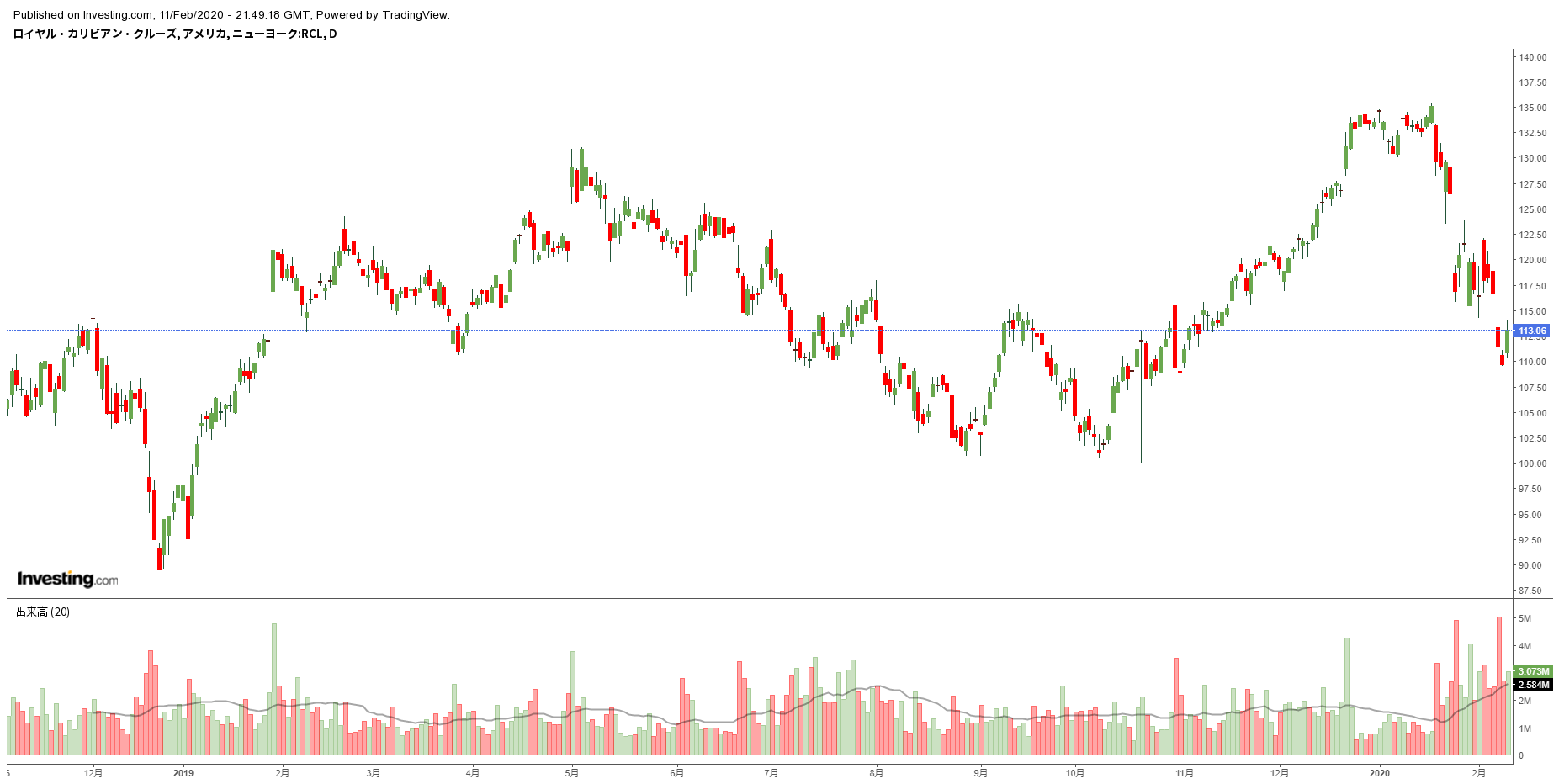

ロイヤルカリビアンはアジア地域に注力してきたクルーズ船会社ですが、確かに値下がりはしていますが、まだ完全にリスクを織り込んでいるようには思えません。

両社ともショートがある程度溜まっているため買い戻しもあるのかもしれませんが、これらが売り込まれないあたり、まだまだアメリカは対岸の火事といったふうに今回の一件を眺めている感じがあります。

(後日注:ロイヤルカリビアンはこの記事を書いた時113.06ドルでしたが、最安値19.25ドルまで暴落しました。)

新型コロナウイルス(covid-19)関連記事 2020年2月12日~新型肺炎について

先にも書きましたが、新型肺炎に対して中国は白旗を揚げるつもりです。

https://jp.reuters.com/article/china-health-xi-economy-idJPKBN2050ON

また、症状が軽微なものは新型肺炎として扱わない方針とも伝えられています。(ソース失念)

こういった方針は、製造業を中心に株式市場にとってはポジティブですが、全体的な防疫を考えると非常に問題があります。

今後は統計上の感染者発生数と、本当の感染者数との乖離が非常に広がることが予想されます。

もちろん、今でも真の感染者数を把握できていないでしょうが、今後はそもそも真の感染者数を把握しようとする努力すらしなくなるはずです。

中国指導部としては、感染拡大を阻止するのは諦め、情報統制につとめることが主要目的になりつつあります。

さらにWHOもそういった方針に向かうはず。

それはひとえに、中国経済、世界経済への影響を懸念してのものです。

「新型肺炎が怖いからって店を閉めたり工場を停止したらダメ。経済活動はつづけろよ。」

と中国政府は圧力をかけ始める可能性が高いとみています。

(後日注:この方針は後日転回します。)

そして、中国はそういった国内向けの対応を、日本を含めた周辺諸国に対しても求めてくるはず。

出入国禁止措置などをとらないよう求めてくる可能性が高いと思います。

日本政府は表面的にはこれを拒否するでしょうが、実質的には求めに応じざるをえないでしょう。

現在でもザル状態ですが、ますますザル状態になると思います。

国内で新型肺炎が蔓延するのは時間の問題です。

日本政府も白旗を揚げる準備をしています。

https://www.nikkei.com/article/DGXMZO55499000R10C20A2CZ8000/

日本でも、政府は情報統制につとめると思います。

まず、新型肺炎の検査自体をほとんどしないで放置するはず。

重症化した患者のみ検査をすることで、かなり患者数を低く見積もろうとするはずです。

ただ、早晩その方針はしくじると思います。

今回の新型肺炎が弱毒性であるかのような報道が多いですが、実際にはかなり深刻化である可能性があります。(なんせ30代の健康な男性でも肺炎で重症化したり死んでいますから。)

SNSがこれだけ発達しており、情報統制は難しいと思います。

国内で蔓延しているのが確認されれば、じきにマスメディアも騒ぎ出すはず。

(後日注:この時点ではマスメディアはほとんどコロナウイルスを軽視しており、季節性インフルと大差ないかのように報道していました。)

以前から書いているように、これは消費の現場に大きな影響を及ぼすと思います。

とくにインバウンド需要には甚大な影響が出る可能性があります。

SARSのころと異なり日本は旅行収支が黒字ですから、日本経済へは負の影響が必ずでます。

とりわけ、清浄国である欧米からの来訪者が減ることで、鮨屋などの高額消費に影響が出る可能性があります。

また、日本人も外出をなるべく控えるようになり、消費に大きな影響が出る可能性が高いとみています。

これまで市場は、生産活動における経済停滞を警戒する段階でしたが、今後は消費活動における経済停滞を警戒する段階に移ると思います。

百貨店、モール、商業REIT、鉄道・航空などの交通機関、宿泊サービスなど多方面に影響が出る可能性があります。

さらには、日本政府の対応に対する批判の声が多方面から上がる可能性があり、そうなると安倍首相、自民党への支持率にも影響する可能性があります。

こうしたシナリオの蓋然性は今のところはまだ低いですが、もし実現した場合は土木、建設関連などの内需銘柄にもネガティブとして見られる可能性があり、その点には注意が必要です。

なお長期的な経済効果として、自宅での仕事が増えていくことで、事務機器やセキュリティ関連のクラウドサービスなどの需要にはポジティブかもしれません。

ただ、人々の行動や生活スタイルが大きく変化していくことが想定され、需要が減るサービスも出てきます。

都心への通勤が減ることで交通機関の需要が予測より早く減少に向かう可能性がありますし、オフィス需要にも影響してくるかもしれない。

今すぐではありませんが、長期的にみればそういった要素も考えていく必要があると思います。

(以上が元記事からの転載になります。※後日注の部分はあとから追記)

新型コロナウイルス(covid-19)関連記事 2020年2月12日~あとがき

2月12日というのは、新型コロナに対して日本全体が慢心していた時期です。

この記事を書いた1日後の2月13日、日本で最初の死亡者が発生しましたが、主要メディアは総じて、「運の悪い人、持病を持つ高齢者が亡くなっただけ」という報道の仕方をしていました。

ダイヤモンドプリンセス号では既に発熱前患者からの二次感染が疑われる事例が多発していました。

また、潜伏期間がやたら長いことも示唆されていました。

そうした客観的事実があったにもかかわらず、日本政府および感染症研究者たちは

「発熱症状前は二次感染しない」

という前提のもと、同船感染者を簡易に検査したのみで下船・帰宅を許しました。

そして、二次感染が広がっていきました。

この2月中旬時点の日本は、本当にアマちゃんでした。

もしこの時期から政府と感染症専門医たちが危機感を持って行動していれば、死ななくていい人がたくさんいたと思います。

本当に悔やまれます。

甘い見通しを語った連中は、総括されるべきだと思います。

以上です。