新型コロナウイルス(covid-19)関連備忘録~20年2月3日

新型コロナウイルス(covid-19)について自分が書いてきたことを転載します

noteの方にまとめてきた新型コロナウイルス(covid-19)関連記事ですが、好評&反響が大きかったいっぽうで、「長くなり過ぎて読みにくい」との指摘もありました。

そこで、本ブログの方にnote内の過去記事をまとめていこうと思います。

とりあえず、最新の予想などについては引き続きnoteに書いていきますが、数週間程度たったら順次こちらの方に転載していこうと思います。

なお、全文を転載するのではなく、関連部分のみを抜粋して転載しますので、前後の文脈が通じない部分もあると思います。

そのあたりはご了承ください。

今回は以下の記事から転載します。

新型コロナウイルス(covid-19)関連記事 2020年2月3日~相場観について

(前略)

そしてやはり、今回の新型肺炎についてのリスクに対しては、市場の見方はかなり甘かったと言えます。

自分は前回、以下のように書きました。

自分は当初から最悪のリスクを想定していましたが、市場は当初から超絶楽観していました。

リスク管理として大いに間違っていると思います。

人々が楽観している時に悲観的なことを考え、人々が悲観している時に楽観的に考えるのは相場を張る者として重要なセンスだと思います。

それができなかった連中は反省すべきですね。

とりあえず、今後の展開をみていきます。

今回の相場観ですが、とりあえず諸々の経済指標や決算よりも、新型肺炎のゆくえを眺める動きになると思います。

(後略)

新型コロナウイルス(covid-19)関連記事 2020年2月3日~ボーイングについて

先ほども書きましたが、ボーイング関連には要注意です。

このまま737MAXが飛ばないと、サプライヤが窮することになります。

1台1.2億ドル程度でしょうか。

月産42台生産体制をとれると言われていますから、年に直すと6.5兆円規模です。

737MAXの生産ラインだけで非常に大きな経済規模だということがわかるはずです。

今回、さらに悪いことには、新型肺炎があります。

新型肺炎で世界的に蔓延して航空需要が落ち込めば、航空会社およびリース会社は傾くかもしれない。

他の機体への発注も止まるかもしれない。

ボーイングが保有する売掛金、営業債権などに飛び火するかもしれない。

実際にはそうなる前に政府が助けるかもしれませんが、市場にはそういった連想が働く可能性があります。

ボーイングは米国最大の製造業ですが、かなり悲観的状況です。

近寄りがたい状況にあります。

新型コロナウイルス(covid-19)関連記事 2020年2月3日~新型肺炎について

新型肺炎について、いろいろと考えていることを雑記します。

・中国における致命率は2.5%前後

・先進国における致命率は低い可能性

・妊婦、乳幼児感染、胎児へのリスクはみえない

・感染しても発症しない(不顕性)がかなりの率で存在する

・感染後の発症が遅い(4~8日?)

・発症前でもヒトヒト感染する

・以上の点から考えると、通常の経済活動をしていたなら蔓延阻止はかなり難しい。封鎖を徹底するしかない。

・北京などでも感染が拡大中

・日本では不顕性患者(バスガイド、運転手)が、諸症状の発症後10日近く隔離されずに普通に生活している。

・感染後の発症の遅さを考えると、日本でも今週半ばあたりから感染経路不明患者が出てくる可能性

・アルビドールとリトナビル/ロピナビルの併用やエボラ出血熱用に開発中の薬剤が重症患者に効果ありとの報告

・サプライチェーンにはやはり甚大な影響

・設備投資改善が期待されていたが、要員派遣などができず先送りされる可能性

・今後は国内の感染経路不明感染に注意※1

・日本の防疫体制は非常に脆弱で後手後手に回っている印象。日本が非清浄国になった場合のリスクを考える段階※2

・米国株市場はサプライチェーン混乱を警戒しはじめた段階。まだ織り込み不足。今後は米国内で感染拡大した場合の消費への影響が懸念される。※3

※1・・・現在までのところ、日本国内では感染経路がわかっている患者しかいません。

ただ今後は、感染経路が不明な患者が出てくる可能性があるとみています。

これは市場心理を冷やすことになると思います。

この場合、商業活動に深刻な影響が出てくる可能性があります。

人々は人混みを避けるようになるでしょう。

すでにインバウンド関連としてホテル、百貨店、航空、化粧品関連は売られていますが、さらには国内の消費低迷の影響も大きく出てくる可能性があります。

商業系REITや百貨店などには非常に大きな打撃となるはず。

ディフェンシブ性が期待されているJR各社も、収益構造をみると新幹線需要に大きく依存したところがあります。

特に観光需要の比率が大きい九州は、蔓延が本格化したらきついかもしれない。

※2・・・新型肺炎の封じ込めが失敗した場合、日本へのインバウンド需要自体が落ちる可能性があります。

その場合、長期的な地価形成に影響するとみています。

ホテル需要で盛り上がった土地需要が消えたら、地方都市を中心にかなり調整を余儀なくされるとみます。

また、長期的にみると働き方などにも影響が出てくるはず。

在宅勤務への移行は進むでしょうし、サテライトオフィス需要も出るかもしれない。

いっぽうで、通勤ラッシュが緩和することで私鉄各社には影響があるかもしれない。

都心部のオフィス需要が落ちるかもしれない。

長期的には、さまざまなところに影響してきます。

それらは相場とはほとんど関係なく、短期的には影響もしないと思いますが、長期的なテーマとして考えていく必要はあると思います。

※3・・・最悪の事態は、アメリカ国内での蔓延です。

世界の消費の中心地であるアメリカで消費が低迷する可能性があります。

この段階まで進むと、肺炎リスクと付き合いながら、ある程度は妥協して経済活動を営んでいこう、という形になると思います。

ただ、人々は人混みを避けるでしょう。

消費も落ち込むはず。

オンライン通販には良いと思いますが、それ以外はかなり厳しくなるのではないかとみています。

まだこの段階までいっていませんが、米政府はそうした事態への発展を警戒して、かなり厳しい措置をとっているようにみえます。

日本政府は、中国からのインバウンド需要がなくなったら日本経済が苦しい、という判断で制限を緩くしているようですが、長期的に見た場合、それは逆に損になる可能性が高いと思います。

とりあえず以上です。

新型コロナウイルス(covid-19)関連記事 2020年2月3日~観光需要について

日本経済は、今回の新型肺炎で弱みが見えたと思います。

まず、製造業は中国への依存が非常に強い。

サプライチェーンに関しても、設備納入の問題に関しても、非常に重要なお得意様です。

これを切り離すことは難しい。

また、中国人のインバウンド需要が消えたなら、国内消費に大きな影響が及ぶこともみえました。

切っても切れない関係です。

中国人観光客のインバウンド消費額(2019 年) pic.twitter.com/i4h5B1CJhH

— HARVEST (@_xHARVESTx_) February 2, 2020

というわけで、日本政府はいまだに中国との移動について規制を強化できません。

衛生管理、防疫管理よりも、カネを優先しています。

ただこのことが、最悪の事態に繋がる可能性もありえます。

それはつまり、日本が新型肺炎の非清浄国に陥る場合です。

こうなると、アメリカ含め先進諸国との行き来がしにくくなります。

国内の消費は落ち込むでしょうし、日本へのインバウンド観光も減るでしょう。

その時は本当にヤバいです。

これが最悪の事態だと思います。

そして今年もまた、水害、災害リスクの季節がやってきます。

ひとつひとつのリスクだけなら対応できますが、立て続けにイベントが起きた場合(可能性は十分にあります)、果たしてどうなるか。

今回の新型肺炎には、そういったリスクがあります。

政策手段が限られてしまうわけです。

そういう事態で潤うのは、国土強靭化銘柄くらいになってしまいます。

もちろんそういう最悪の事態にならないことを願いますが、そうなるリスクについては十分に想定しておいた方が良いと思います。

決して与太話ではなく、リスクの可能性として頭の片隅には入れておくべきと思います。

なお、新型肺炎の治療法が見つかったから安心じゃないか、という声もありますが、個人的には疑問です。

誰にでも使える薬じゃないはずです。

妊婦や幼児、胎児などにはやはり厳しい。

30代の健康な男性ですら、重度の肺炎に陥ってしまう恐怖のウイルスです。

治療が可能であっても、感染拡大によるリスクは低下こそすれ無くなりません。

警戒感は持つべきと思います。

新型コロナウイルス(covid-19)関連記事 2020年2月3日~カーニバルクルーズ

2月5日に追記

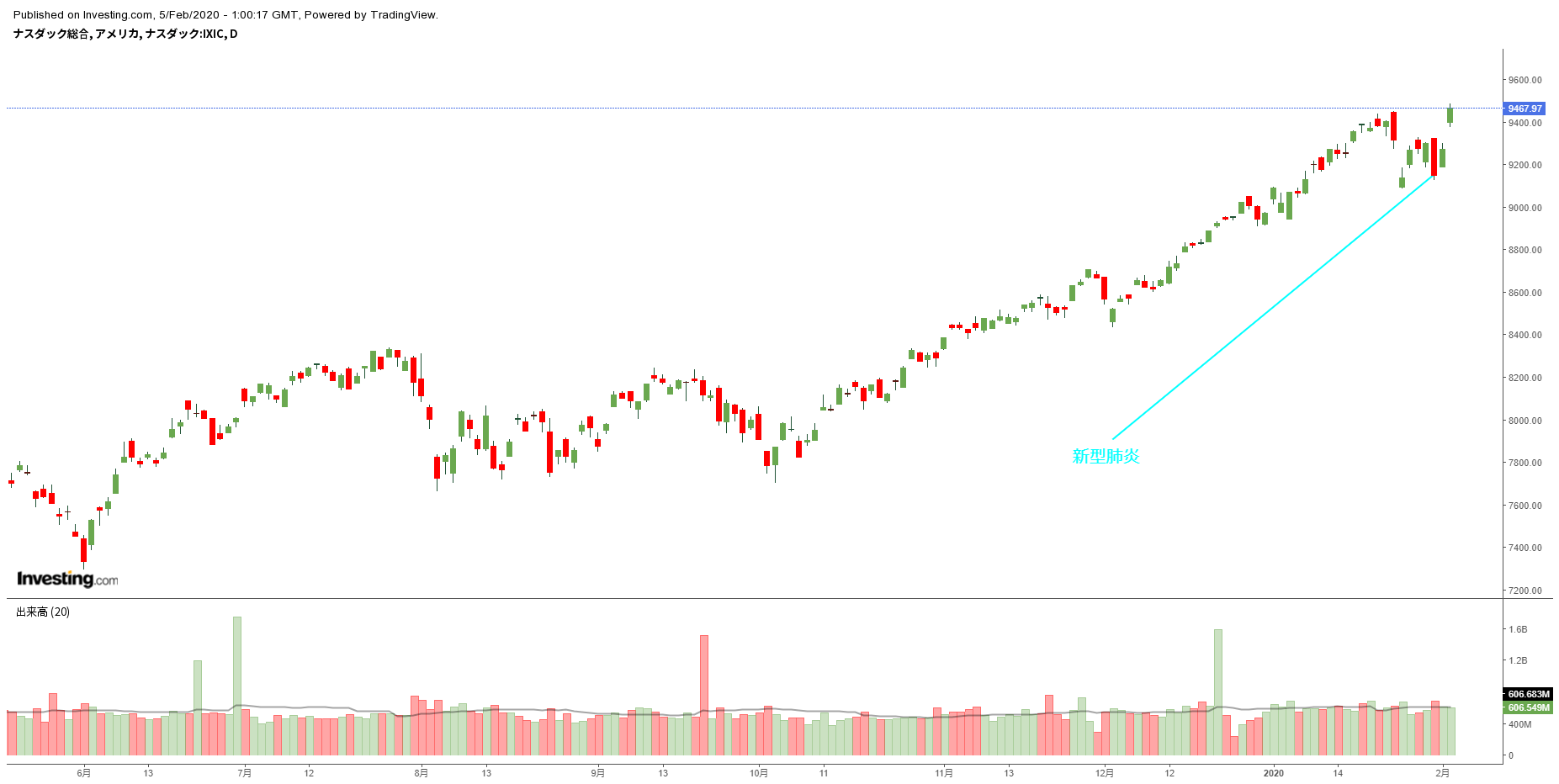

Nasdaq最高値更新

みごとに予想の逆方向に向かったwww

Nasdaq最高値更新です。

新型肺炎の拡大を嫌気してチャートが崩れる可能性が高いとみていましたが、完全に逆に向かう展開。

この規模の悪材料を無視して上昇したわけで、市場のセンチメントは非常に強いです。

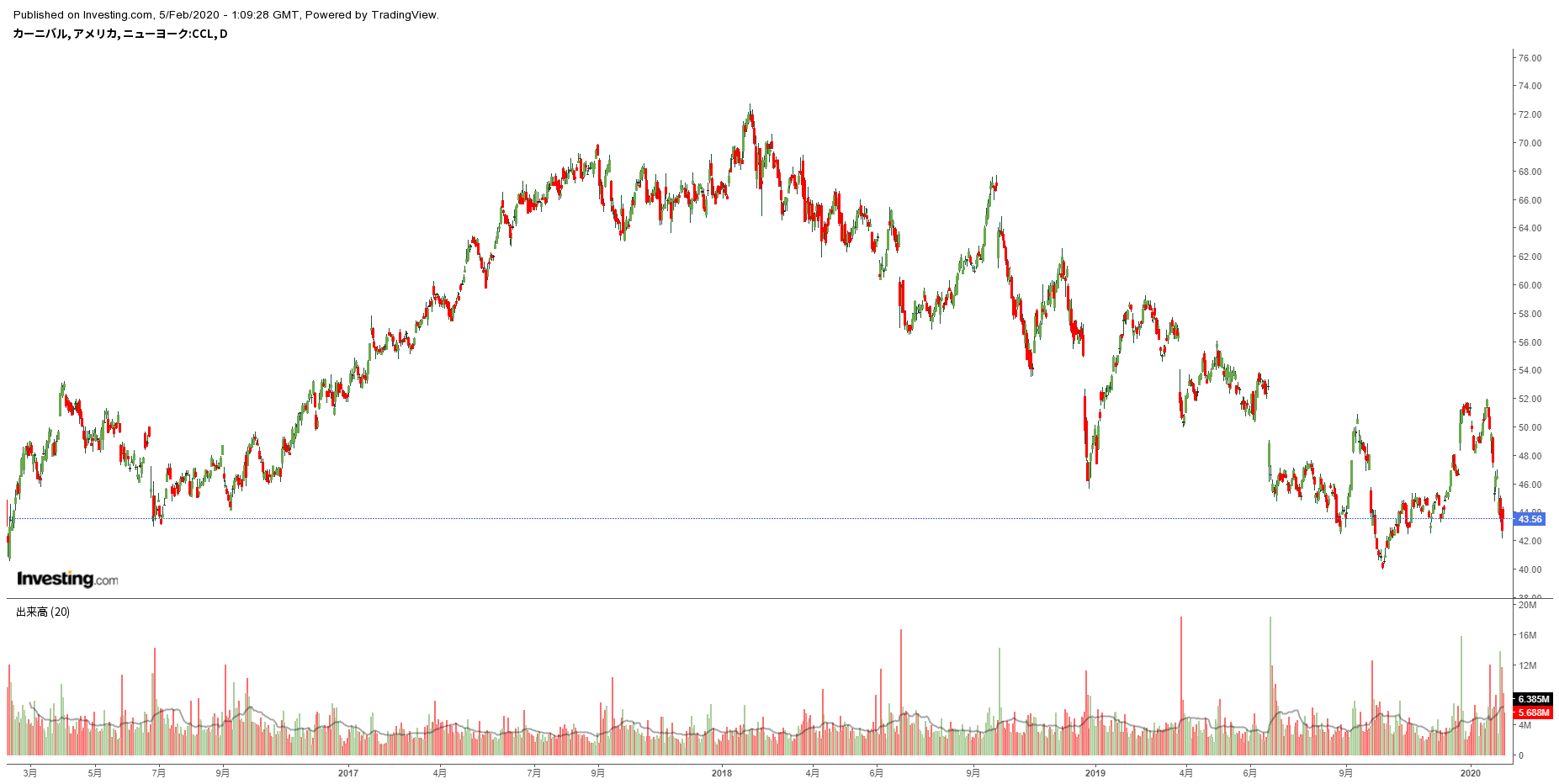

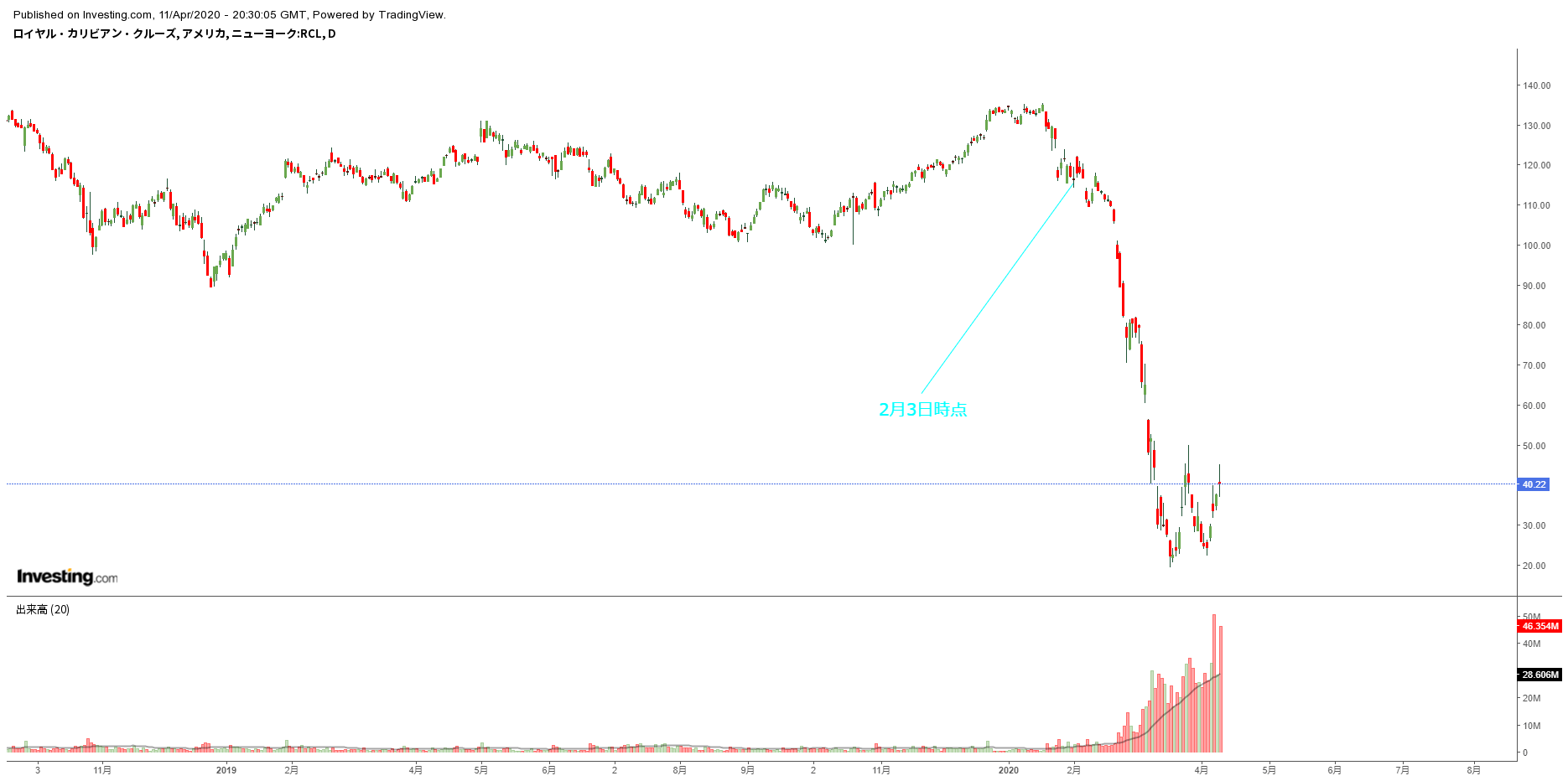

SOXなどももちろん強いのですが、今回の件で大きな影響を受けるであろうクルーズ船株なども、肺炎リスク発覚後に下値を割らずに漂っています。

色々と問題含みで既に大きく下げていたカーニバルはともかく、アジア圏の需要拡大の恩恵を受けているロイヤルカリビアンですら、新型肺炎拡大が報じられてから10%程度しか下げていない。

アメリカ市場を見る限り、非常に強気が支配している市場だと思います。

この強気がどこから来るのかといえば、大規模緩和継続でしょう。

だいたいどの解説者も「大規模緩和が継続するから金融市場は安定」とコメントしています。

金融緩和があればずっと金融資産は値上がりする、という見方が支配しているようにみえます。

これは、バブルの末期に起きやすい論調。

過去に何度もこの手の論調がなされ、何度も崩壊してきました。

今すぐにというわけではありませんが、大きく噴きあがるタイミングでは注意をした方が良いと思ってみています。

むしろ、市場はその「大きく噴きあがる最後の花火」を待っているのかもしれません。

そこが一番おいしいのは間違いないですから。(ITバブル時も、みな危ないとわかっていて乗っていました。あの再来を待っている感じがします。)

なお、新型肺炎は間違いなく拡散しています。

湖北省だけでなく、中国全土に広がっています。

たぶん数日中には中国人旅行客、ビジネスマンの多いタイなどで大規模な拡大がみられると思います。

日本とベトナムも厳しいように思います。

不顕性の方からの拡散が既に進んでいる可能性が高いとみています。

これまでのところ中国国内でのみ報告が多く、他の地域での拡大はさほど報じられていません。

ある意味で対岸の火事といった感が広がっています。

治療法などもみえてきたことから、先進国における恐怖感は薄らいでいるかもしれません。

ただ、経済活動における障害は依然として消えていないと自分は見ていますし、影響は長引きそうだともみています。

個人的には、市場はまだこの問題をすべて織り込めているようにはみえません。

ひきつづき警戒姿勢でみています。

~~~~~~~~以上転載おわり~~~~~~~~

新型コロナウイルス(covid-19)関連記事 2020年2月3日~当時を振りかえって~

この記事を書いた2月3日時点では、皆が強気でNasdaqは最高値を更新していっていました。

しかし当時から、自分はこれがバブル末期の動きであることを想定し、最後の打ち上げ花火を待つ動きかなとみていました。

一旦は上がるかもしれないが、そのあとは急落するんじゃないかと。

その後の展開はごらんのとおりです。

この記事で紹介したカーニバルクルーズとロイヤルカリビアンですが、2月3日時点の株価から1/6くらいまで落ちました。

やはり楽観が蔓延していたと思います。

明らかな悪材料を無視して上昇する相場はバブル末期に典型的ですが、まさにそれが起きたのが今回の相場だったとみています。

以上。