カーボン・ディスラプションに備えなければ、座礁資産を抱えて大損を被る可能性?

環境省が「カーボン・ディスラプションに備えよ!」と叫んでいます。

カーボン・ディスラプションに備えよ – 環境省(2018年1月10日)

要約します。

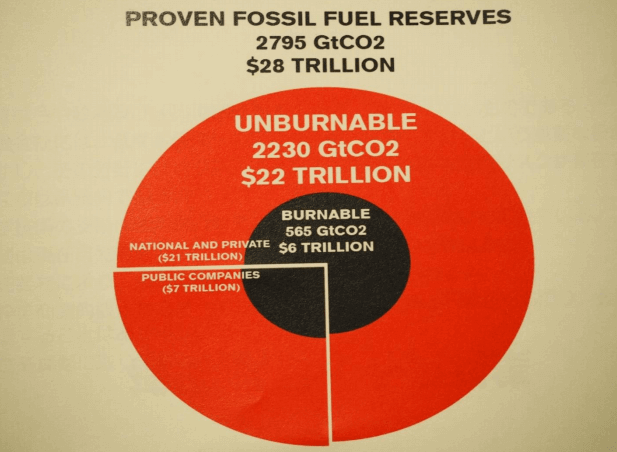

1.現在発見されている化石燃料の埋蔵量は2795GtCO2(GtCO2=二酸化炭素換算ギガトン)28兆ドル

2.だが、低炭素社会の環境規制下では、じっさいに燃やせる化石燃料は565GtCO2、6兆ドルに減少する。

3.つまり、低炭素経済へ移行すると化石燃料絡みの資産は再評価が必要になり、社会構造の変動で価値が大きく毀損する座礁資産となる。

要約になってない気がするので、

わかりやすく(?)解説します。

つまりですね、

エクソンモービルとかシェブロンテキサコとかペトロチャイナとかCNOOCとかガスプロムとかルクオイルとかBPとかロイヤルダッチシェルとかサウジアラムコとか三井物産とか丸紅とか三菱商事とか・・・・・・世界中の資源会社、商社などが化石燃料(天然ガス・石油・石炭)の権益を持っているじゃないんですか?

そういう権益って、「埋蔵量いくらいくらありますよー」って表示されているじゃないですか?

でも、それって将来に渡ってずっと掘り続けられる・・・という前提に立った数字なわけですね。

もし、規制などで化石燃料の採掘が禁止されたりしたら、その時点から可採埋蔵量のスペックは何の意味もなさなくなるわけです。

そしてそういった規制が、まさに今、現在進行中で導入されて行っているわけです。

その一つがUNEP(国連環境計画)の取り組みです。

2014年にUNEPが発表した「Emissions Gap Report 2014」によれば、2070年までにカーボンニュートラリティを実現し、その後2100年までの間に温室効果ガス排出量をゼロにすることが各国に求められています。

仮に、このような低炭素社会が実現してしまうと、現在採掘している油田やガス田、炭田は開発がストップ。当然それらの油井、リグなどはすべて無価値になりますし、それらを輸送するタンカー、LNG船、液化設備やパイプラインなども無価値になります。権益と設備の減損が必要ってことです。

そういったエネルギー関連ビジネスに貸し付けていた債権も取り立て不能になるかもしれません。ようするに、金融機関としても焦げ付きのリスクを抱えるわけです。直接投資していたぶんも毀損します。それがまさに、座礁資産というわけです。

このいわゆる「座礁資産」に関する各方面におけるリスク回避姿勢は以下のようなものです。

世銀は2017年12月12日にパリで開かれた気候変動サミットにてキム総裁が「石油、天然ガスの探査、採掘への融資を2019年以降停止する」と発言。

AXAは化石燃料分野向け保険引き受けを拒否。石炭関連企業からの投資引き上げ(divestment)決定し、2020年までのグリーン投資を4倍増の120億ユーロにする方針を決定。オイルサンドと石炭事業の新規保険も引き受けずとのこと。

ノルウェー政府年金基金GPFG(運用資産世界二位 約100兆円)は、2015年5月、石炭関連企業59社(日本5社)から撤退。17年秋、石油、ガスからも撤退。

カリフォルニア州職員退職年金基金カルパース(CalPERS)は2015年、条例で化石燃料分野への投資を制限したとのことです。

以上のように、各国を代表するクラスの金融機関が化石燃料への投資、融資を絞ってきています。

また、こういった低炭素社会に対応した金融は、米サステナビリティ会計基準審議会(Sustainability Accounting Standards Board/SASB)などにも反映されることが確実であり、直接金融間接金融問わず、気候変動リスクに対応した取り組みが期待される状況になっています。

まぁぶっちゃけていえば

とりあえず、産業界金融業界問わず、環境にやさしい行動をしようぜ!

環境を意識した経営しないと、あとで手痛い目にあうよ?

ということです。

それでですね。これはなにも企業経営に関してだけ言えることではないと、おいらは思うのです。

むしろ、これによって一番影響をうけるのは、融資をする者よりも出資をするもの。

もっと言えば、エネルギー業界の株主たちであるはずなのです。

最初にも書きましたが、

低炭素社会が実現したならば、原油や天然ガス、石炭の可採埋蔵量はあまり意味も持たなくなります。

それは、このグラフに表れています。

https://www.env.go.jp/council/44esg-kinyu/y440-01/mat04.pdf

この黒い円の部分が、じっさいの可採埋蔵量であると、Mr. P. Fisherは語っているそうです。

個人的に、この試算が正しいのかどうかはわかりません。

ただひとつ言えることは、再生エネルギー技術の進展は、既存の化石燃料を利用した設備の競争力を奪います。そういった設備や権益を多く抱える企業のバリュエーションは、かなり割り引いてみる必要があると思います。

逆に、再生可能エネルギーの設備を大量に導入している企業は、RE100などの取り組みから恩恵を受けることがあるかもしれません。※1

(※1・・・調達するエネルギーの100%を再生可能エネルギー由来のものにするという方針。AppleやGoogleなど大手IT企業中心に広まっている。直接系統接続していなくても、枠を売買することでRE100を達成しようとする手法が広がっている。)

そういう観点から投資先を探すのも悪くないと思います。