こんばんは、中卒くんです。

中卒くんは現在ひまじんです。

ポジションかるっかるです。

そんなわけなので、時間のある今のうちに気になる銘柄について色々と書いていこうと思います。

第一回目は、みなさんご存知のテンセントです。株式は香港市場に上場しております。コード番号0700です。

テンセントがどんな企業なのかをご存じない方のため説明すると・・・中国のゲーム、アニメ、音楽、出版、小口金融、SNS、SMS、LINEのようなインスタントメッセンジャーサービスなど総花的に展開しているコングロマリットです。スパイ映画なんかのラスボスとして描かれそうなくらい絶大な力を持っている企業です。

といってもよくわからないと思いますので、詳しくは英語版のWikipediaでも見ていただくとして、この会社の将来性に対する自分なりの考えだとか、チャート的にどうみているのか、などをダラダラと書くことにします。

(ちなみにこの記事を書いている2018年2月8日現在、中卒くんはテンセント株を持っていません。今回の暴落前にいくらか利食いをし、暴落中に全株売りました。来年の税金が恐ろしいです・・・)

とりあえず、チャートをみてみましょう。

まず月足

2009年1月頃から、2013年3月頃から、2017年1月頃から、トレンドラインの角度が急に変化していっているように見えます。そして、2017年1月から13か月連続月足陽線です。ここ三か月の動きは、最後の噴き上げにも近い鋭角的な上げです。パターン的にはそろそろ調整が入ってもおかしくない時期でした。

週足

日足

旧来からのトレンドラインから激しく乖離しているのがわかります。およそ350~380HKD程度までの下げならば、トレンドへの復帰という点でよくある調整です。

つぎに、ファンダメンタルズをみてみます。

ロイターの集計による予想EPSは、2017年通期が6.87CNY 、2018年が8.69CNY、2019年が11.2CNYです。現状の人民元の水準で計算すると、PERは2017年が48倍、2018年が37.9倍、2019年が29.3倍となります。ここ五年間のヒストリカルPERは35.9倍ですから、現状のPERは33.7%割高に推移していることになります。EV/EBITDAでみると2017年通期で33倍、2018年で25.1倍です。

ちなみに、Googleの親会社AlphabetのレシオがPERで22倍そこそこ、EV/EBITDAが12倍程度なことと比較するとベラボウに高いですね。市場はそのくらい中国市場の成長率を高く見積もっているのだと思います。実際、ここ数年のあいだ、テンセントは前年比で40~60%程度の利益成長を繰り返してきました。Googleは特殊要因を除いて20%弱の利益成長ですから、それと比較するとかなり高い成長ということができます。

次に、経営環境について書きます。

2017 interim reportより

https://www.tencent.com/en-us/articles/17000361503920583.PDF

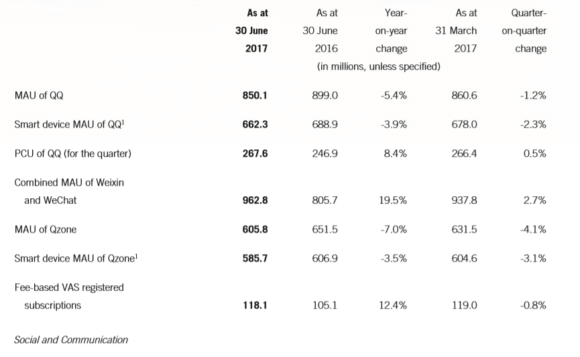

まずMAUの推移・・・

・・・あれれ?

高成長を期待されているはずですが、前の四半期と比較するとMAUは大して増えていません。むしろ減っているものも多いようです。これは、昔のサービス(QQ)から新しいサービス(weixin,wechat)へと顧客を移動させることに成功しているだけであり、収益的には全く問題ないようです。

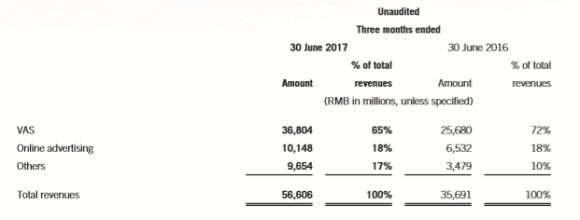

セグメント売上についてみてみます。

VASという聞きなれない言葉がありますが、これはValue added serviceと言って、オンライン広告以外のサービス全体をまとめたもののようです。VAS全体のうち約2/3はオンラインゲーム、1/3は動画配信、音楽配信などのデジタルコンテンツ販売です。つまり、VASが全体収入の65%ですから、全体収入のうちざっと43%程度がゲーム収入、21%程度がデジタルコンテンツサービスとなります。

オンライン広告事業は55%伸びており、これが次の収益源として期待されています。テンセント動画とテンセントニュースが48%増、ソーシャルメディア広告は61%増。すごい成長率ですね。

その他項目は177%弱伸びていますが、これは主にクラウドサービスや、日本でも最近報道されることもあるウィーチャットペイなどの電子決済サービスによるものだそうです。

雑記

こうやってひとつひとつ数字を見て思いますが、この成長率はやはり凄まじいです。これが世界の時価総額ランキング5位の巨大企業なのですから、中国おそるべしといったところです。

ちなみに、中国の一人当たり名目GDPはまだ8582.94ドルです。

アメリカ、日本、韓国でもそうですが、ゲーム産業が爆発的に増えるのは、一人当たり名目GDPが1万を超えたあたりからです。

たとえば日本が一人当たり名目GDPで1万をこえたのは1981年です。ファミコンが誕生したのはそれから2年ほど経った1983年、当時の名目GDPは10264.33ドルでした。

アメリカが1万突破したのは1978年です。その前年、1977年にAtari2600発売。翌年の79年にはアクティビジョン設立です。

韓国はIMF管理の下、1999年にようやく一人当たり名目GDP1万を回復します。1998年にはリネージュがサービス開始され、2000年代前半にはPC用オンラインゲーム市場が勃興。ネトゲ廃人が問題になりました。

かたや中国は、まだ一人当たり名目GDPが8500です。一万に達していません。それでいて、テンセントはゲーム産業で世界一の売上、利益を誇る企業となりました。

中国という国の大きさを改めて感じます。

ちなみにアニメや音楽、ラノベなどのコンテンツに大量の投資を行っているのもテンセントの特徴です。アリババはハリウッドの大型作品を志向していますが(娯楽事業で多額の赤字を垂れ流しのようです)、テンセントはもう少し身近な娯楽からコツコツと積み上げていく戦略に見えます。個人的には好印象です。

また、SMSやSNS、オンライン消費、娯楽産業まであまねく投資を行って、中国におけるネット社会のプラットフォーム化を実現しました。最近はネット上だけではなく、リアル店舗への投資も積極的に行っています。この調子でいくと、テンセントが集めようと思えば中国人ほとんどの個人データを収集することができるようになるでしょう。これはとりわけ、広告事業において有利に働きます。

ただし、ネガティブな点もある

毎日のようにどこかしらと提携や出資ニュースが流れる現状は少々いきすぎじゃないかと危惧しています。これだけたくさん投資を行っていれば、景気が逆回転したときは大変だろうと思います。それまでにEXITできればいいですけど、そう簡単にはいかないでしょうし。

また、シャドーバンキングに積極的なことも気がかりです。しっかり開示されていませんが、アリババの余額宝と似たようなサービスで、テンセントも理財通という金融サービスを提供しています。これは利用者から高利回りで集金し、中堅銀行などに高利で貸し出して稼いでいるようですが(このあたりの仕組みはしっかり開示されていないようです。俺の見落としかもしれませんが・・・)、なんとなく危なっかしくみえるのは気のせいでしょうか。

また、政治リスクもリスクです。あまりにも巨大になりすぎたテンセントには、政府からの横やりが常に入り続けます。それがイノベーションを阻害する可能性もありますし、顧客の離散を招く可能性もあります。また、他国への進出の障害になる可能性もあります。

こういった前提を踏まえて・・・

総括

ポジティブ要素

経営がスマート

ゲーム事業、広告事業ともに高成長

プラットフォーマーとしての強み

ネガティブ要素

チャートの過熱ぶり

バリュエーションの高さ

中国特有の政治リスク

投資が総花的になりつつある

シャドーバンキングの不透明感

こんな感じでしょうか。

個人的には今回の暴落(ワイルドマンデー)の余波はまだ続き、こういったレシオ的に割高な銘柄への売りは続くようにみていますが、魅力的な会社であることは確かです。ひきつづきウォッチ対象にしていきます。

なお、2017年通期決算は3月21日に発表予定のようです。

by中卒くん