【為替】レパトリ減税(レパトリエーション減税)後の円高ドル安には注意が必要か

レパトリ減税(レパトリエーション減税)が2018年の為替を円安に保った?

自分は為替のプロじゃないんで話半分に聞いてください。

個人的に、現在の為替水準はやはり実体経済に比べて円安なのではないか、と見ています。

たとえば日経新聞12月19日の記事では、

「日本の労働生産性は米の7割、G7で最低」

などと紹介されていましたが、それって為替が円高になればランキングがあがるわけです。

アジアからのインバウンド需要がこんなに膨らんでいるんだって、為替が実質に比べて円安だからじゃないか、と思っています。

そういった思い込みバイアスで為替を見ている、という前提で聞いてください。

個人的に、今のこの円安を促している要因は日本企業のM&Aなどいくつかあると思うのですが、そのうちの一つに、いわゆるレパトリ減税/レパトリエーション減税があるのではないか、と見ています。

レパトリ減税(レパトリエーション減税)とは?

レパトリ減税(レパトリエーション減税)は、トランプ大統領が実行した目玉政策のひとつです。

企業が海外で稼いだカネをアメリカに持ってくると、それまではアメリカ国内の高い税金を課されてしまいましたが、これを2018年から減税するといったものです。

滞留する資金をアメリカ本国に持ち帰るときに「一度だけ」減税しましょうってことになってます。

前回のレパトリ減税(レパトリエーション減税)では米ドルを10%以上高くすることに

以前にもこういったレパトリ減税(レパトリエーション減税)の導入をしたことがありました。

子ブッシュ大統領時代の2004年のことですが、1年限定で税率を5.25%まで引き下げ。

約3000億ドルが米国に還流したことでドルは13%高くなりました。(ウニクレディト試算)

トランプ政権下でのレパトリ減税(レパトリエーション減税)は15.5%

子ブッシュのころのレパトリ減税(レパトリエーション減税)では5.25%でしたが、今回のレパトリ減税(レパトリエーション減税)は15.5%となっています。

3倍も高いので、前回ほどの規模にならないとの見方も出ていました。

しかし、蓋をあけてみたら利用企業が続出しているのが実際のところです。

今回のレパトリ減税(レパトリエーション減税)は恒久減税ということだが・・・

トランプ政権下でのレパトリ減税(レパトリエーション減税)は、とりあえず、恒久的な減税措置ということになっています。

ですので、そんなに急いでレパトリしないのではないか?という意見もありました。

だらだら続くのではと予想をする向きもありました。

しかし、実際には大きなフローが生まれています。

試算によりさまざまではありますが、18年1Qには3000億ドルに迫る規模のレパトリ需要が発生しました。

しかし、レパトリ減税(レパトリエーション減税)は減ってきている・・・

しかし、1Qに3000億ドル規模のレパトリが発生した以降は減少してきているようです。

2Qに2000億ドル規模、さらに3Qに1000億ドル規模と減ってきています。

年末に一段大きなレパトリ需要が発生するのでは、とみられていますが、それを超えると1000億ドルを下回る規模で推移することになるのではないか、ともみられています。

もしそうなれば、レパトリ減税を利用して還流させた資金で行われてきた自社株買いなども減ります。

株式市場にも影響が出てくるでしょう。

ここで、一度きりしか使えない、という制度の問題点が見えてきているように思います。

レパトリ減税(レパトリエーション減税)によるフローが消えれば円高へ?

レパトリ減税によるフローが消えれば、円高方向に向かいやすくなるとみています。

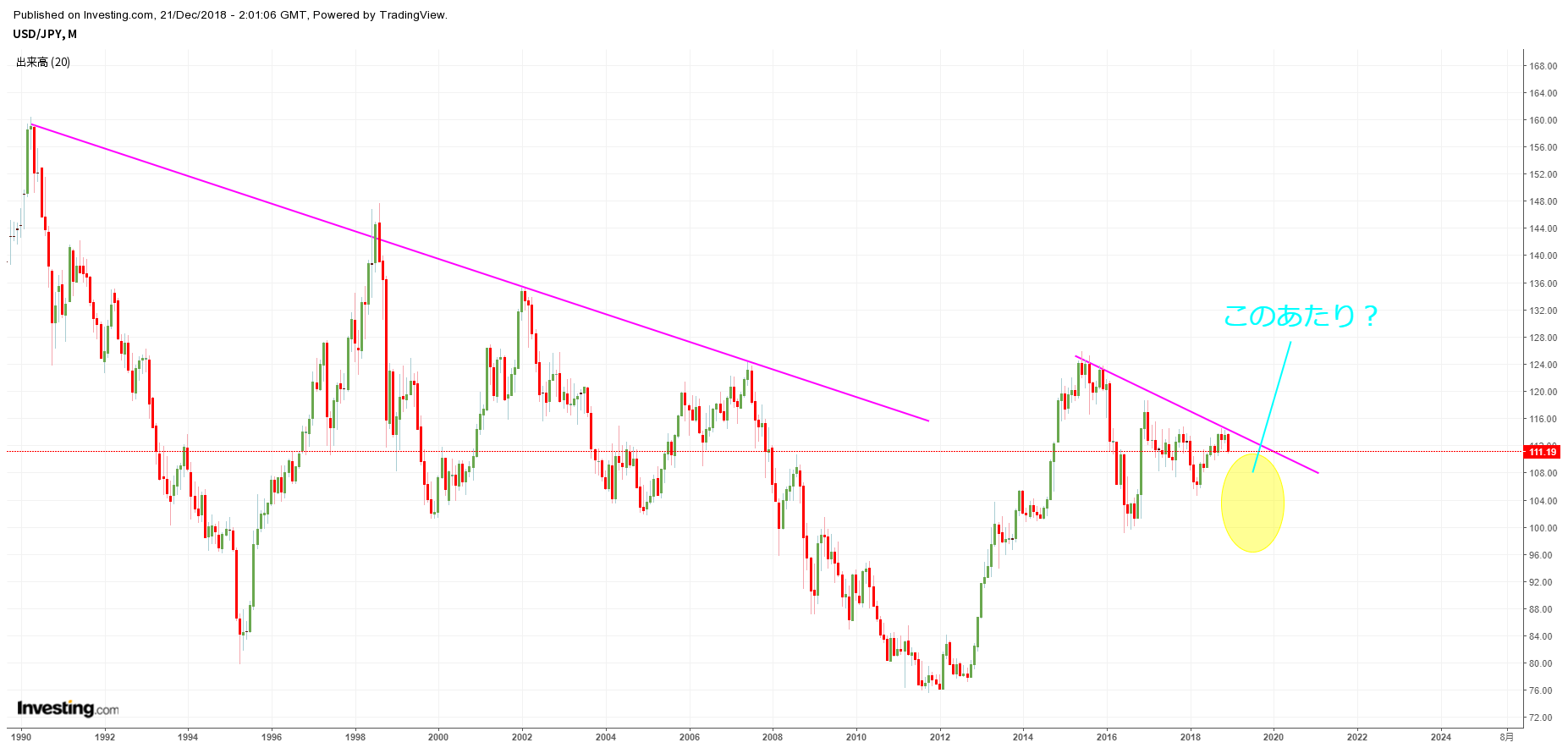

個人的にはドル円100円を挟んだ水準(96~104)への円高もありうるのでは、とみています。

レパトリ減税(レパトリエーション減税)の影響低下でドル需要は緩和?

ただ、レパトリ減税のせいでドル需要がやたら高まり、これが金利差などにも影響していたようなので、それが企業の対外M&Aを手控えさせていた部分があるようにも思います。

そうした要因が収まれば、そして円高になれば、日本企業はアメリカ企業の買収を積極的にする可能性もあります。

なので、一方通行の円高はないと思われますが、ただ、現実的にみてやはり、円高じゃないかなぁとはみています。

とりあえず以上です。