先週発表されたヤフー(4689)の決算をみていきます。

参考にするのはヤフー公式サイトの資料です。

https://about.yahoo.co.jp/ir/jp/archives/earnings/

さっそくみてみましょう。

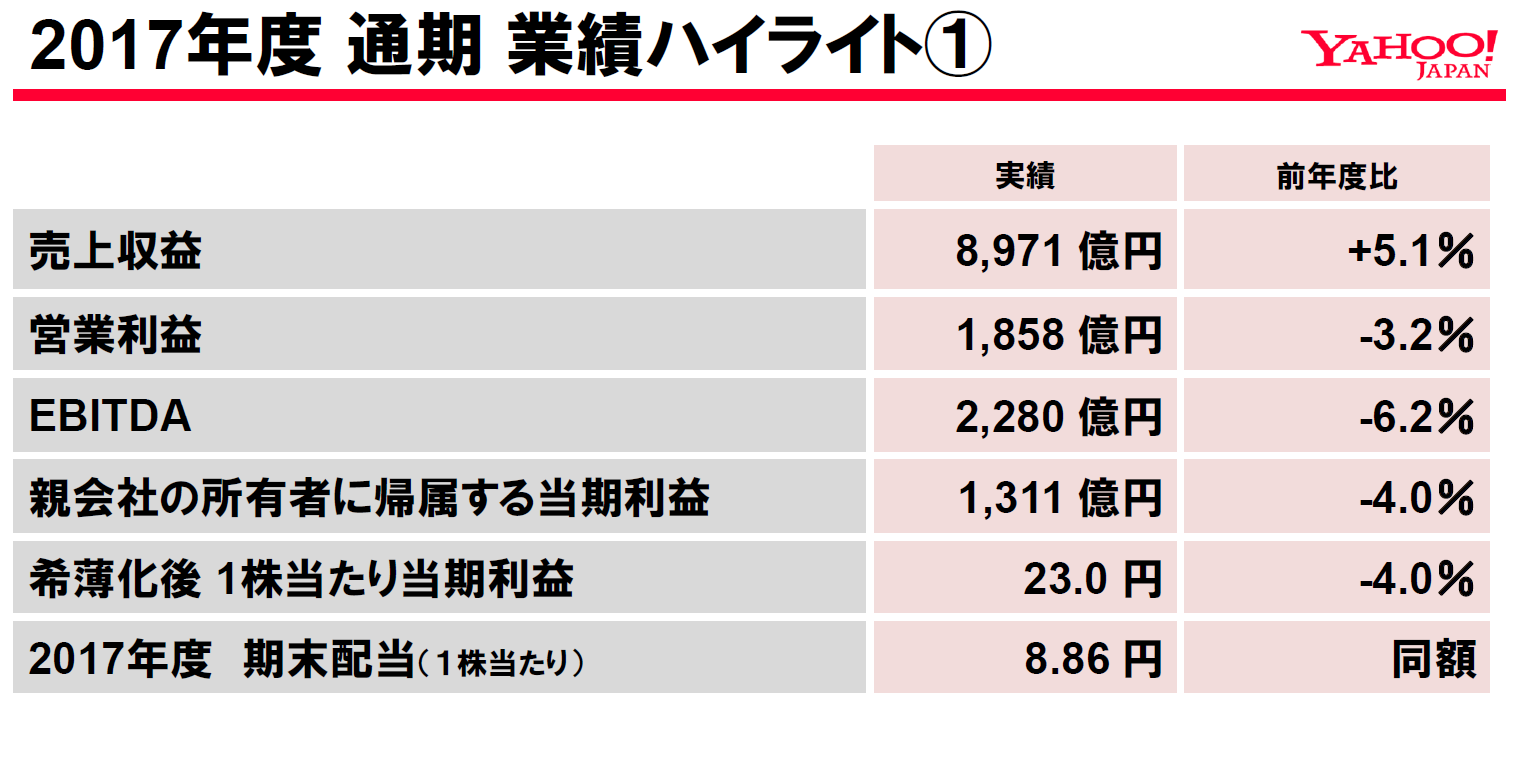

まず最初に業績をみてみましょう。

売上は増加、営業利益は減益です。

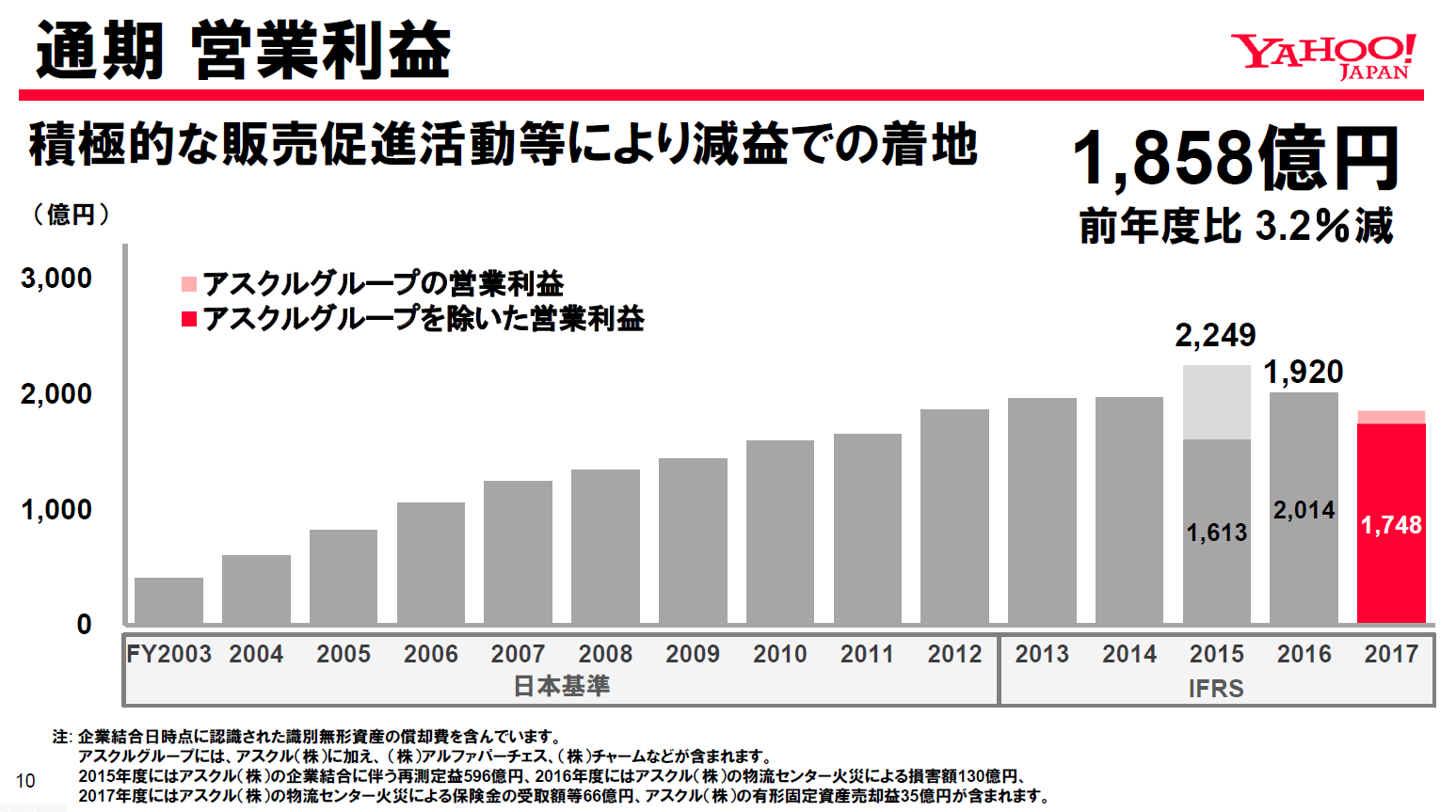

営業利益の推移は以下のようになっています。

傘下アスクル物流施設での火災事故のあと、営業利益は減益傾向に転じています。

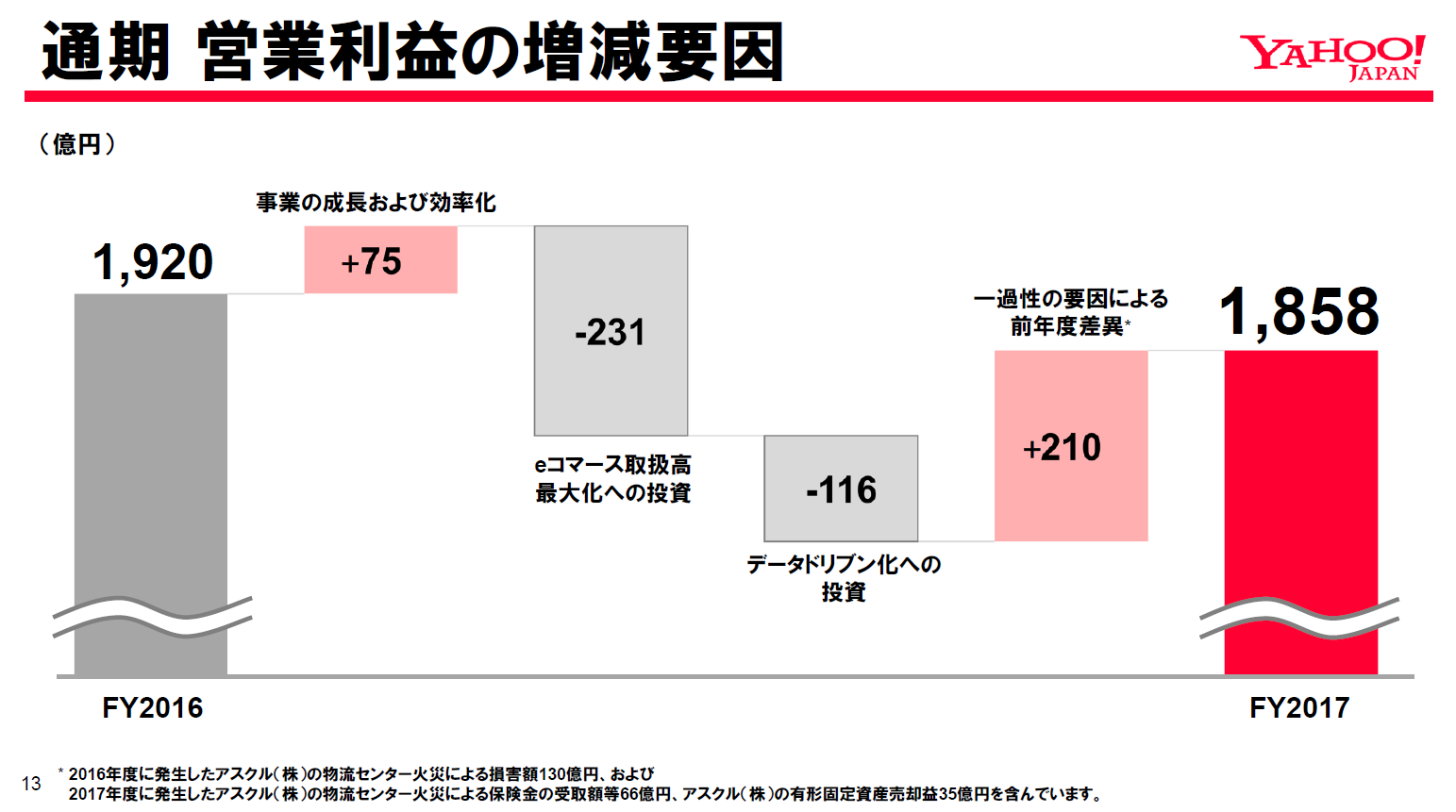

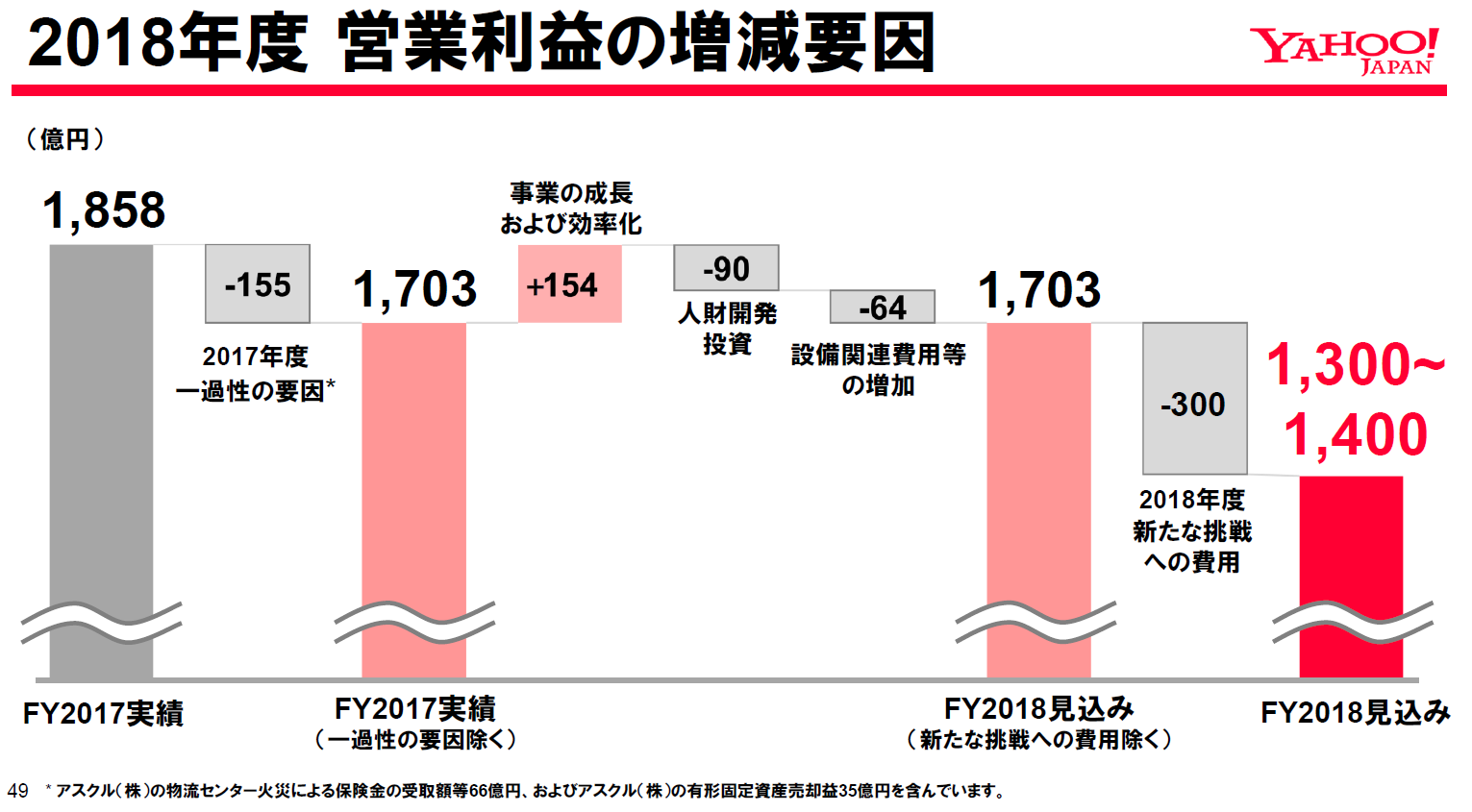

つぎに、要因についてみてみましょう。

2017年決算における営業利益は、おもに設備や販促などへの投資活動優先のために費用先行だったことがわかります。アスクル火災にともなう受取保険金などもすべて投入していることがみえます。

ちなみに、データドリブンというのは聞きなれない言葉ですが、いわゆるビッグデータ分析のようなものです。顧客の好みに合わせて広告を表示したりするために、情報化投資をしているということです。

また、eコマース取扱高最大化への投資というのは、ポイント増加などによる販促などを含みます。最近はポイントを含めてみるとAmazon.comよりもYahooで買った方が安い商品が増えていますが、それはこういったYahooの販促費用積み増しのおかげでもあるのです。

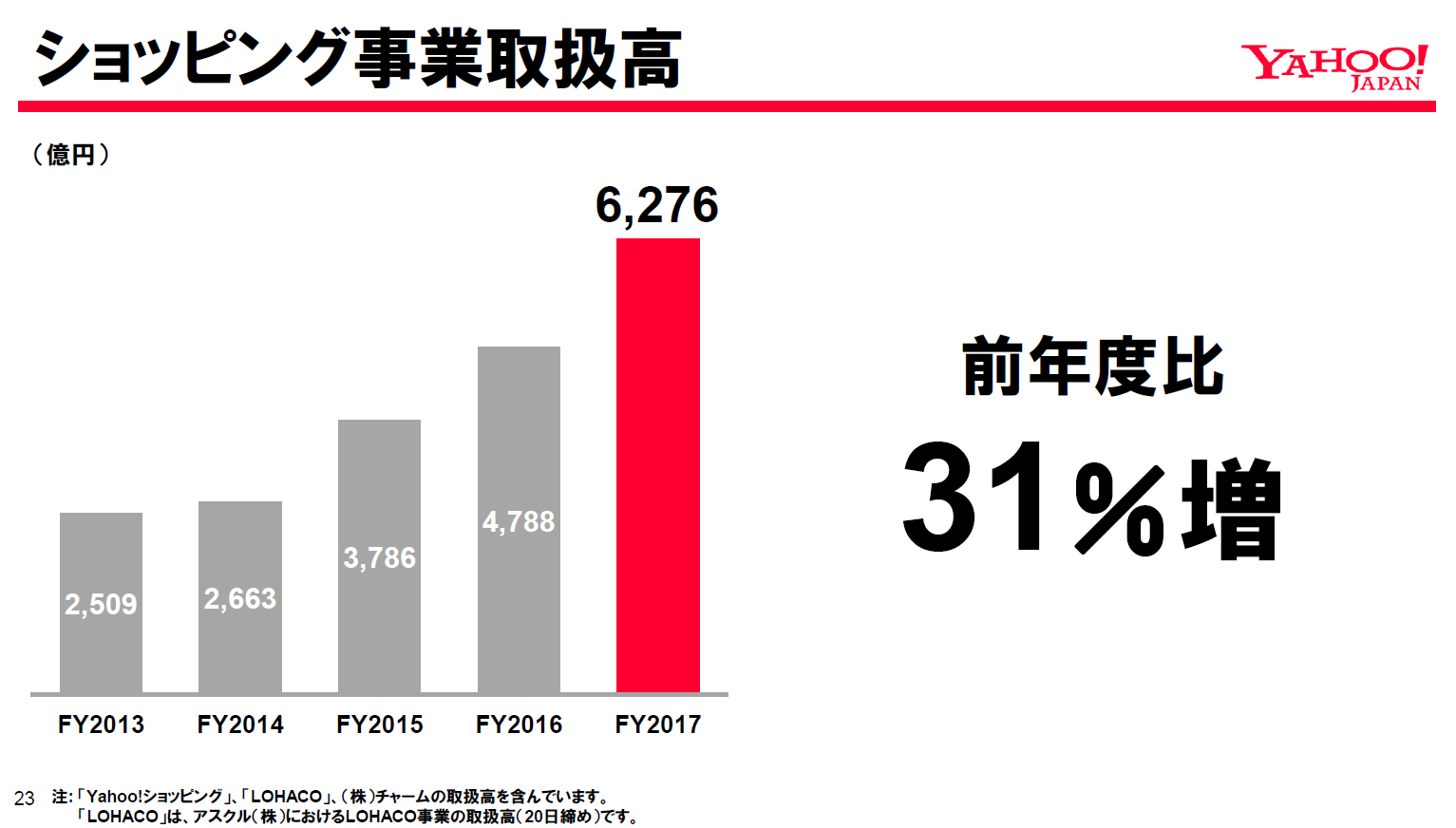

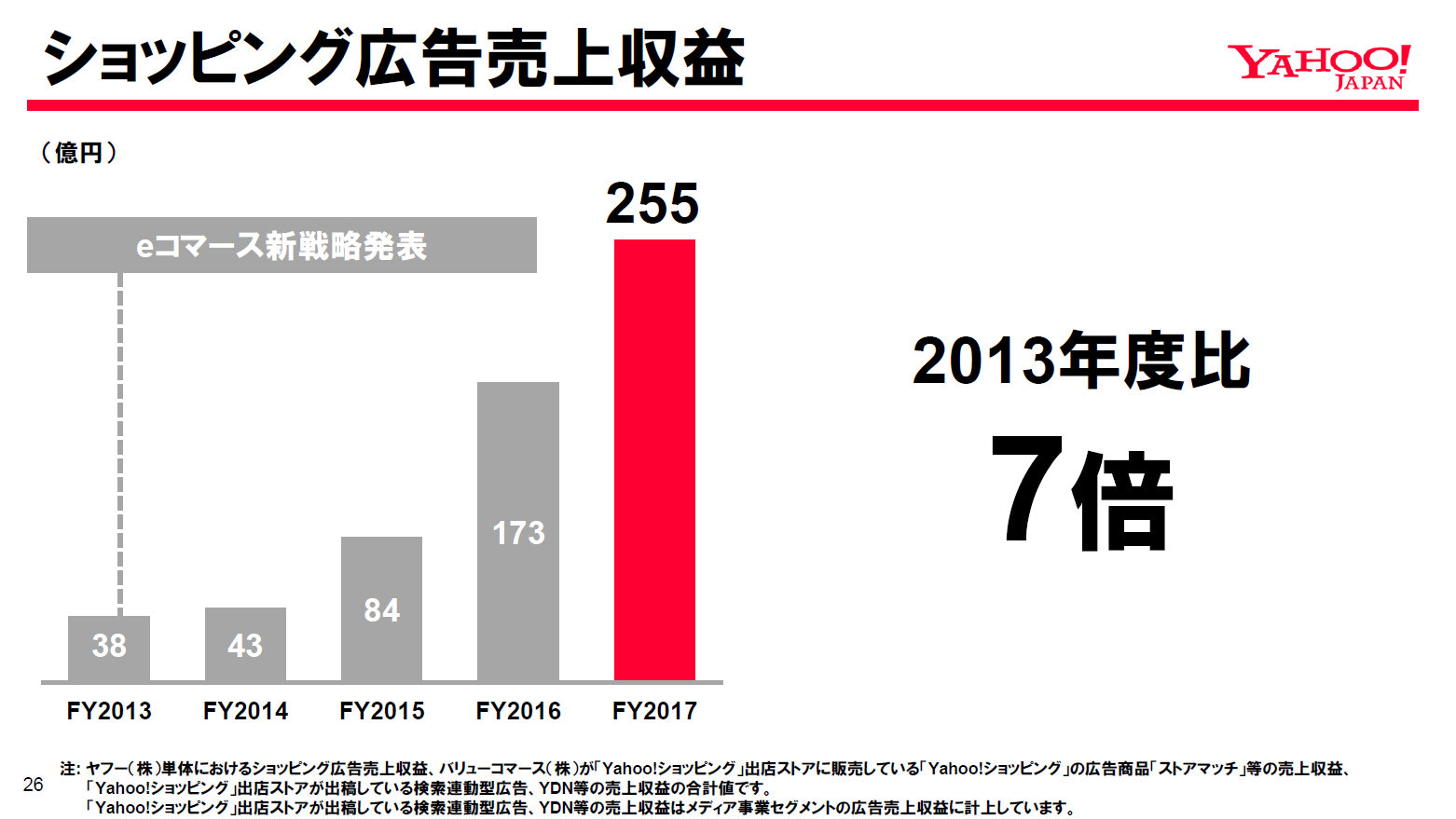

このおかげもあり、ヤフーのショッピング事業は伸びています。

さて、ではなぜこれほどまでにヤフーはEC(Ecommerce/electronic commerce)事業に注力するのでしょうか?

それは以下の理由だと思われます。

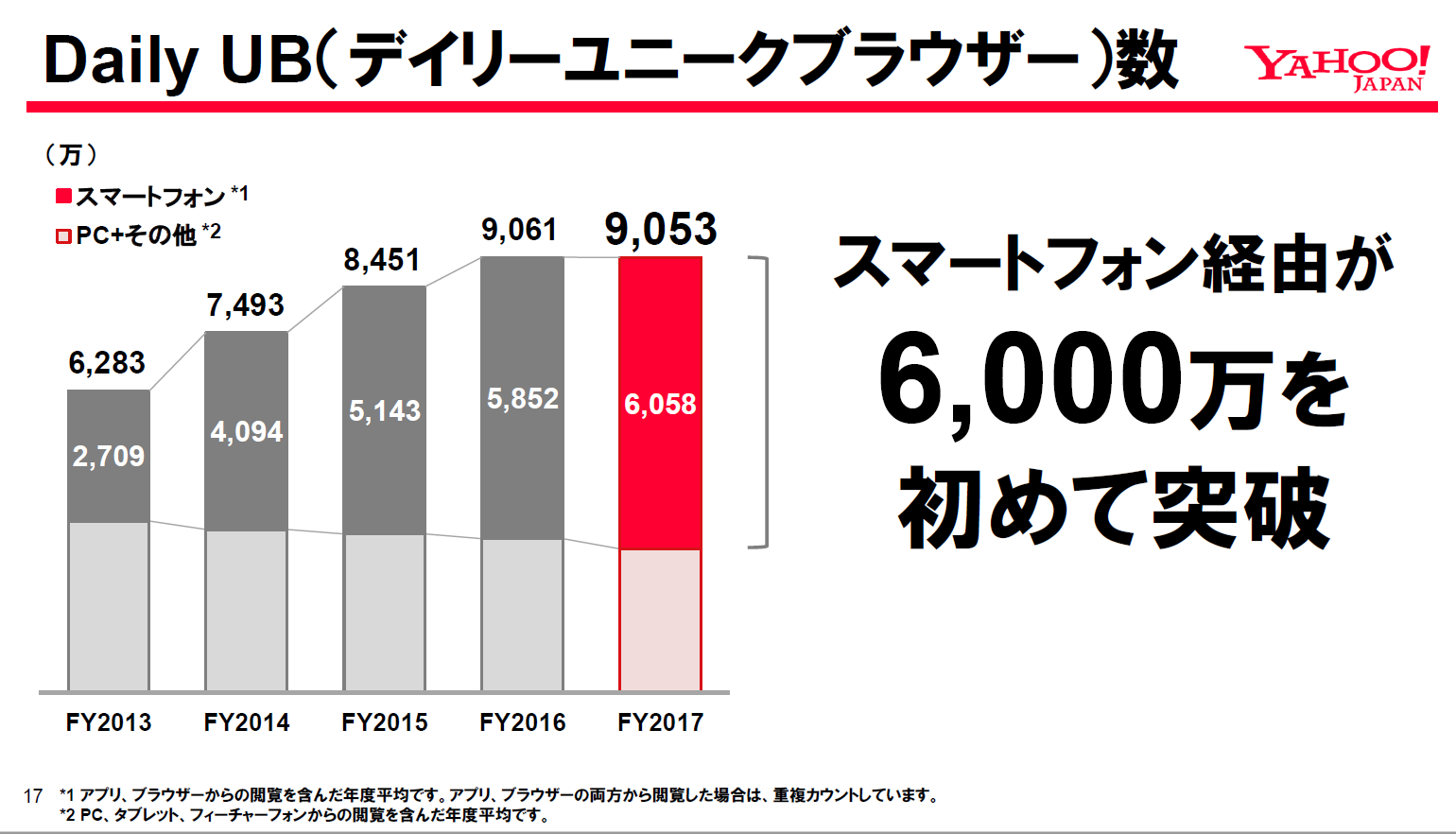

Daily UBは頭打ち傾向にあります。

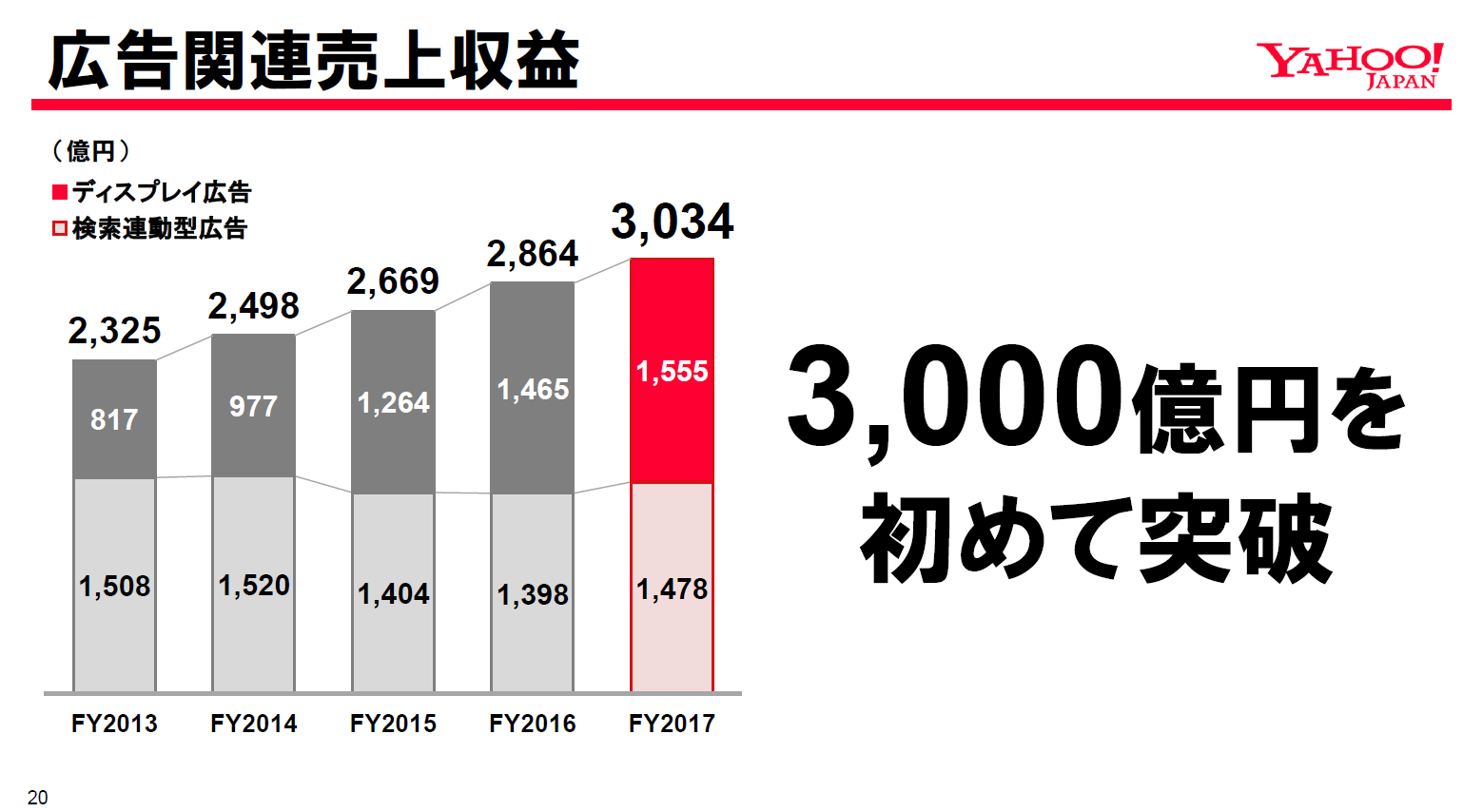

検索連動型広告は微減推移です。

要するに、今までのビジネスが行き詰っている

ということです。

なので、ショッピング事業およびショッピング事業と親和性の高いディスプレイ広告の比率を高めたいということなのでしょう。

来期もかなり大きな投資を行っていくようです。

三期連続の営業減益

ということになります。

しかもかなり大きな落ち込みです。

しかし会社側としては、ここで油断すればAmazon.comにすべて持っていかれてしまう・・・という危機感があるのでしょう。その感覚は正しいと思います。しかし随分と大きな費用増加ですね。

株式市場は当然のことながらこれを嫌気しています。

会社側の予想営業利益をもとにすると、EPSはだいたい16円±2円くらいだと思われます。

現状の株価は389円ですから、PERは21.6~27.8倍くらいです。

EV/EBITDAでみると8倍程度でしょうか。

ネット関連企業ではありますが、もはや高成長を期待して買われるような株ではなくなっている・・・ある意味、インフラ株のような感じになりつつあります。

個人的にはまだまだ買う気のおきないバリュエーションですが、このショッピング事業の成否は眺めていきたいと思います。投下資本に見合った事業に育つのかどうか見どころです。

by中卒くん