中食産業大手でRF1や神戸コロッケなどを展開するロック・フィールドの業績をみてみよう

今回は中食産業大手、ロック・フィールドの業績をみていきます。

とりあえず、まずはロック・フィールドの会社紹介をします。

ロック・フィールドの会社説明

ロック・フィールドはサラダを主体とした惣菜店「RF1」をデパ地下に展開するほか、コロッケなど揚げ物を主体にした「神戸コロッケ」を各種商業施設に展開する中食産業の大手企業です。

展開ブランドは売上順に、RF1、グリーングルメ、いとはん、神戸コロッケ、ベジテリアなどとなっており、おおむね売上原価率30~40%台の商売を展開しています。

ロック・フィールドの業績

ここからはロック・フィールドの業績をみていきます。

とりあえず、先日2018年9月3日に2019年4月期第1四半期決算が発表されましたので、その情報をもとに書いていきます。

(この記事は2018年9月4日12時ころに書きました。以下の内容は同時点で把握できる数字をもとに書かれております。)

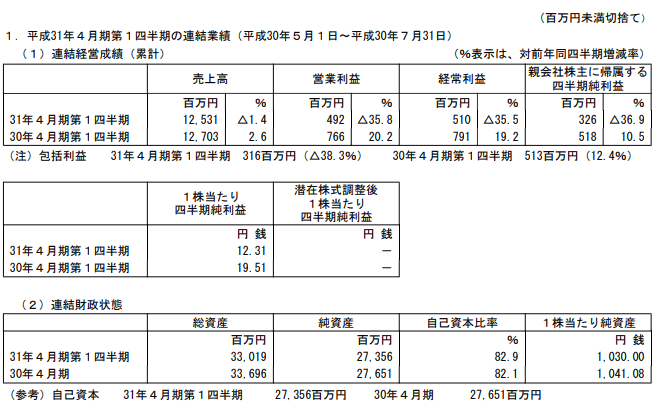

ロックフィールドの2019年4月期第1四半期決算は売上高1.4%減、営業利益35.8%減、経常利益35.5%減、親会社株主に帰属する四半期純利益36.9%減、1株当たり四半期純利益12.31円、1株当たり純資産1030.00円

となりました。

なかなかにショッキングな数字ですね?

なにが悪かったのでしょうか、みてみましょう。

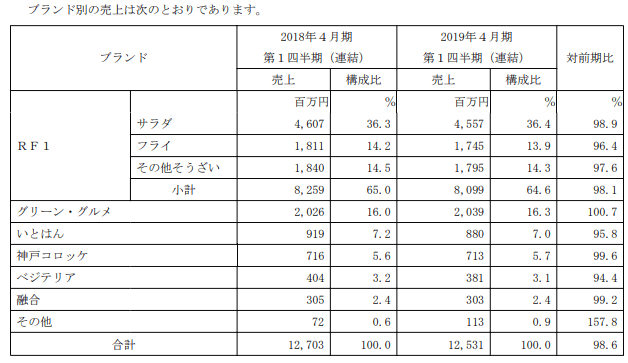

とりあえず、こちらがロックフィールドの各ブランドごとの業績です。

これをみるとわかりますが、ロックフィールドのほぼすべての販売ブランドが前年比割れとなっています。

唯一グリーングルメが対前年で伸びていますが、これはRF1からの業態転換を受けてのものです。

(補足資料に出退店の増減表がありますが、RF1が4店舗減って、グリーングルメが2店舗増えています。RF1の退店4店舗のうち2店舗はグリーングルメへの業態変更です。)

ロックフィールドの業績はトップラインで落ちてきていることがわかります。

つい数年前まで中食業態が勝ち組と言われていたのに、あっという間に変化するもんですね。

とりあえず、続きをみていきましょう。

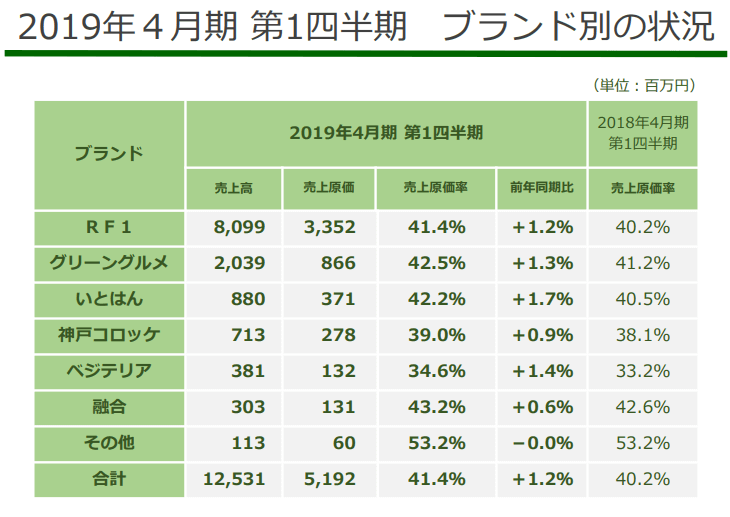

こちらにはロックフィールドの各業態ごとの売上原価率が載っていますが、総じて原価率が上昇しているのがわかります。

この原価率上昇は、野菜などの原材料価格上昇が主たる要因だと思われがちですが、実際には労務費の上昇の方が比率としては高いことがわかります。

なお、ロックフィールドは販売現場の人件費低減のためパック商品を増やしており、販売現場の人件費は若干減少しています。

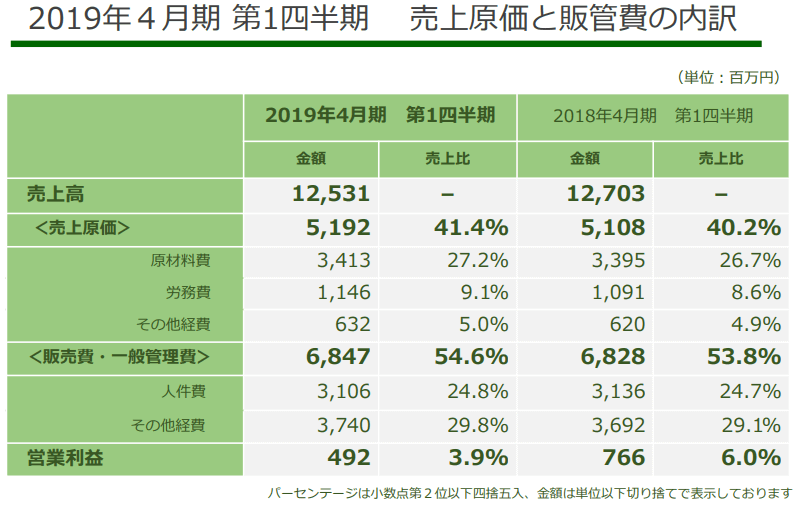

上記のように、ロックフィールドの営業利益率は3.9%に低下してきています。

ロックフィールドは今年、パートで雇っていた従業員を契約社員化しました。

また、福利厚生や給与水準を引き上げています。

これら施策によって労務費が上昇しやすい環境は今期のあいだ続く可能性があります。

なお、同社を取り巻く環境は年々厳しくなってきています。

惣菜事業が儲かることに多くの競合他社が気づいており、スーパーからコンビニ、飲食店に至るまで、この中食産業へのシフトを進めています。

このことが、同社の業績の頭打ちの要因のひとつとなっています。

とりあえず、ロックフィールドの株価チャートも見てみましょう。(東証:2910)

ロックフィールド 株価 日足チャート

ロックフィールド 株価 週足チャート

なお、ロックフィールドの一株純資産BPSは1000円程度。自己資本の6割程度を利益剰余金が占めており、その9割弱を現預金が占めています。つまりざっくり500円ちょっとぶんが余裕のある状態。

株価からこの500円ぶんを抜いたあと、それがEPSの何倍まで事業を見積もるかという話だと思います。

現状では、予想EPSベースで25倍程度ということになるでしょうか。利益成長率が落ちている状態でこの水準はやや高いかなと、個人的には思います。

まぁ、ここらへんは人によって見方はことなるでしょう。

とりあえず、上記はあくまでも中卒くん個人の見解であり、特定の投資スタンスをお勧めするものではありません。投資に当たっては自己責任でお願いいたします。