RIZAP(ライザップ)の業績をみてみよう~実質的に事業再生ファンド~IFRS移行と負ののれんをやりくりして好業績?~

今回は、実質的に事業再生ファンドと化したRIZAP(ライザップ)の業績および事業内容をみてみましょう。

とりあえず、RIZAPの企業紹介から始めます。

RIZAP(ライザップ)とは?

ライザップの主力事業については説明が要らないでしょう。

大量のTVCMを流していますから、日本人なら誰でも知っていると思います。

ライザップは「結果にコミットする」を謳い文句に、食事管理まで含めたトータルサポートで健康管理をする事業を主力としています。

いまではフィットネスジム事業で有名なライザップですが、もともとは「健康コーポレーション株式会社」という豆乳クッキーの販売を行う会社でした。

健康コーポレーション株式会社の社長・瀬戸健氏が事業再編しながら2012年頃に立ち上げたのがライザップ(RIZAP)ということになります。

しかし、ライザップは健康管理サービスだけをしている企業ではありません。

とくに会計基準をIFRSに変更してのれん償却を気にしなくてよくなった近年は、積極的なM&Aで事業領域をアパレル販売、雑貨販売、出版、アミューズメント施設運営、サッカークラブ経営など多方面に広げており、複合経営化しています。

ライザップが買収する先は大体どこもボロ企業で、買収価格が純資産価値を大幅に割り込むような企業が多いです。

瀬戸健CEO率いるライザップはそうやってボロボロの企業を買収しまくることで、「負ののれん」相当の割安購入益を計上。これが同社の業績を過去2年支えました。

さて、2018年Q1決算からはこの特殊要因がそろそろ剥げてきています。

ライザップ経営陣の本当の経営手腕が試される場面となっています。

なかなか面白い展開になってきていますので、ちょっとみてみましょう。

なお、ライザップが買収した企業は上場、非上場さまざまですが、上場企業に関しては

にそれぞれ載っています。

同社への投資をもしお考えであれば、各企業の短信くらいはサラッとでも見ておいた方がいいです。

ここからは瀬戸健CEOひきいるライザップの業績についてみていきます。

(ここから先は2018年11月26日に書きました)

ライザップ(RIZAP) 2019年3月期第2四半期決算の業績 ~「負ののれん」の嵩上げが否定される~

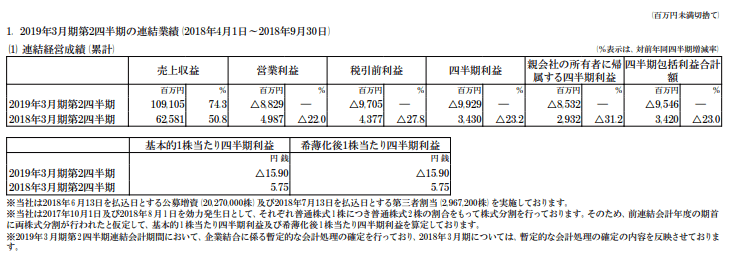

ライザップの2019年3月期第2四半期決算は上記の通り大幅な赤字転落。

売上は買収先増加で伸びているが、買収先の業績改善が全く遅々として進まず、赤字垂れ流しの状態。

これまでの赤字企業買収が、たんなる「負ののれん」による業績改善を見せかけるためだけのものであった可能性を示唆するような決算であり、非常にヤバメな雰囲気の漂う決算会見となっていた。

なお、新しくカルビーから呼ばれた松本晃取締役はCOO職を外されたとのことだが

関連:RIZAP(ライザップ)の松本晃代表取締役がCOO職を外された理由

方針としては、今後は今まで買収した先の業績改善に取り組み、赤字企業を負ののれん目的で買収することを否定している。

これに瀬戸健CEOも同意しているとのことなので、まぁ、生暖かく見守るしかない状況か。

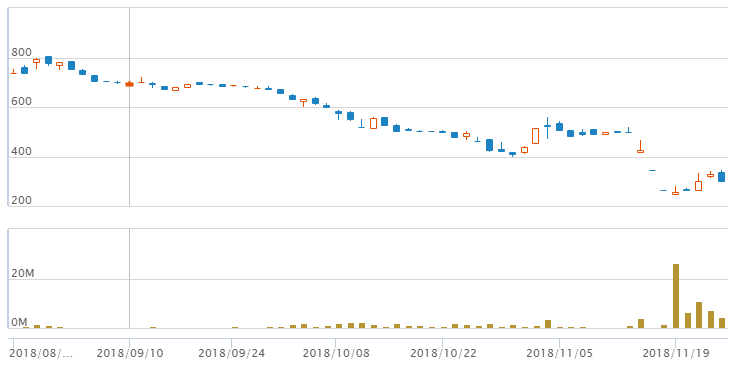

なお、この決算を受けてライザップ(RIZAP)の株価は大幅安となっている。

この記事を書いているのは11月26日、決算発表があったのは11月14日。

決算発表後にストップ安を繰り返したあと、いったん戻ってきているが、再度売られてもおかしくないかなと思う。

以上。

あくまでも個人的見解であり、投資にあたっては個人の判断で自己責任でお願いします。

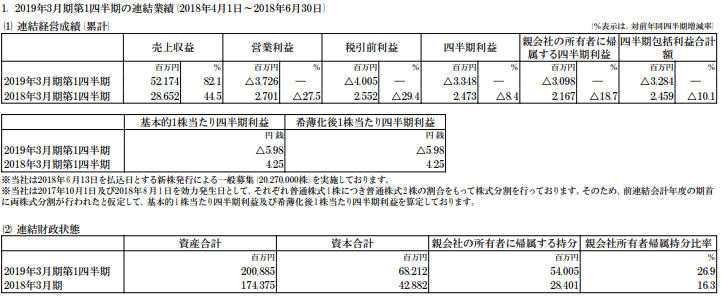

ちょうど先日、ライザップの2019年3月期第1四半期決算が発表されましたのでみてみましょう。

(なお、この記事は2018年8月22日21時ころに書きました。業績や株価などの数字は同時点で取得できる範囲のものを利用しています。ライザップへの投資をお考えの方は同社ホームページなどから最新の情報を入手の上、ご自分の判断でおこなっていただきますようお願いいたします。)

ライザップの2019年3月期第1四半期の連結業績は、売上82.1%増、営業利益赤字転落、税引き前利益赤字転落、四半期利益赤字転落、四半期包括利益赤字転落、希薄化後1株四半期利益5.98億円の赤字、親会社所有者帰属持ち分比率26.9%に改善

おやおや、前年まであんなに好業績でしたのに、今年は赤字のご様子。いったい何があったのでしょうか?

これにはわけがあります。

先ほども書きました通り、ライザップはここ数年、M&Aを積極化していました。

ライザップ(RIZAP)は会計基準を国際会計基準IFRSに切り替えることで毎期定期的にのれんの償却をする必要がなくなり(※1)、また「負ののれん」が発生する企業を積極的に買収することで割安購入益を発生させ(※2)、たくさん儲かっているようにみせる手法を採用、積極的にM&Aを繰り返すことで好業績を叩きだしてきました。

※1 具体的には、ライザップ有価証券報告書2018年3月期通期P.26を参照。

2017年通期では「IFRSでは日本基準に比べて、販売費及び一般管理費が589,574千円減少」しており、また

2018年通期では「IFRSでは日本基準に比べて、販売費及び一般管理費が683,921千円減少」しております。

1Qあたりに直せば、だいたい1.5億~1.7億円程度のライザップの業績嵩上げ効果が出ております。

※2 具体的には、ライザップ決算説明会資料2018年3月期第1四半期を参照。

2017年3月期1Qでは18億円、2018年3月期1Qには20億円の割安購入益が1Q決算で発生しており、これがライザップの業績嵩上げ効果となっていました。

もし仮にこのM&Aによる割安購入益がなかったとすると、2017年3月期1Q決算は19億円の営業黒字、2018年3月期1Q決算は7億円の営業黒字となっていた模様。つまりライザップは実質的にこの時点で減益決算となっていたわけですが、そう見せないようにしているのが上手いところです。なお、

ライザップの2019年3月期1Q決算が37億円の赤字に転落したのは、主にこのM&Aによる割安購入益の分が減ったからですが、それ以外にも業績の悪化が発生しているようにみえます。

ライザップの2019年3月期1Qの主な先行投資等は昨年比40億円増加だそうです。

マーケティング費用増加(広告宣伝費・販売促進費)が前年比19億円増

新規出店・事業拡大に伴う費用(出店費・開業費・人件費・採用費の増)が前年比10億円増

その他先行投資、構造改革費用等が前年比11億円増

あわせて40億円。

さて、ライザップは前期Q1の27億の黒字に対し、今期Q1は37億円の赤字ですから、64億円業績悪化ということになります。

上記の通り、主な先行投資等が40億ですから24億円がその他の要因ということになります。

前期Q1のライザップ決算には、トレセンテ、堀田丸正の負ののれんに伴う割安購入益が20億円ちょっとありましたから、それがなくなったことに伴う実質的な減益は4億円弱と見積もれるように思います。

個人的意見:ライザップの説明会資料をみると、会社側は「先行投資の影響で損益が減少」とだけ書いています。

が、実際にはそれだけじゃありません。負ののれんの割安購入益に関する部分もありますし、実質的な業績悪化分もあります。これをしっかり投資家に説明しないのは、誠実ではないと思います。

ライザップのこういうところが香ばしくみられる原因だと思います。都合のいい情報だけみせて、大事なところが隠されているのではないかと感じます。同社はIRに対する意識が足りないように感じます。

何のためのIRなのか?起債や増資をスムーズに行うためなのか?

ちがうでしょう?

会社は株主の持ち物です。その株主にちゃんと情報を提供するのがIRの役目です。そこを履き違えている会社は、ずっとアンビシャスでいたら良いと思います。

・・・と、脱線しました。とりあえず、つづけます。

ライザップの事業は、「上期の先行投資を下期で回収するビジネスモデル」とのことです。

直近5期(2014年3月期~2018年3月期)の連結営業利益の構成比率でみると、上期に18.2%、下期に81.8%の利益を計上しているとのこと。

確かにその通りでしょう。下期以降にはコスト削減して好業績に転じるのが毎年の流れのようです。

なお、ライザップは相変わらずTVCMを中心に連結広告宣伝費を積み増しているそうです。

前年同期33→今年52億円 19億円増

毎期Q1の広告宣伝費は重点的に投下しているが、今期はさらに積み増して前期比156%増とのこと。

これにより、RIZAPボディメイク問い合わせ数は前四半期164%増になっているとのことです・・・

・・・って、はぁ?

なぜ前期比で比較するのでしょうか?前年同期比で比較すべきではないでしょうか?

ちなみに、ライザップ2018Q1会社説明資料P14では

補正下着を販売する子会社のMARUKOの予約数が大幅増加(前年同期比190%増)

と書かれているのですが、こちらは

新規顧客予約数、前年Q1 1039人→今年Q1 1976人

と、書かれており、前年同期との比較となっています。

なんか違和感を感じませんか?

注意してみていないとひっかかりますよ?

なんでライザップの決算説明会資料は、自分たちの都合にあわせて前期比と前年同期比を使い分けるのか?

そこらへんに、ライザップの意図が潜んでいるような気がします。

ちなみに、ライザップ2018Q1会社説明資料P.25ですが、今期はセグメントの変更を大幅に行っています。

もちろん、そういったセグメント変更は他社でもよくあることです。

業績が悪化していたころのソニーもよくセグメント変更を繰り返して売上、利益がすべてのセグメントで好調とか言っていました。

とりあえず、ライザップの今期決算ではセグメントがグチャグチャになってますから、これはもう前年度比較ができません。ライザップは何の悪気もなくこのセグメント変更をしているのでしたら、ちゃんとセグメント変更前の数字の変化と、セグメント変更後の数字の変化を併記したらよろしいと思います。

そうでなければ、都合のいい数字を投資家にみせるためにセグメント変更しているのではないか?という疑念をうむことになりかねません。

ここらへんは、一流企業を目指すのならちゃんとやるべきでしょう。

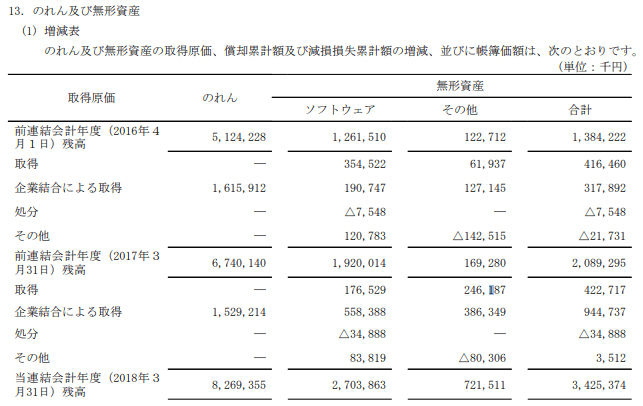

なお、ライザップののれんおよび無形資産の推移は以下のようになっています。

どんどん増えていますね。

べつに増えることは問題ないのですが、いろいろと目が行き届かなくなるのではないかと心配ではあります。(目が行き届かなくなるのは、経営側の目が行き届かなくなるのもそうですし、投資家側の目が行き届かなくなるのもそうです。)

また、事業同士にシナジーが発生していようがいまいが、こういう多角化は多くの場合アナリストのカバーも難しくなり、コングロマリットディスカウントされやすくなります。

なお前述しましたとおり、ライザップは「負ののれん」を利用した「割安購入益の発生」と、IFRS移行による「のれん償却基準の変更」でここ数年の利益の伸びを高めにみせることに成功しました。

これを受けて昨年、ライザップ株は大幅に上昇し、株価は一時、分割前株価で3000を突破(分割後の1500を突破)しました。

(ライザップは札幌証券取引所アンビシャス市場上場なので、ふつうのチャートソフトで表示ができません)

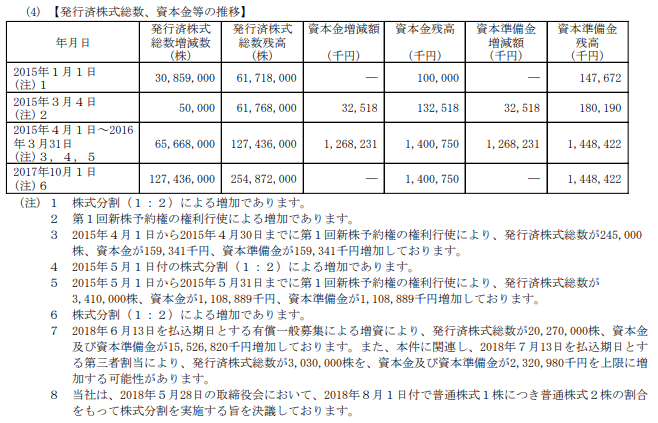

ライザップはこの高株価を利用して増資に踏み切り、見事に成功。以下のように資本金は推移することになりました。

いやはや、立派だと思います。項目7でも触れられていますが、増資によって資本準備金が150億円以上増えました。豆乳クッキーを売っていたころに比べて、資本金の桁が一桁かわりました。

財務バランスも改善しています。のれんの比率も改善しています。

ライザップの増資に応じてくれた投資家さんたちありがとうって、瀬戸健CEOも思っていることでしょう。

とりあえず、長くなりましたのでライザップについてそろそろ纏めます。

ライザップは、上記の通り「見せる会計」がよくわかっています。なかなかいいセンスをしています。

昔のソフトバンクもそういう「見せる会計」を心得ていました。今では世界的な大企業になりました。(なお、今のソフトバンクは、また別の意味で面白い決算書類を用意してくれています。)

ちなみに、ライブドアもグッドウィルもこういう「見せる会計」が得意でした。

会計書類をよくみせる企業っていうのは、つまりそういうことです。どちらにも転ぶ可能性がある。

ぶっちゃけた話、自分はライザップの細かい業績をひとつひとつみていく気がありません。

そんなのしても無駄だと思うんです。これだけ多くの企業を束ねていれば、ややこしいことになりやすいんです。それを統御できるだけの能力が上層部にあればいいんですが、そうでないと悲惨なことになるわけです。

ライザップの瀬戸健CEOもそこのところはよくわかっているはずです。だからこそ、カルビーから松本晃氏をCOOとして呼んできたのだと思います。彼の役目は非常に重要です。

とりあえず、自分はまだライザップという会社の会計を信用できません。

別にライザップが粉飾会計をやっていると言いたいわけじゃありません。

ただ、意図的に数字をみせるところ、みせないところを選んでいるように感じて、そこが嫌な感じなんです。毎年同じ基準で説明会資料が作られていませんし、そこら辺が気持ち悪いんですね。

松本晃氏の参画で、ここらへんの企業文化が変化してくれることを期待します。もしいい方向に向かっていきそうなら、ボロ株再生ファンドとして投資対象に考えてもいいのではないか、と思っています。

そのころには、東証も上場を認めてくれることになるでしょう。(現在は、「何らかの理由」で東証に上場を拒否されているのですかね?)

奥歯にものが挟まったような記事になってしまいましたが、以上です。