ダウ構成銘柄に採用・米ドラッグストア大手ウォルグリーンズ・ブーツ・アライアンス(Walgreens Boots Alliance)を見てみよう

GE・ゼネラルエレクトリックに代わって新たにダウ構成銘柄に採用された米国の調剤型ドラッグストア大手ウォルグリーンズ・ブーツ・アライアンス(Walgreens Boots Alliance)を会社側資料をもとに短評します。

(なお、この記事を書いているのは2018年6月20日であり、各種数値や同社を取り巻く状況などは当該日付時点で確認できる範囲のものとなっています。投資に当たっては最新の情報をご確認いただきますようお願いいたします。)

まずはウォルグリーンズ・ブーツ・アライアンスについて紹介します。

同社はアメリカを代表する処方箋薬局・ドラッグストアチェーンであるウォルグリーンが、スイスを拠点としてイギリス、メキシコなどに薬局展開していたアライアンス・ブーツ(Alliance Boots)を買収し、その後再編してホールディングス形式になった企業です。

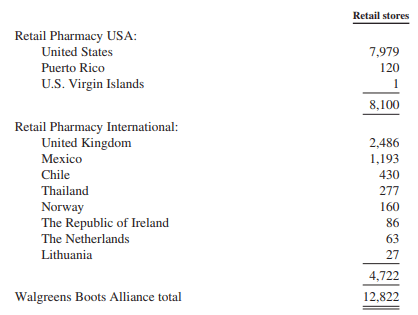

ウォルグリーン社はアメリカ本土、プエルトリコ、米領バージン諸島などに8100店を展開しており、同業のCVS/ファーマシーと米国内市場を二分しています。

また、アライアンス・ブーツ社はイギリスに2486店舗、メキシコに1193店舗、以下、チリ、タイ、ノルウェイ、アイルランド、オランダ、リトアニアなどに店舗を展開。

両社あわせて全世界で12822店舗を運営している、まさに世界的な大ドラッグストアチェーンです。

(Walgreens Annual Report 2017より)

同社は1901年、イリノイ州シカゴで創業します。1919年まで20店舗だった同社の経営は、1920年代半ばには44店舗に増加、その後1930年までには397店舗に一気に急増したそうです。

Wikipedia(英語版ページ)によると、禁酒法時代にアルコール(主にウイスキー)を合法的に販売できるのは薬局だけだったそうで、同社の業績もそのおかげですこぶる好調に推移したとのことです。

シカゴといえばアル・カポネ率いるシカゴ・アウトフィットが有名ですが、ウォルグリーンは彼らとどのように山を分け合っていたのか、興味がわきますね。アルカポネも密造酒販売が主たる資金源でしたし、そのおひざ元でドラッグストアチェーンを展開するとか・・・きっと面白い逸話がいろいろあるんじゃないでしょうか(笑)

・・・と、脱線しました。

その後、ウォルグリーンは買収に買収を重ねて世界的な大ドラッグストアチェーンに展開することになります。特に2000年代に入ってからの展開スピードは速いです。

2008年にFarmacias El Amalからプエルトリコの20店舗を購入 2010年、いろいろとトラブルを抱えていた都市型小規模店舗チェーンのDuane Readeを10億5500万ドルで買収 2014年、スイスを拠点とするアライアンスブーツを完全子会社化 2015年、Rite Aidから1932店舗を買収

などを通じて12822店舗まで拡大させました。

ではなぜ、こうまでして店舗拡大を目指すのでしょうか?

それは、PBM(薬剤給付管理業者/ Pharmacy Benefit Manager )に対抗するためだと思われます

PBMとは、ひとことでいうと「薬の卸問屋」みたいなものです。

日本は薬価が国で決められていますが、アメリカでは医薬品の価格は自由、政府があれこれ干渉しないことになっています。効用と価格をもとに、治療の妥当性を医療保険会社が認める範囲で利用していくことになります。

医療保険会社や企業としては、保険利用者が利用した薬剤費は安い方が良いに決まっています。支払いがそのぶん少なくなりますから。

PBMは保険会社に推奨医薬品のリスト作成のお手伝いをするとともに、被保険者の薬剤給付管理を行います。また処方権をもつ医師にも関与します。こうやってネゴシエートして、どの薬剤を保険適用するかを決定し、推奨医薬品リスト(フォーミュラリー/Formulary)を作ります。このリストに入るかどうかでは薬剤の売れ行きが大きく異なってきますので、製薬会社も無理に高値を吹っ掛けるわけにいかない・・・ようするに、バイイングパワーを利用して医薬品価格を安く誘導する効果があるのが、PBMなわけです。

こうした会社はアメリカに数社あるのですが、ウォルグリーンは自社のPBM事業が弱かったためにこれを売却し、代わりにアライアンスブーツを買収した、という経緯があります。要するに水平にM&Aしました。(ちなみに、ウォルグリーンのライバル、CVSは業界二位のPBM、CVS/Caremarkを抱えています)

ウォルグリーンは水平にM&AすることによってPBMをすっ飛ばしてバイイングパワーを発揮しようとしたのですが・・・実際にはあまり上手くいっていません(笑) 現在では業界4位のPBM、プライム・セラピューティクスと契約しています。ようするに、ドラッグストア大手であるバイイングパワーをPBMに対して行使している形になります。

とりあえず、これでウォルグリーン(Walgreen)の企業説明と、同社を取り巻く状況についての大体の状況説明をおわります。

つぎに、ウォルグリーン(Walgreen)の財務、業績などを見ていきましょう。

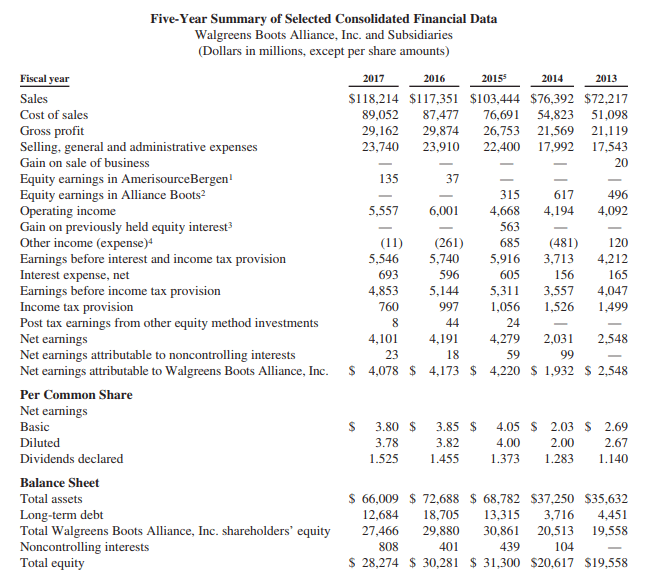

ウォルグリーン(Walgreen)の過去5年間の業績と財務(バランスシート)は以下のようになります。

ウォルグリーン(Walgreen)の業績は、先ほども書きましたが合併買収の連続ですから、売上規模がどんどん膨らんでいます。しかし同時に、やはりコストも上昇しています。SalesとCost of Salesはほぼパラレルに、他のコストもパラレルに推移しています。

ウォルグリーン(Walgreen)の営業利益率は4.69%と非常に低いです。CVSよりもいいですが、小売業の宿命です。

なお、ウォルグリーン(Walgreen)は統合コストもかさんでいますから、EPSの上昇率も直近であまり芳しくありません。

ウォルグリーン(Walgreen)の財務はおおむね自己資本比率40%以上になっています。ちょうどいい塩梅でしょう。悪くありません。

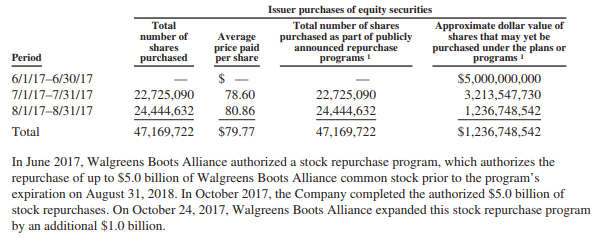

ウォルグリーン(Walgreen)は自社株買いと配当など株主還元に積極的な企業として知られています。

ごらんのとおり、たっぷり還元しています。さすがアメリカ企業、という株主への優しさですね。

なお、ウォルグリーン(Walgreen)はバンガードやスパイダーの生活必需品セクターファンドの常連です。

SPDR ETFs 日本 – 生活必需品セレクト・セクター SPDR® ファンド (XLP US)

バンガード®・米国生活必需品セクターETF

とりあえず、ウォルグリーン(Walgreen)の株価チャートとバリュエーションなども見てみましょう。Nasdaq上場でティッカーはWBAです。

ウォルグリーン(Walgreen)日足

ウォルグリーン(Walgreen)週足

ウォルグリーン(Walgreen)のバリュエーションは、アナリストコンセンサスをもとにすると、2019年通期ベースでPER10.9倍、EV/EBITDAは7.80倍になっています。

まぁ、ウォルグリーン(Walgreen)は企業買収しまくってるんで、財務にgoodwill(のれん)がたっぷりのっています。これがあるのでEV/EBITDAは厳密にはわかりませんが、さほど高くないバリュエーションであるとはいると思います。

さて、ウォルグリーン(Walgreen)の株価は昨年10月終わりあたりからちょっと軟調に推移しています。

これは、業界を揺るがす、あるニュースが飛び込んできたからなんですね。それは・・・

米アマゾン、医薬品業界に進出か–米12州で卸売許可取得

つまり、Amazonがその強大なバイイングパワーを利用してPBMもドラッグストアチェーンも蹴散らす・・・そんなイメージを頭に描いた人が多かった。

そんな感じで、このセクターの銘柄は大きく下落しました。

でも、その後Amazonは参入を断念したんですけどね(笑) あまりにも業界が複雑だ、という理由で。

先ほども書きましたが、ウォルグリーン(Walgreen)の利益率はさほど良いわけではありません。PBMやってる会社もそうです。そんなにぼろ儲けしているわけじゃない。そこにAmazonが入ってきても、レッドオーシャンがもっと赤くなるくらいなものです。Amazonはおいしくない、と感じたのだと思います。

とりあえず、以上でウォルグリーン(Walgreen)の短評を終わります。

なお、最初にも書きましたが、この記事を書いているのは2018年6月20日です。バリュエーション比較に使う数字などは、記事を書いている日に入手できる範囲の数字で書いています。投資活動にあたっては最新の数字を確認の上でされるよう、お願いいたします。