野菜ジュース、スムージー、ケチャップ、ラブレ乳酸飲料などの食品大手カゴメの第一四半期決算を会社側資料をもとに短評していきます。

とりあえず、連結業績の数字をみてみましょう。

カゴメの2018年第一四半期連結業績は、売上が0.1%増、営業利益が20.8%減、経常利益が28.3%減、純利益が18.4%減、EPSは19.63円

一見、あまり良い決算ではありません。

まぁ、実際あまり良い決算ではないんですが(笑)

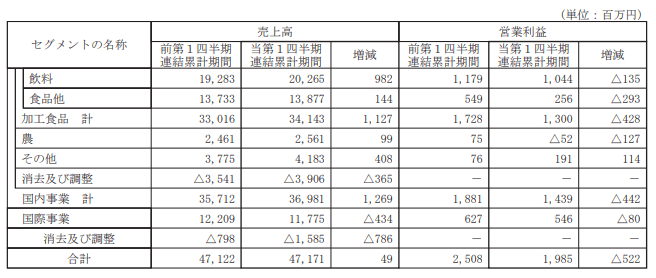

とりあえず、セグメントごとにカゴメの売上高、営業利益を見ていきましょう。

カゴメのセグメント別売上、営業利益をみると、加工食品部門が大幅増収減益、農業部門が増収減益、その他部門(物流・不動産など)が増収増益になっていることがわかります。また、っ臭い事業は減収減益です。

とりあえず、その理由をみていきましょう。

以下はカゴメの2018年第1四半期連結損益計算書です。

売上高と売上総利益は増加しています。

問題は営業費用です。販売手数料、販売促進費、広告宣伝費、運賃・保管用、人件費が増加しています。

さて、これを前年と比較してみましょう。

こちらは、前年2017年第1四半期のカゴメの連結損益計算書になります。

2017年第1四半期は、販売手数料こそ2018年第1四半期より数字が大きいですが、販売促進費は減少していますし、広告宣伝費も2018年第1四半期ほど大きくありません。これは何故かというと、この年の決算中にちょうど特定保健用食品(トクホ)の野菜ジュースや野菜スムージーのヒットがあり、わざわざ販促や広告、CMなどにカネをかけなくても飛ぶように売れたからです。あるいみ、去年の第1四半期はイレギュラーでした。

ちなみに、運賃・保管料、人件費などの増加幅は去年と今年は同じくらいですね。

とりあえず、去年の数字はイレギュラーということです。今年はヒット商品がありませんから、カゴメは販促費、広告、CMなどに費用をかけはじめています。乳酸飲料のラブレの下振れも足を引っ張る可能性が高いです。そして運賃・保管料、人件費の伸びは地味にボディブローのように効いてきています。

なお、カゴメの農業部門(ベビーリーフや高リコピントマトなどの販売)は赤字に転落しています。スーパーでみてみればわかりますが、カゴメの高リコピントマトは高いです。他のトマトが高い時期には売れますが、盛りの時期には売れない・・・一年中価格調節せずに販売していますから、売れ行きにバラツキが出ています。消費者目線でみてそう感じます。

カゴメの海外事業も営業減益に落ちてきています。セグメント間の内部取引を前年7億6400万→15億4900万と二倍程度に膨らませて支えていますが、実質はどうなんでしょうか?わざわざ不自然に内部取引を膨らませているのがちょっと嫌な匂いがするんですが、気のせいでしょうか。

とりあえず、カゴメの株価とバリュエーションについてもみてみましょう。

すごい右肩上がりのチャートですね。

カゴメのバリュエーションは、アナリストたちの予想平均値をもとにすると、2019年通期決算(2020年12月31日までの一年)のPERで33.2、EV/EBITDAが16.4倍です。

これは十分に割高な水準なのですが、個人的には現状のアナリスト予想よりもカゴメの業績については低く見積もっているので、さらに割高に感じています。

というのも、カゴメの昨年終わった期の有価証券報告書で連結キャッシュフロー計算書をみると、減価償却費が他社にくらべて小さいのですね。明治やカルビーなどは4%くらいなところ、カゴメは2.5%くらいです。つまりそれだけ古くて、償却の済んだ施設を使っている比率が高い可能性がある。今後は設備の更新が必要になるでしょう。そうした設備を使っているにも関わらず、営業利益率は低い。要するに営業利益段階での伸びしろはトップラインの伸びに頼るほかないわけですが、今期はまだヒット商品らしきものがない。というか、ヒット商品頼みしなくちゃいけない経営というのも、食品株としてどうなのか?という気がしますが。

とりあえず、まぁ、そんな感じでみています。まったく食指が動きません。

以上です。