小型トラックとタイのピックアップトラック市場に強いいすゞ自動車の業績をみてみよう

今回はいすゞ自動車の業績をみていきます。

まずはいすゞ自動車の会社紹介をします。

いすゞ自動車は海外市場に強いトラック・LCVメーカー

いすゞ自動車は日野自動車と並ぶ国内トラックメーカー上位企業ですが、日野自動車がどちらかというと国内市場に強いのに対し、いすゞ自動車は海外市場に強い企業です。

とりわけ、新興国市場に強く、タイのLCV市場(大型ピックアップトラックみたいなものです)やアフリカ、アジアなどの小型トラック市場に強みを持っています。

また、エンジンやパーツなどの販売も行っており、中国メーカー向けなどに稼いでいたりもします。

(会社紹介は書きかけです。)

とりあえず、さきほど出てきた2019年3月期第1四半期の業績を見ていきましょう。

(なお、以下は2018年8月3日23時ころに書きました。得られる数字は同時点におけるものですので、以後に投資を検討の方は、ご自分で会社ホームページなどで決算内容等をご確認の上でおこなっていただきますようお願いいたします。)

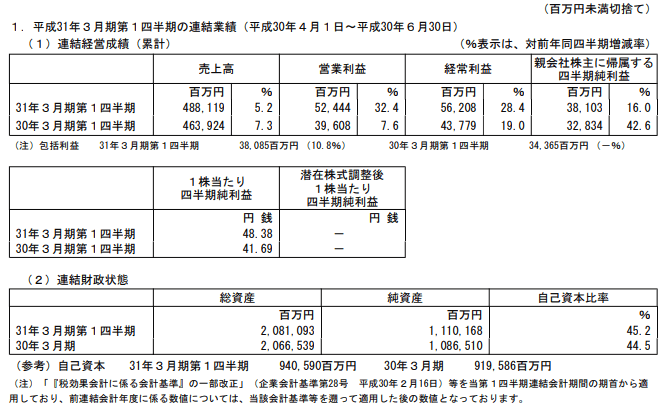

まずは決算短信から連結業績をみてみましょう。

いすゞ自動車の2019年3月期第1四半期の連結業績は、売上高5.2%増、営業利益32.4%増、経常利益28.4%増親会社株主に帰属する四半期純利益16.0%増、一株当たり四半期純利益48.38円、自己資本比率45.2%

となりました。非常に好調だと思います。

新興国経済の回復を軸に、満遍なく上手く稼いでいます。

また、資材価格が上昇するなかでもコストコントロールが上手くいっているようにみえます。

とりあえず、個別具体的に業績を見ていきましょう。

いすゞ自動車の地域別販売実績を見てみよう

いすゞ自動車の販売実績を各セグメントごとに日本と海外をわけて表示してあります。

国内大型車、中型車は昨年に比べて大幅に台数、販売金額を減らしました。市場全体の販売は伸びていますが、いすゞ自動車は落ちています。なぜだかわかりません。同社独自の要因がありそうです。

国内小型車はほぼ横ばい圏で推移しており、特別減るわけでも増えるわけでもない状況です。

これに対して海外大型車・中型車は国内で減った分を補って生産、販売ともに伸びており絶好調。とくに新興市場で伸びています。

また、海外小型車と他(LCV)は台数、販売金額ともに爆発的に売れていることがわかります。これは新興国経済が堅調に推移していたことが影響しています。直近では金利上昇で先行きが悪化しているようにみえますが、いすゞ自動車はしっかり稼いでいけたようです。個人的にはなかなかポジティブにみています。

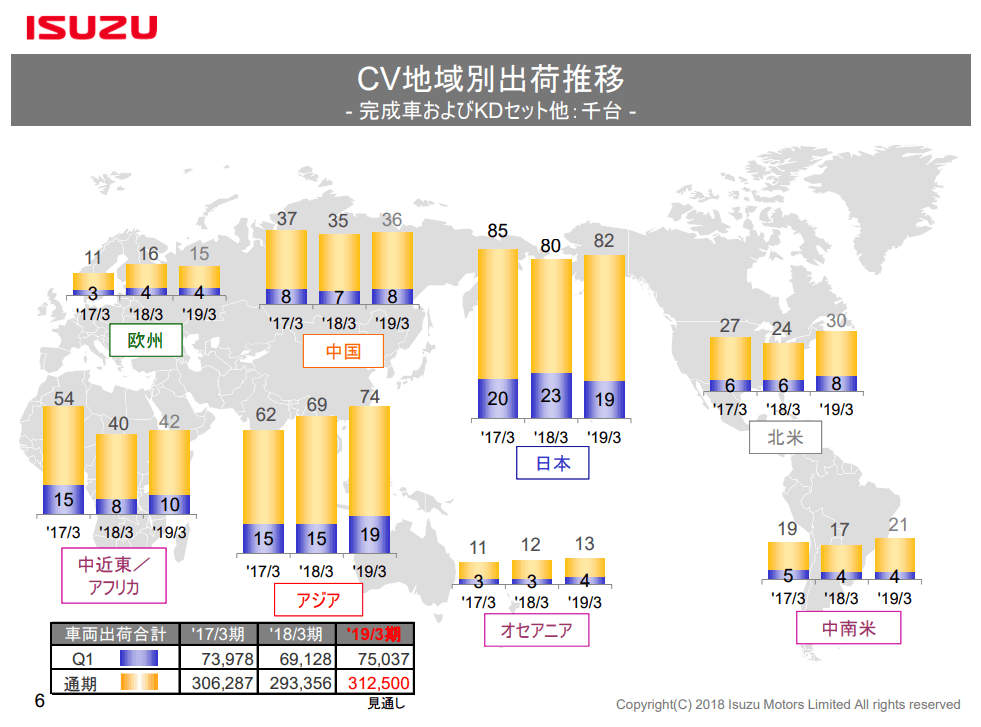

なお、大型、中型、小型すべての商用車をまとめてCV(Commercial Vehicle)といすゞ自動車は分類しており、この販売数量をグラフにすると以下のようになります。(いすゞ自動車決算説明資料より)

ごらんのとおり、海外市場、とりわけ新興国で非常に強いことがわかります。

なかでもアジア、中近東、アフリカに強い。中国でも売れています。

なお、上記資料によると、2019年3月期第1四半期のいすゞ自動車の国内販売シェアは、普通トラック(4トン超)が34.1%→28.6%に低下。小型トラック(2-3トン)のシェアも38.9%→35.8%に低下しています。

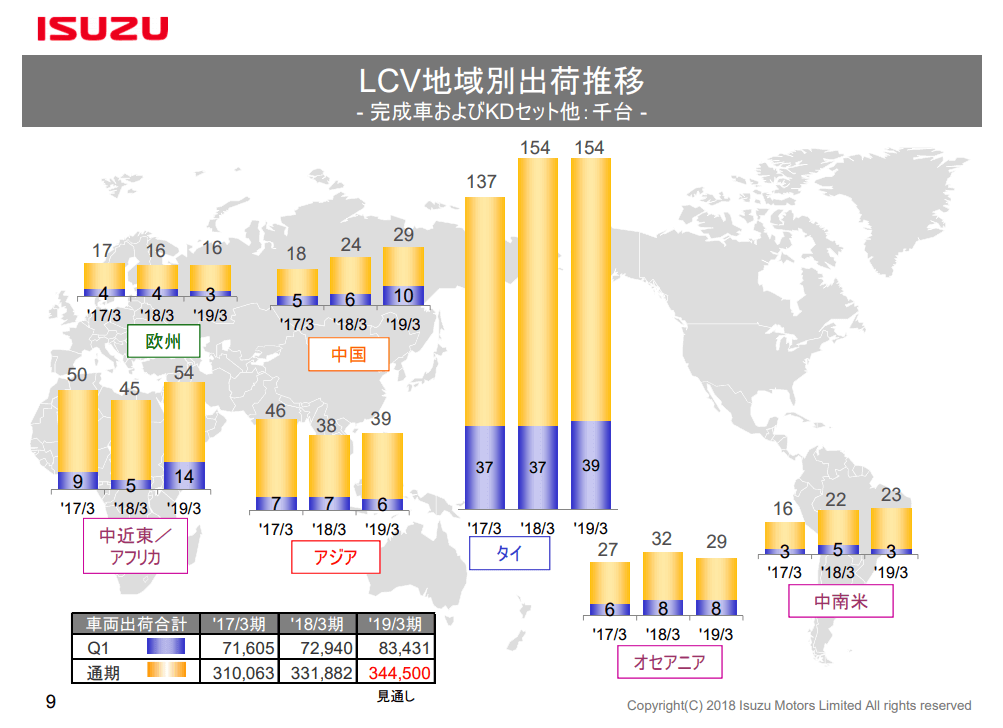

また、タイ市場や新興国市場向けのピックアップトラックなどはLCVといすゞ自動車は定義していますが、これがすごく大きく伸びています。

とりわけ、いすゞ自動車が新興国開拓のために生産拠点を置いているタイ市場では、市場全体が前年比26.8%増と増えていることもあり、いすゞ自動車も19.7%増と大きく販売を増やしています。

なお、タイ市場でのいすゞ自動車のシェア自体は減りましたが、これはタイ市場よりも他新興国への輸出を増やして市場シェアを取る戦略だったのではないかと思われます。

というのも、タイ市場はすでに高齢化の影響を受けて大きく伸びる余地はないのです。そんな中、「タイをアジアのデトロイトにしよう」の掛け声のもと、タイ政府は2012年に自動車購入促進策として大量の補助金をばらまきました。そのさい、5年間は買い替え禁止という条件が入っていました。

去年はちょうど2012年の大量補助金から5年目、今年は6年目となっています。昨年と今年は、当時買った車の買い替え時期に入っているという特殊要因があります。この市場でいすゞ自動車が今以上の認知度を高めても、あまり意味がありません。どうせ数年後に減りますから。

なお、日本企業や日本政府がタイを自動車生産拠点として開発しようと考えた当時、販売先として期待していたのは中近東、アフリカ市場です。図をみてもわかりますが、これらが急速に膨らんできています。折からの資源ブームと原油高によって潤った人々が増えており、自動車の購入が増えているようです。

というわけで、いすゞ自動車の販売が好調だったのはわかりました。

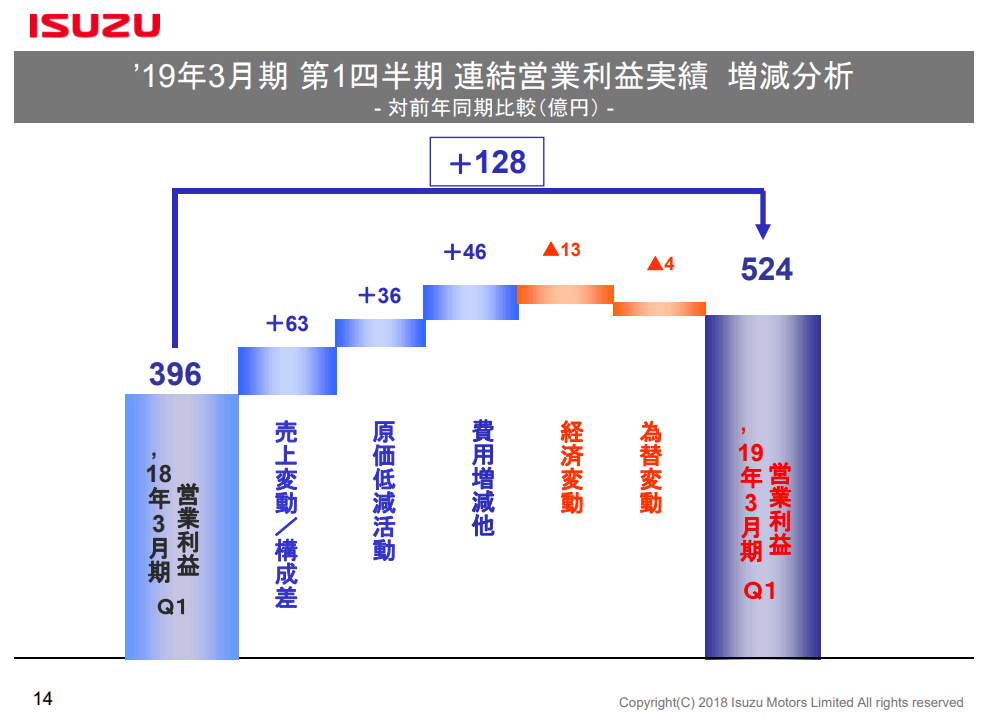

つぎに、どのあたりの影響で営業利益が増減したのかを見ていきます。

いすゞ自動車業績分析 営業利益増減要因別 ウォーターフォールグラフ

ごらんのとおり、売上変動・構成差で63億円、原価低減活動で36億円、費用増減(販売コスト・インセンティブなど)で46億円のプラスとなっています。

これは凄いです。インセンティブなしでもこれだけ多く売れたということ。

そしてさらに個人的に驚いたのが、原価低減が営業利益の1割程度も行えた、ということです。アメリカの資本財メーカーなどをみてもわかりますが、どこの企業も原価上昇に苦しんでいます。そんななかでこれだけ減少させられたのは大したものだと思います。

とりあえず、この決算はかなりポジティブです。

とりあえず、いすゞ自動車の株価チャートもみてみましょう。

いすゞ自動車 株価チャート 週足

んー・・・無理に買っていくようなチャートでもないですね。

個人的には見送りって思います。上がるなら上がれよ、と言った感じでしょうか。

なお、同社のリスクとしては、

目先のリスクとして・・・新興国経済の落ち込みリスク。新興国経済の債務バランスは総じてよろしくありません。中国からの投資で恩恵を受けてきたアフリカなどで需要が減るリスクはあります。

中長期的なリスク・・・トラックのEV化進展、自動運転技術の進展などによる研究開発力の劣後。さすがにこれらの研究をいすゞが単独で行うのは無理です。どこかと組まなければならないでしょうが、これの行方がよくわかりません。

なお本日2018年8月3日、いすゞ自動車はトヨタ自動車との資本関係解消を発表しました。

このこと自体は、個人的に非常に評価したいです。資本関係を無駄に結ぶことは資本効率の低下に繋がりますし、ガバナンス上も問題です。個人的には、このトヨタ自動車との提携解消が、いすゞ自動車の経営戦略において自由度を増すことに繋がることを期待します。(といっても、別に同社株を買っているわけではないです。)

とりあえず、これにて今回の短評を終わります。

なお、上記はあくまでも中卒くん個人の見解であり、特定の投資スタンスをお勧めするものではありません。投資に当たっては自己責任、自己判断でお願いいたします。