孫正義ひきいるソフトバンクの業績をみてみよう~ソフトバンク・ビジョン・ファンド依存高まる~

孫正義ひきいるソフトバンクの業績をみていきます。

とりあえず、まずソフトバンクの企業紹介をします。

(ソフトバンクの企業紹介は書きかけです。)

ここからはソフトバンクの業績をみていきます。

2019年3月期第1四半期の業績を会社側資料をもとに見ていきます。

まずは短信で業績をさらっとみてみましょう。

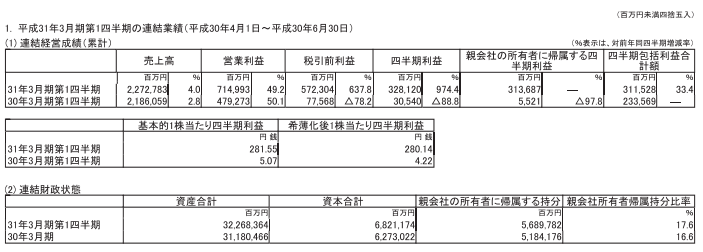

ソフトバンクの2019年3月期第1四半期の業績は、売上高4.0%増、営業利益49.2%増、税引き前利益637.8%増、四半期利益974.4%増、四半期包括利益合計額33.4%増、希薄化後1株当たり四半期利益280.14円、親会社所有者帰属持ち分比率17.6%

みため、すっごく良い決算にみえます。

が、もちろんこれには訳があります。

とりあえず、それは以下をみれば一目瞭然です。

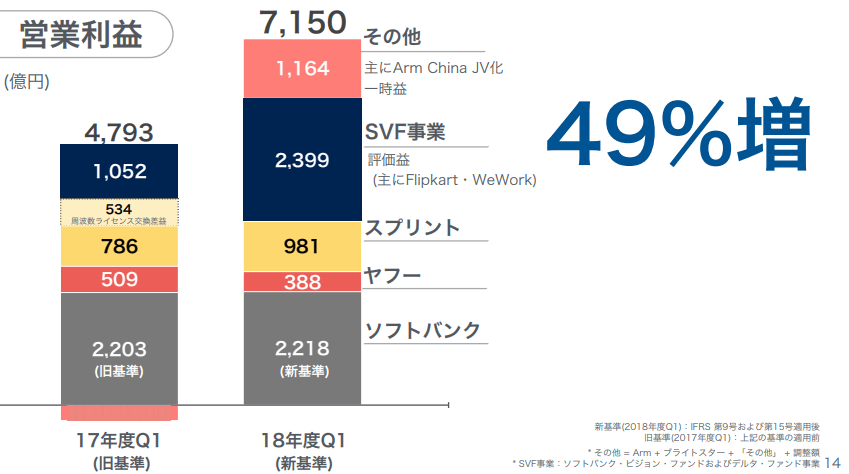

(ソフトバンク 2019Q1プレゼンテーション資料)

つまり、ソフトバンクの旧来のビジネス(国内通信・スプリント・ヤフー)の業績はほとんど変化ありません。

2019年3月期第1四半期の増益要因のほとんどは、ソフトバンク・ビジョン・ファンド(Softbank Vision Fund/SVF)事業の好調によるものです

・・・が、当然これは相場変動によるものです。

2019年3月期第1四半期には、WeWorkがテマセクやソフトバンクなどから5億ドルを新規調達しました。

ソフトバンクは2017年からWeWorkに投資しています。WeWorkに新規資金調達させることによってWeWork株の現時点での株価(未公開株なのであくまでも相対価格です)を引き上げて、以前からの持ち分の評価額を膨らませているわけです。

また、これと同様のことをアーム社の中国JV化でも実現しています。Arm社は中国事業のArm ChinaをジョイントベンチャーJV化したことで一時益があがってますが、当然これは継続した利益ではありません。

インドのフリップカートに関しては、ウォルマートによる出資によって評価額を引き上げることに成功しました。

そんな感じで上手いこといった四半期だったと思います。

とりあえず、ソフトバンクの株価も見ておきましょう。

ソフトバンク 日足

ソフトバンク 週足

ソフトバンクの今四半期業績は、孫正義氏の目利き力とセールス力がいかんなく発揮されたものだったと思います。

とりあえず、ソフトバンクの業績は上記SVF、アームJV化などの一時的要因で大きく嵩上げされています。これがずっと続くわけでないことは確かです。

IT・ハイテクの未公開株・・・いわゆるユニコーンたちの市場価値が世界的な金融緩和で膨張していることは間違いありません。あとは、これがいつまで続くのかという話だと思います。

べつにソフトバンクに弱気になれと言っているわけではなく、ソフトバンクに投資をするのなら、そこらへんのところを理解しておいたほうがいいよ、ということです。

一言で言ってしまえば、ソフトバンクに投資をするということは、孫正義氏の能力と誠実さを信じる、ということです。

そこまで彼を信じることができるなら、買いです。

以上です。

以下は以前(2018年5月10日)書いた記事です。最新記事ではありません。

ソフトバンクの2018年3月期業績をみてみよう

https://www.softbank.jp/corp/irinfo/presentations/2017/

にある資料をもとに短評します。

相変わらずわかりにくい決算です。

とくにBSは見るだけ無駄だと感じます。

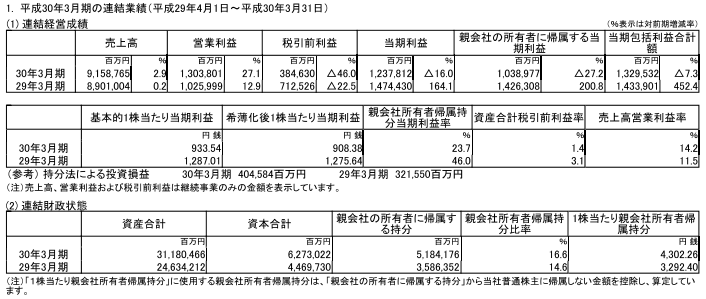

とりあえず、業績をみてみましょう。

売上、営業利益は増

営業利益は新たにソフトバンク・ビジョン・ファンド(Softbank Vision Fund / SVF)が連結されて伸びています。

税前、純利益、包括利益は減

昨年度に、オンラインゲームのスーパーセル売却益、アリババ株売却益などがあったことの反動が出ていますが、細かい数字はのちほど・・・

とりあえず先にいきましょう。

SVF事業がくっついたことで増益になっていますが、それを除くとやや減少しています。

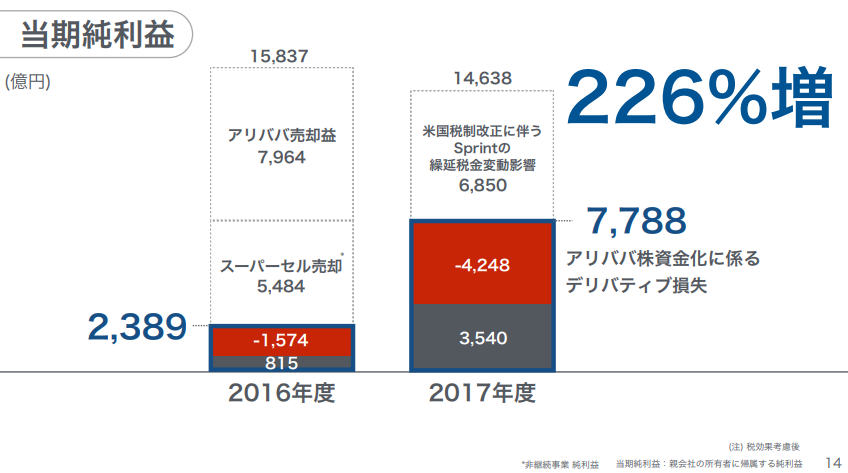

当期純利益はとてもわかりにくくなっています。

とりあえず言えることは

昨年の純利益はとても嵩上げされた数字でした

と言っているに等しいと感じます(実際そうなのですが)。

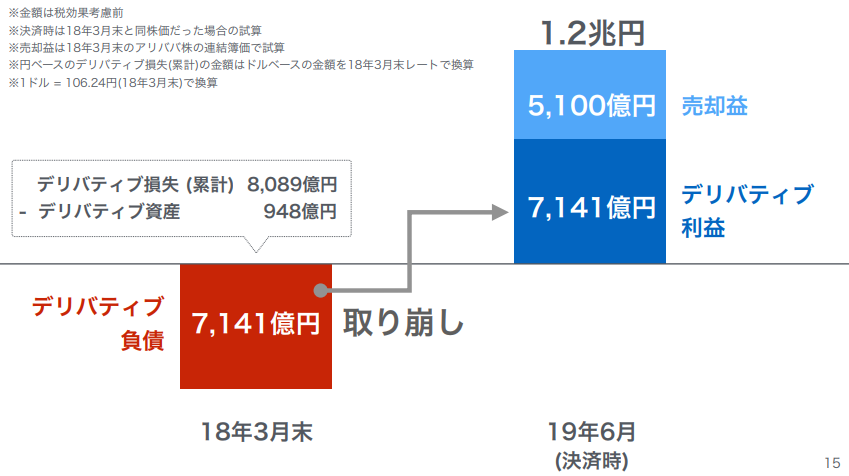

とりあえず、今年計上したデリバティブ損失分が来年6月にはデリバティブ利益になるそうです。売却額もあわせると、1.2兆円分の嵩上げができるそうです。(合わせ切りで何かを減損するのではないか?という気がしますが。)

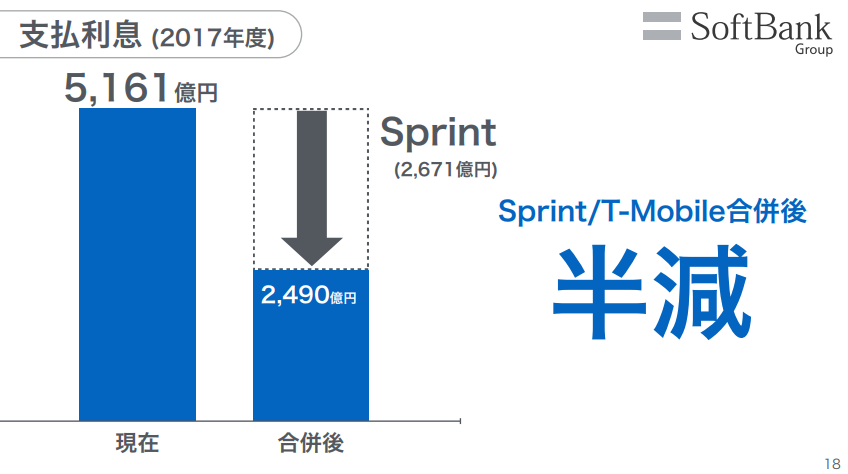

不振に喘ぐ米通信業Sprint(スプリント)はT-mobile(Tモバイル)に吸収合併されることで連結外しができるそうです。(まだFCCの認可作業などが必要ですから、合併できるかどうかはわかりませんが。)

とりあえず、連結外しで以下のような財務上のみせかけができるようになります。

有利子負債が減った(ように見える)&支払利息が減った(ように見える)

ソフトバンクの決算は、こういう連結対象の入れ替えが頻繁過ぎてよくわかりません。

セグメントごとにみてみます。

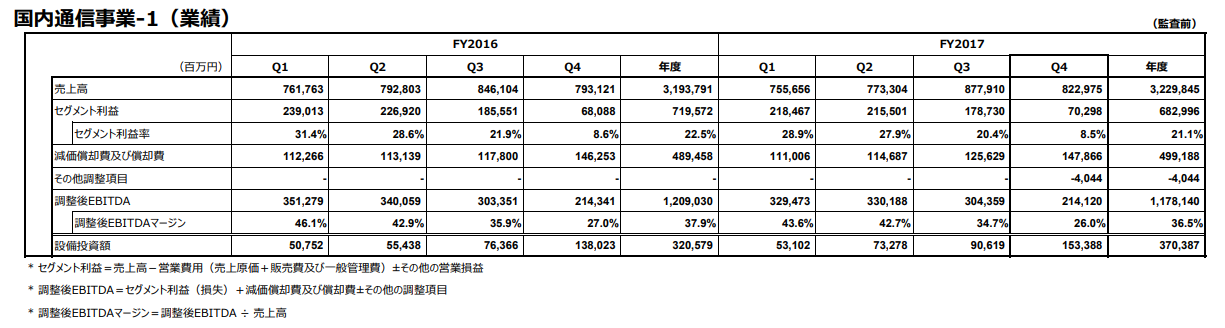

国内通信事業は営業利益が頭打ちになっています。総務省は通信料金を引き下げるように圧力をかけまくっています。今後も大きく伸びることはないでしょう。

じきに5G対応への設備投資が必要になってきますので、利益は大きく押し下げられることになります。そうなるまえに、ソフトバンクは携帯事業をスピンオフするつもりのようです。

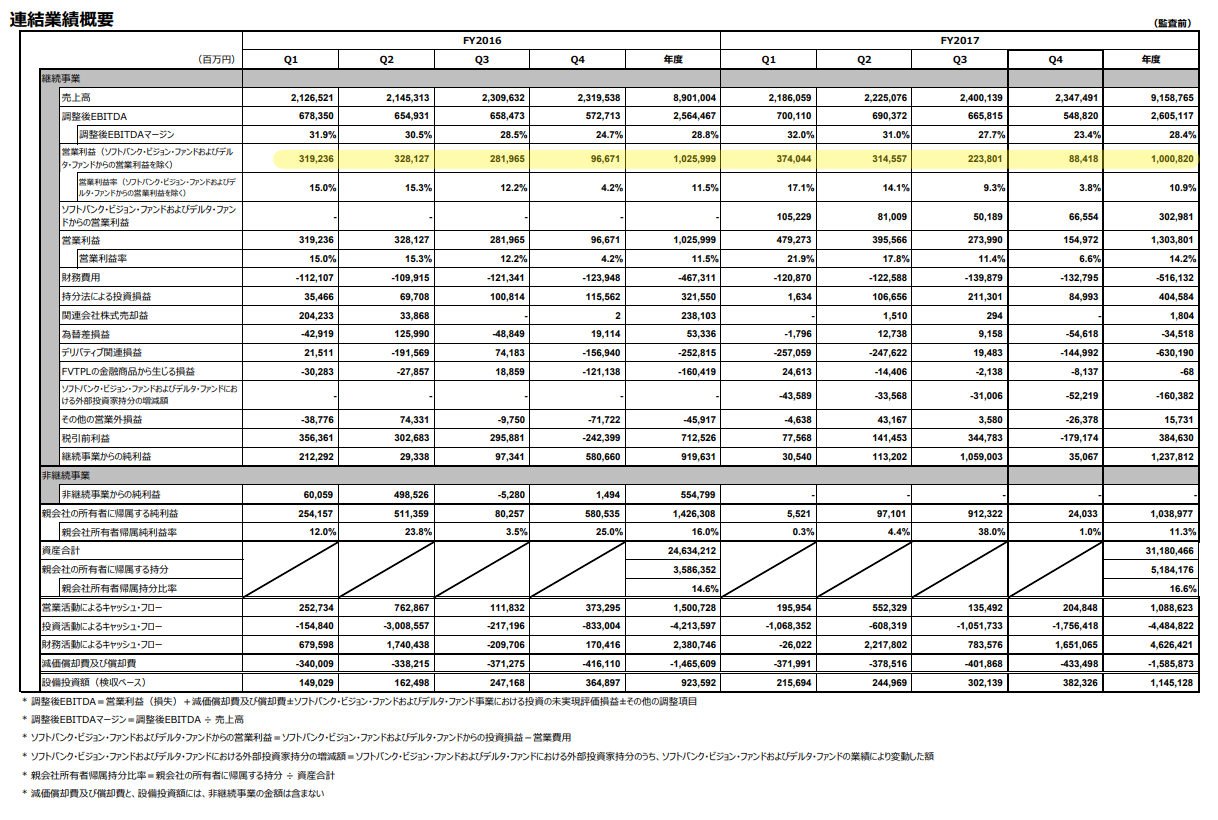

連結業績概要をちょっぴり細かくみていきましょう

黄色に塗ったところに注目です。これは、ソフトバンク・ビジョン・ファンドを除いた純粋なソフトバンクの事業内容です。

これをみればわかるとおり、四半期ベースでみるとQ1こそ前年同期を上回っていましたが、その後はQ2、Q3、Q4と減益が並びます。

本業はあまり芳しくないようです。

個別セグメントについてみていきます。

国内通信事業はセグメント利益、利益率ともに悪化してきています。

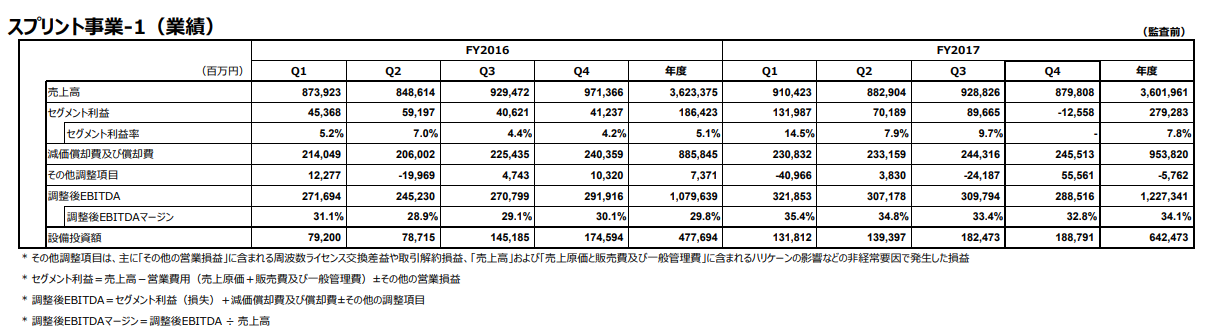

スプリントはセグメント利益こそ出ていますが、国内通信事業よりもさらに低い利益率です。

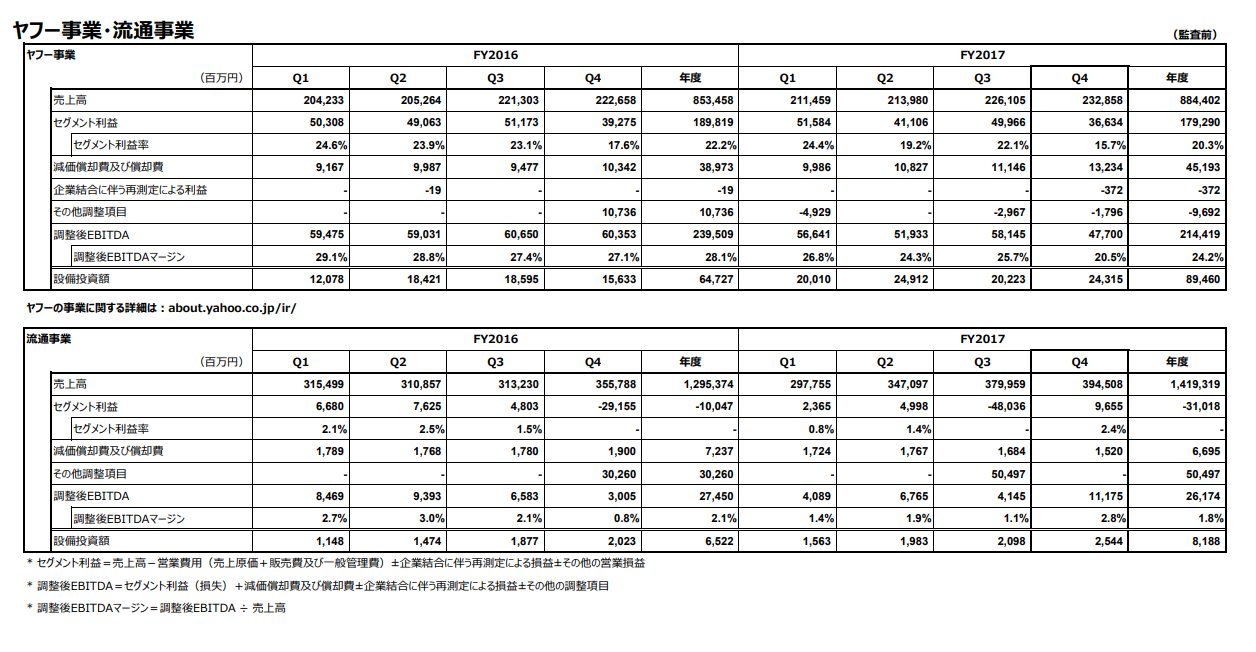

ヤフー事業はセグメント利益・利益率ともに低下。

流通事業は赤字体質脱せず。

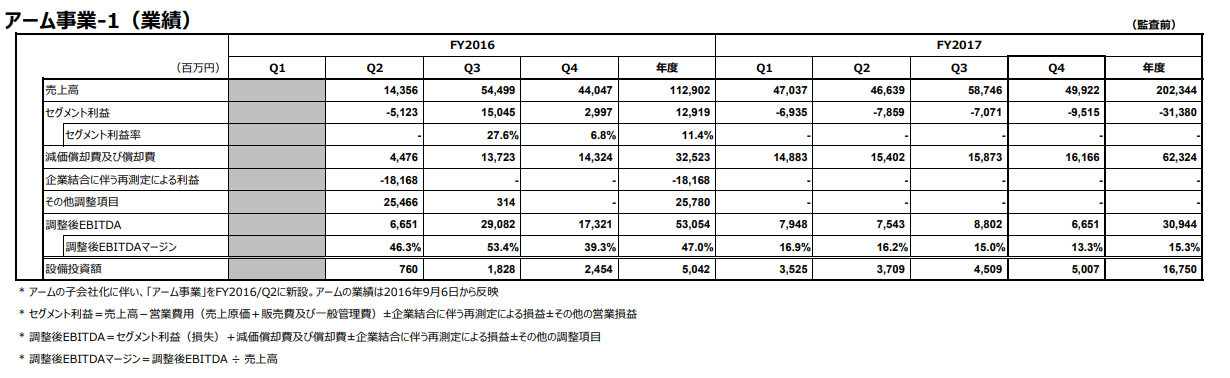

鳴り物入りで買収したアームも赤字転落してしまっています。

とりあえず、上記のようにみてわかるとおり、継続事業ベースで見た場合、

まったく良いところが見当たらない決算

といえると思います。

ソフトバンク・ビジョン・ファンドによって利益がカサアゲされている状況です。

ソフトバンクの運用するファンド事業の内訳をみてみましょう。

ソフトバンク・ビジョン・ファンド

Arm Limited 半導体テクノロジー・デザイン

Auto1 Group GmbH 中古車販売プラットフォーム

Brain Corporation AI を活用した自律走行システム開発

Fanatics Holdings, Inc. スポーツ関連商品イーコマース

Flipkart Limited イーコマース

Guardant Health, Inc. ゲノム解析によるがん診断事業

HealthKonnect Medical and Health

Technology Management Company Limited

(Ping An Medical and Healthcare) 医療機関向け保険手続きプラット

フォーム

Improbable Worlds Limited VR/AR 開発ツール

Katerra Inc. 建築設計テクノロジープラットフォーム

MapBox Inc. 地理情報プラットフォーム

Nauto, Inc. AI による安全運転支援サービス

NVIDIA Corporation 半導体 GPU 開発

One97 Communications Limited (PayTM)オンライン決済サービス

Oravel Stays Private Limited (OYO Rooms) ホテル予約サイト

OSIsoft LLC 産業用 IoT ソリューション

Ping An Healthcare and Technology Company Limited オンライン医療ポータル

Plenty United Inc. 屋内野菜工場

Roivant Sciences Ltd. AI を活用した医薬品開発

Slack Technologies, Inc. ビジネスチャットツール

Urban Compass, Inc. (Compass) 不動産ビッグデータプラットフォーム

Vir Biotechnology, Inc. AI を活用した感染症用医薬品開発

Wag Labs, Inc 散歩代行マッチングプラットフォーム

WeWork Companies Inc. (および関係会社3社) コワーキングスペースサービス

Zhongan Online P&C Insurance Co., Ltd インターネット専業保険

デルタ・ファンド

Xiaoju Kuaizhi Inc. (DiDi) ライドシェアサービス

会社側によると、当期末のこれらの取得価格は合計297億米ドル、公正価値は330億米ドルになるとのことです。

いちおう株価もみておきましょう。

とりあえず、以上で短評を終わります。

なお、いつものことですが、上記はあくまでも中卒くん個人の見通しであり、特定の投資スタンスをお勧めするものではありません。投資に当たっては自己責任・自己判断でお願いいたします。