アルミ圧延事業世界シェア5位UACJの業績をみてみよう

アルミニウム圧延で出荷量シェア世界5位UACJの業績をみてみましょう。

(アルミ圧延業世界シェアはこちらのサイトを参照しています。なお、このリストにはありませんが中国忠旺が二位にきているはずなので、UACJの実際のシェアは5位となります。たぶん。)

まずはUACJの会社紹介をします。

UACJは古河電気工業系の古河スカイと、住友軽金属工業の経営統合により生まれた国内アルミ圧延業のトップ企業

国内の同業他社には日軽金HDなどがあります。

また、世界の同業他社には、ヒンダルコインダストリーグループ(ノベリス、アレリス)、フランスのコンステリウム(UACJと提携関係にあります)、米国のアルコニック、ノルウェーのノルスクハイドロなどがあります。

出荷量ベースでみると世界シェア5位(たぶん)。

自動車向けアルミ押出材部品やアルミ板材、缶材(アルミ缶)に強い企業です。

(ちなみに日軽金はアルミ粉やアルミ箔に強いイメージが個人的にはあります。)

たしか、テスラ向けのモデルXかなにかのパネル材などはUACJのアメリカ工場製のものだったと思います。記憶が間違ってなければ。

また、LNGタンカーのタンク部分のアルミニウム厚板なども得意です。国内シェアはたぶん100%だと思います。

なお、アメリカとタイに大きな缶材生産用のアルミ圧延工場があります。

UACJ (Thailand) Co., Ltd.

Tri-Arrows Aluminum Inc.

Constellium-UACJ ABS LLC

ちなみに、社名はUACJと書いて「ユーエーシージェー」と読みます。まんまです。芸がないです。

さて、ここからはUACJの業績をみていきましょう。

(なお、以下は2018年8月2日15時56分に書きました。書かれている数字などは同日に得られる情報の範囲内で書かれています。投資に当たってはご自分で最新の資料を参照の上、行っていただきますようお願いいたします。また、ここに載せてある資料は会社ホームページから入手できますので、できるかぎりご自分で確認されるようお願いいたします。)

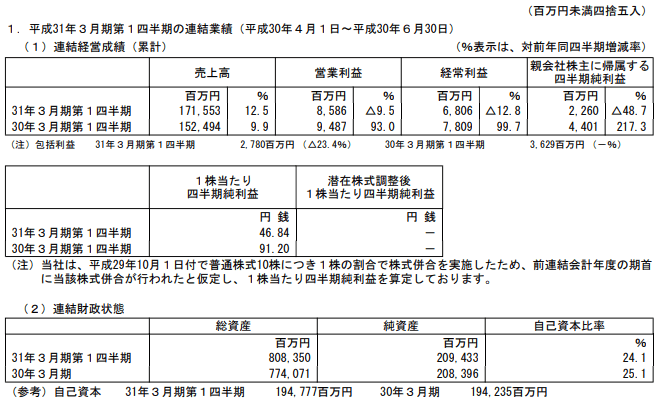

とりあえず、まずは2019年第一四半期の業績を決算短信で確認しましょう。

UACJの2019年3月期第1四半期決算は、売上高12.5%増、営業利益9.5%減、経常利益12.8%減、親会社株主に帰属する四半期純利益48.7%減、1株当たり四半期純利益、自己資本比率24.1%

となりました。

売上は伸びているのに営業利益以下がダメダメですね。

どうしてこんなことになったのでしょうか。

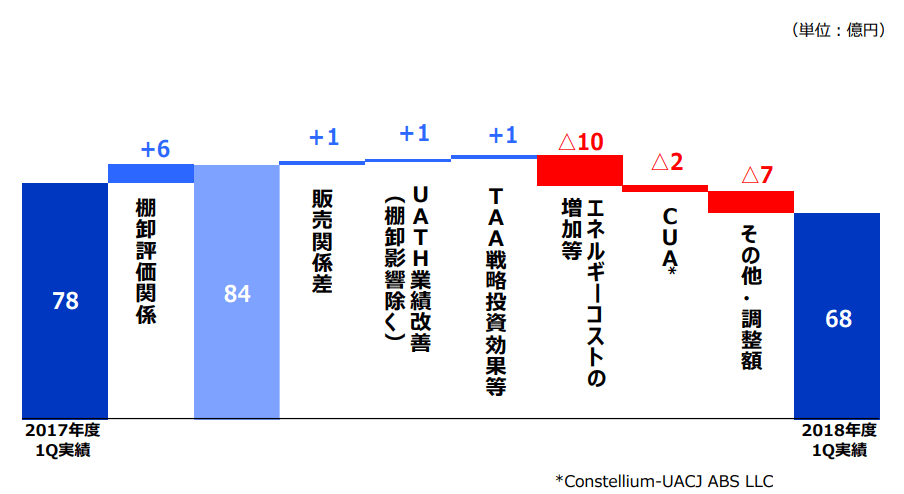

UACJの連結経常損益分析をみてみましょう

ウォーターフォールグラフによると、UACJの業績はアルミニウム価格上昇による棚卸評価関係は若干プラスになったものの、エネルギーコストの上昇やその他調整額、フランスのコンステリウム社との提携事業の減益などの影響から減益になったとのことです。

ちなみに、アルミの日経市況によると、昨年同期(4~6月期)はアルミ価格はキログラムあたり230円くらいでした。これが今年4~6月には310円程度になっています。

先物によるヘッジなどもしているんでしょう。とりあえず、今期の経常利益上乗せ分は6億円程度にとどまった模様です。

これに対し、減益要因としては「エネルギーコストの増加による10億円、CUAの2億円、その他調整7億円」となっています。

ぶっちゃけ、棚卸評価関係益がなければ更にここから6億円減ですから、かなり悪い決算だったと言えます。

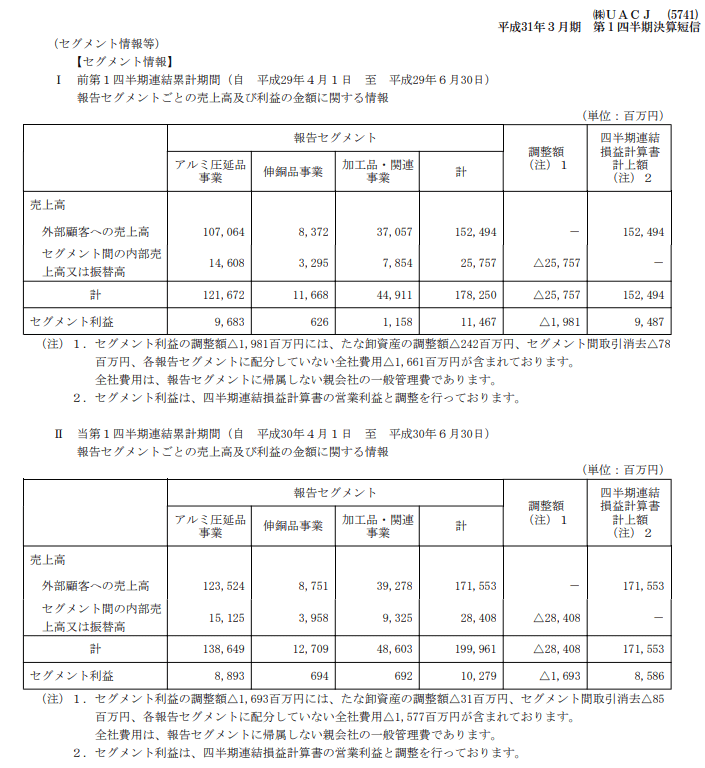

なお、UACJの業績をセグメントごとにみたものは以下になります。

これをみると、主力の圧延品事業のセグメント利益が 9683→8893と減少

また、加工品、関連事業も1158→692に減少していることがわかります。

セグメントごとの業績については、定性的情報に書かれた内容によると

アルミ圧延事業・・・

国内缶材需要はビール系飲料の伸び悩みにより前年同期比減少。自動車関連分野、半導体・液晶製造装置関連向けの需要は堅調。輸出の減少で板類全体数量は対前年同期比で減少。押出類に関しては、自動車分野と一般機械向けが好調。

北米ローガン工場で生産される缶材、自動車パネル用アルミ素材は増加。UACJタイランドでの缶材受注は増加。アルミ圧延品総量では前年同期を上回る。

地金価格の上昇も寄与し、売上高は14.0%増、ただしエネルギーコストが増加したことで営業利益は8.2%減

伸銅品事業・・・

家庭用エアコンや業務用パッケージエアコンの国内生産が好調に推移していることから、空調用銅管の販売が増加、銅地金価格も上昇。伸銅品事業の売上高は8.9%増、営業利益は10.8%増。

加工品・関連事業・・・

地金価格の上昇により、加工品、関連事業の売り上げは前年同期比8.2%増。営業利益は品種構成の悪化等の要因で40.2%減

となっております。

業績面でみるとろくなもんじゃありません。

高コスト体質と資本コストを無視した過去の投資によって利益率が非常に低い水準で推移しています。悪い経営のお手本みたいな感じにみえます。

とりあえず、UACJの株価チャートもみてみましょう。

10対1の株式併合をしているので株価が飛んでしまっていますが、とりあえず、長期でみるとグダグダだらだらなジリ下がりチャートになっています。

なお、UACJは設備投資に積極的で、過去に大量の増資や借入をしては無謀な「戦略投資」を繰り返し、結果として財務悪化と一株当たり利益の希薄化を招きました。

UACJ、増資160億円 劣後ローン含め560億円調達 :日本経済新聞 2017年3月3日

第三者割当増資の結果に関するお知らせ : グローバル … – UACJ 2005年12月26日

ちなみに、その投資の成果はというと同社の経常利益水準がずっと横ばい状態なことをみてもわかりますが、お世辞にも褒められたものではありませんでした。

この経営状態に親会社もさすがにしびれを切らしたとみえ、とうとう大株主の古河電工がUACJの経営陣の入れ替えを要求

国内アルミ首位UACJで経営混乱、人事案に大株主が猛反発 | inside …

UACJ、首脳人事撤回も 大株主の古河電工反対、退任含め検討 – SankeiBiz

とりあえず、山内重德代表取締役会長および岡田満代表取締役社長が取締役が退任

取締役総数の 1/3 を社外取締役が占め、石原美幸新社長率いる執行部がUACJの舵取りをとることになりました。

そしてその、経営陣を綺麗にしたUACJは向こう三年間の新中期経営計画を策定。このなかで、戦略投資を抑制して今までの投資先をしっかりと黒字化させる約束をしました。

UACJ:戦略投資を抑制へ、米国やタイのアルミ生産黒字化に注力 …

その新中計策定後の最初の決算が今第1四半期だったわけです。

とりあえず、まだまだ業績には改善の兆しがみえていません。以前の無謀な投資のツケ払いが大変な段階です。

今後はちゃんと変わっていけるかどうか?注目していこうと思っています。

以上です。

なお、上記はあくまでも中卒くん個人の見解であり、特定の投資スタンスをお勧めするものではありません。投資に当たってはご自分で判断し、自己責任で行っていただきますようお願いいたします。