企業短評:北米貨物鉄道大手 ユニオン・パシフィック(Union Pacific)を見てみよう

会社側が決算資料として公開しているものなどを利用して、企業を短評していきます。今回は北米貨物鉄道大手 ユニオン・パシフィック(Union Pacific)を短評します。

日本の鉄道事業者と違い、アメリカの鉄道といえば貨物鉄道です。旅客事業者もあるにはありますが(アムトラック/Amtrak)、利益が大きくないので民間事業者ではなく完全公営サービスとして運営されています。ここらへん、JR貨物が国営でJR本土3社+九州が民営の日本とは真逆ですね。

アメリカには何社もの貨物鉄道会社があるのですが、今回はそのうち西側を主に活動するユニオン・パシフィック(Union Pacific)をみていくことにします。

ユニオン・パシフィック(Union Pacific)は本社をネブラスカ州オマハにおいています。

オマハといえばオマハの賢人ことウォーレン・バフェットが有名ですが、彼もまた、鉄道会社を2000年台に買収しています。ウォーレン・バフェット率いるバークシャー・ハザウェイが買収したのはBNSF鉄道(バーリントン・ノース・サンタ・フェ鉄道/Burlington Northern Santa Fe Railway)です。こちらは完全にプライベートカンパニーになっていますが、バークシャーハザウェイ(Berkshire Hathaway / BRK-B)を購入することで、間接的に保有することになります。

ウォーレン・バフェットがなぜ鉄道事業に投資したのか?それは単純に言ってしまえば、寡占状態にあるからなんですね。そして、経済活動が行われるかぎりにおいて、延々と利用され続けるサービスであると思われるからなわけです(※)。

(※ただ、個人的には無人運転トラックが実用化された場合には、鉄道から置き換わる可能性もあるのでは?と思っていますが、それはまたそのうちの話・・・)

しかも、このユニオン・パシフィック(Union Pacific)鉄道とバーリントン・ノーザン・サンタ・フェ鉄道なんですが、路線網がとてもいいところを走っているんです。簡単に言ってしまうと、西側の大型コンテナ船・バルク船が接岸する港から、中西部、南部までをつないでいるんです。インターモーダル需要、穀物輸送需要をがっつり確保しています。

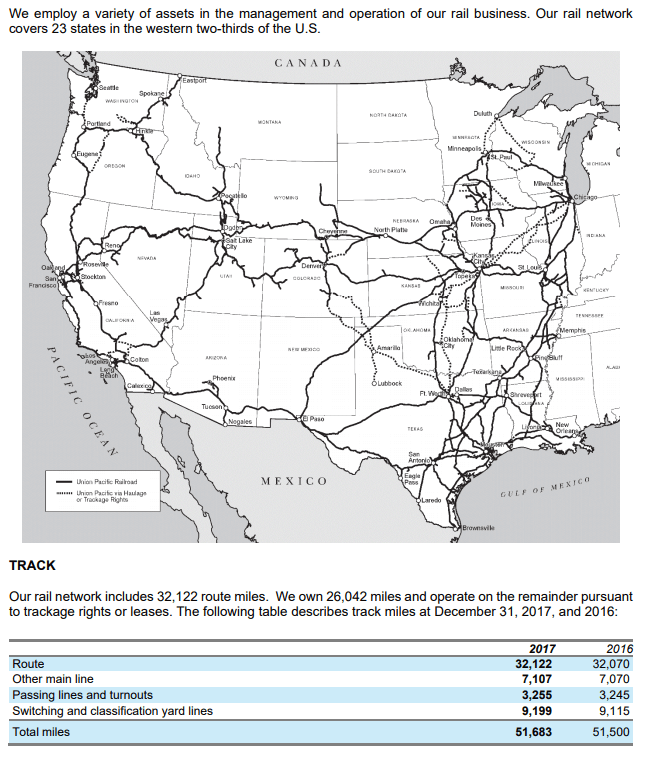

こちらがユニオン・パシフィック(Union Pacific)の路線網です。

ロサンゼルスやサンフランシスコから、ソルトレークのあたりを抜けて中部のプレーリー(北米アメリカの穀倉地帯)を路線が走っているのがお分かりになると思います。

また石油関連のメッカであるメキシコ湾岸にも多くの路線が走っており、シェールオイルで沸くテキサス州パーミアン盆地などにも引き込み線を持っているため、パイプラインで輸送しきれない原油などを運ぶことで大きな利潤を得ています。

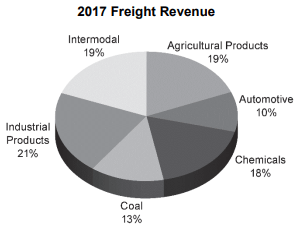

なお、ユニオン・パシフィック(Union Pacific)の2017年の決算書類によると、輸送収入の比率は以下のようになっています。

農産品19%、自動車10%、化学製品18%、石炭13%、工業製品21%、インターモーダル(コンテナ貨物輸送など)19%です。ユニオン・パシフィック(Union Pacific)はバランスよく運んでいることがわかります。また、経済活動にしっかり食い込んでいることがわかります。

とりあえず、会社説明はこれくらいにして、業績などをみていきましょう。

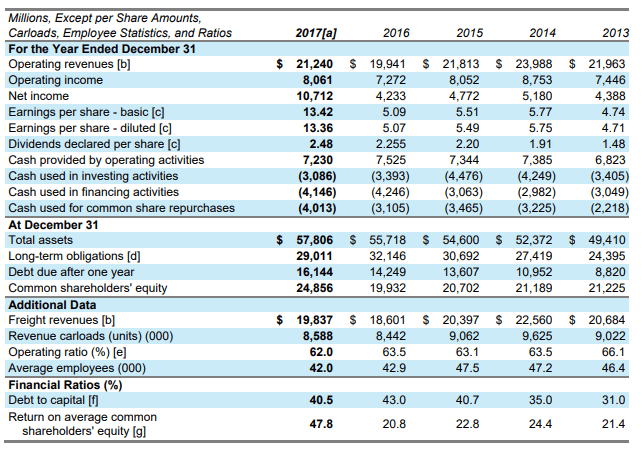

ユニオン・パシフィック(Union Pacific)の業績は以下のようになっています。

こちらはユニオン・パシフィック(Union Pacific)の2013~2017年通期決算までの推移を載せたものです。2017年のEPSだけちょっと大きくイレギュラーに跳ねていますが、これは税還付によるものです(たぶん)。

なお、ユニオン・パシフィック(Union Pacific)の直近2018年第1四半期決算も載せておきます。

ユニオン・パシフィック(Union Pacific)の2018年第1四半期決算は、売上7%増、営業利益8%増、純利益22%増、希薄化後EPS27%増と好調です。

営業費用のところを解説しておきます。

(読み飛ばしても大丈夫です)

compensation and benefitsというのは、要するに従業員に対するコストです。労賃や福利厚生、年金費用や保険コストなどです。これが鉄道は(他の輸送業に比べて)低いんです。アメリカは全体的に労働者の力が強いんですね。UPSをみればわかるとおり、労組もかなり強硬です(Brotherhood of Teamsters かの有名なホッファの率いた団体です)。ですから、このコストが安いことは鉄道会社が他の輸送業者に優位性を示せる点であります。

また、燃料費の占める比率も低いです。Fuelですが、他の運送業と比べれば営業費用全体に占める比率は低いことがわかると思います。

ただ逆に、道路運送業者と違って設備の維持管理にはカネがかかります。そこが難点。減価償却DepreciationはFreight Revenuesの1割に達していますから、かなりのものです。

というわけで、さきほど※でも書いたことなんですが、自動運転のトラックが開発されると、鉄道事業者の優位性が失われるのではないか、と感じます。

EVトラックの登場も脅威です。鉄道の場合は架線を張って電化することも可能ですが、保守が大変ですのでアメリカの貨物鉄道では一般的にディーゼル駆動になっています。そういった部分がEVトラックで優劣逆転する可能性があります。そこは鉄道事業者のリスクでしょう。

ちなみに、ユニオン・パシフィック(Union Pacific)は配当や自社株買いを積極的に行うことでも知られています。キャッシュフローは潤沢ですから、EPSは安定的に成長してきています。(リーマンショック時はさすがに落ち込みましたが。)

とりあえず、ユニオン・パシフィック(Union Pacific)の株価やバリュエーションも見ていきましょう。

ユニオン・パシフィック(Union Pacific)日足

ユニオン・パシフィック(Union Pacific)週足

ユニオン・パシフィック(Union Pacific)のバリュエーションは、アナリストの予想コンセンサスをもとにすると、2019年12月期通期でPER17.0倍、EV/EBITDAで12.0倍になります。

たかいですねぇぇえ。個人的には、景気後退時にメタメタに売られるまで待ちたいところ。少なくとも今は買いたくないです。

チャートパターン的にも、なかなか際どいところ来ているんじゃないかなぁという気がします。

この会社は景気に左右されます。鉄道事業というと安定業種と思われがちですが、北米の鉄道事業者は産業活動の活発化によって恩恵を受ける企業です。もちろん最低限の利益は上げていきますが、割高に買われやすいタイミング、割安に放置されやすいタイミングってもんはあります。

とりあえず、ユニオン・パシフィック鉄道(Union Pacific)の短評は以上です。

なお、この記事は2018年6月19日に書きました。バリュエーション評価に使っている数字などは同時点での数字をもとにしています。投資にあたっては、最新の情報を各人でご確認いただきますようお願いいたします。