【2651】ローソンの業績・決算と株価~コンビニ業界3位

今回はコンビニ大手、ローソンを短評していきます。

ちょうど先日、2019年2月期第1四半期決算が発表されましたので、会社側資料とともに短評していきたいと思います。

とりあえず、まずは1Qの決算を見てみましょう。

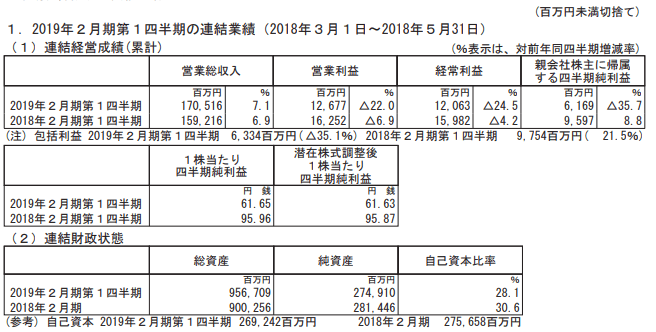

ローソン2019年2月期第1四半期の連結業績

1Q決算は、売上7.1%増、営業利益22.0%減、経常理系24.5%減、親会社株主に帰属する四半期純利益35.7%減、潜在株式調整後四半期一株利益61.63円 財政面では、自己資本比率28.1%に下がっています。

いやいや、酷いものですね。どうしてローソンはこんなに悪い決算なんでしょうか。具体的にみていきましょう。

こちらはローソンの連結損益計算書です。

Bの売上高には直営店売上、FC向け卸売り、ネット小売りが含まれます。これは11.8%と大きく伸びています。

Eの営業収入にはFC加盟店からの収入とその他収入が入ります。こちらは3.9%の伸びでしかありません。直営店にくらべてFC加盟店の苦境がみえるようです。

Aの営業総収入は、このB+Eをあわせたものです。

Hの営業総利益は、Aの営業総収入からCの売上原価を引いたものです。ここまでは前年比プラスで推移しています。

問題はこのあとです。

Iの販売費および一般管理費が9.5%増と急拡大しています。

この結果、営業総利益から販売費を引いたあとのローソン全体の営業利益が22%減となっているのです。

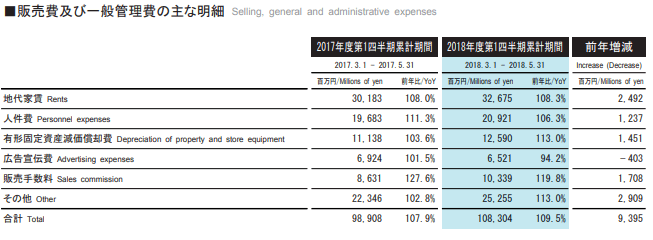

さて、この販売費および一般管理費の増大の理由はなにでしょうか?詳しくは以下に載っています。

広告宣伝費以外のすべてが前年より上昇しています。

昨今、人件費の上昇が叫ばれていますが、実際には人件費は6.3%増でしかありません。といっても十分に大きいのですが。ちなみにここに出てくる人件費は、直営店やセールス営業の人員など、本体の人件費です。FCの人件費とは別です。

有形固定資産減価償却費の増加は、たぶんタブレットなど情報化投資に伴って増大しているものと思われます。また、買収したセーブオン125店舗、スリーエフ195店舗のローソン店舗への改装なども行いましたから、そういった部分で費用が発生しているものと思われます。これはある程度想定内。

問題は、その下の販売手数料です。これが19.8%も伸びています。販売手数料は、FC店舗への支援金などです。

ローソンの業績はフランチャイズ(FC)店舗への販売手数料増加で大きく圧迫されています。

失業率低下、有効求人倍率のバブル期超えなどをみてもわかるとおり、昨今の雇用環境はとても良好な状況になっています。わざわざコンビニで働こうという人が減っています。キツイキタナイ職場の代表格であるコンビニは、日本人がやりたがらない仕事になっています。

都心の店舗では外国人留学生が働いているところが増えました。彼らはそもそも勉強するためというより、働きながら、稼ぎながら日本語を学ぶために日本にきています。

また田舎の店舗では、退職後の高齢者がゆっくり作業をしている光景に出くわします。コンビニらしい手際のよさ、速さがまったくありません。

そういう人たちをこき使って、ようやく回っているのが現状のコンビニ業界です。

FC店舗によっては人員の補充ができない、教育してもすぐにやめてしまうなどの問題を抱えているところも多いようです。こういった店舗への支援のために、多額の費用が掛かり始めている・・・それが、ここもとのコンビニ決算でみえはじめています。

なお、子会社の業績についても書いておきます。

ローソン傘下にはローソンストア100、成城石井、ユナイテッドシネマなどの子会社があります。これらもみてみましょう。

100円ローソンを展開するローソンストア100ですが、恒常的な赤字に苦しんでいることがわかります。

前のローソンCEOである新浪剛史の置き土産ですが、非常に厄介なものを置いて行ったなぁという印象です。彼は三菱商事から天下り的にローソンにやってきて色々な事業を立ち上げましたが、どうもプレス受けは良いものの、実質的には大したことなかったような・・・(笑)

新浪剛史はその後サントリーホールディングス株式会社代表取締役社長に転じましたが、果たしてどうでしょうか。

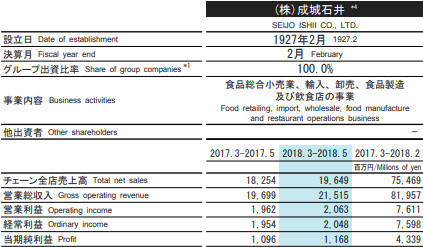

つぎに成城石井をみてみましょう。

こちらは事業的には頭打ち傾向ですが、利益は上げているようです。ただ成城石井ですが、丸ノ内キャピタルからローソンが買収に費やした費用は550億円(有利子負債含め)もしたんですよ。当期純利益の12倍以上ですか・・・微妙なところにみえますが、ギリギリ許せますか?

ちなみに丸ノ内キャピタルは三菱商事系、そしてローソンも三菱商事系です。つまり、三菱商事系の企業間で玉を投げ合っていたのが成城石井の案件です。

問題は、丸ノ内キャピタルは非上場、ローソンは上場しており、三菱商事以外の株主がたくさんいる公開企業というところでしょうか。下手をしたら利益背反に陥りかねません。個人的に、今回のようなやりとりは「李下に冠を正さず」の観点からすべきとは思えません。というか、親子上場自体をやめるべきだと思っていますが。。。(これを書くと長くなるのでやめておきます)

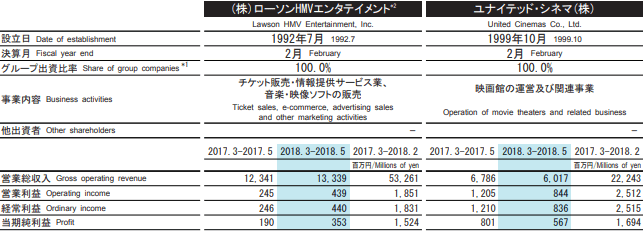

HMVエンタテイメントと映画館運営のユナイテッドシネマもローソン子会社です。

どちらも投資ファンドから買収した案件です。HMVは大和系から、ユナイテッドシネマはアドバンテッジパートナーズからです。

ローソン、HMVを買収 全株式を18億円で取得 :日本経済新聞

ローソンがシネコンのユナイテッド・シネマ買収発表 – 産経ニュース

こちらはなかなか成功しているようにみえます。買収費用はHMVは18億円、ユナイテッドシネマは100億円程度だと言われています。どちらも再建に成功しているようにみえます。

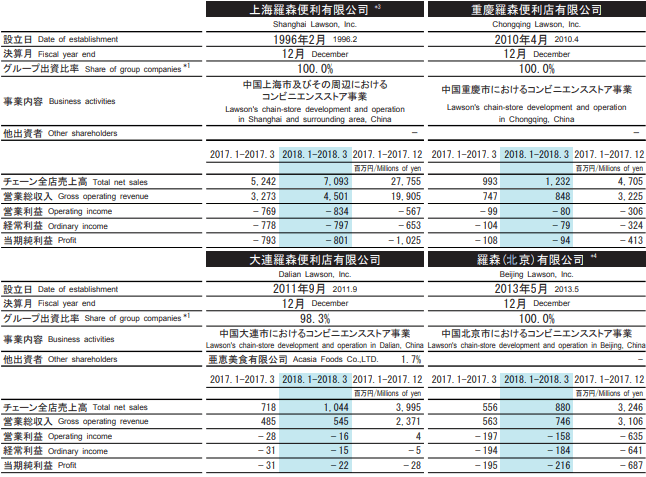

ローソンが中国で展開している羅森便利有限公司は、ほとんどどの子会社も赤字垂れ流し中です。

とくに上海は酷い。進出したのが1996年なのにいまだに赤字を垂れ流しているのは異常。22年間なにをしていたのでしょうか?

タイのローソン子会社Saha Lawsonも赤字垂れ流し中…

設立してから6年目。いつまでに赤字を解消するのでしょうか。

なお、玉塚元一 前ローソン代表取締役会長兼CEOが退任して竹増貞信が新代表取締役社長になったことで、ローソンは新浪剛史以来の三菱商事系に戻ることになりました。

そして、三菱商事はローソンの出資比率を33.4%から過半数にして子会社化しています

三菱商事がローソン子会社化を完了、TOBで過半数取得 | ロイター

はたして、これが上手くいくのでしょうか?

個人的には、小売業の強みというのは、卸との一体化では得られないと思っています。

馴れ合いを徹底的に排除して、良いものを安く買いたたいてこそ人気の店になる・・・と見ています。

この点で、セブンイレブンはしっかりしています。彼らは特定の商社と組んで仕入れようなどとはしていません。むしろ色んなところを競わせています。

ローソンが三菱商事系列へ、ファミマが伊藤忠商事系列へ下りましたが、個人的にはこれらがセブンに勝てるような気がしない理由は、まさにそこです。

固定化した取引関係は、かならず甘えを生みだし、システム更新などの費用も含めて高コスト体質を生み出すと思います。

とりあえず、ローソンの株価もみておきましょう。東証一部上場、コードは2651です。

週足

酷いチャートですね。

俺ならこのタイミングでは買いません。ぜったいに。

なお、2020年度通期決算のアナリスト予想をベースにすると、ローソンの現状の株価はPERは20.3倍、EV/EBITDAは6.50倍の水準です。

やや高いですね。

なお、ローソンは小売企業にはめずらしく株主優待などを行っていません。

俺は株主優待とかやる企業が大嫌いなので、この点では好印象です。

現状の株価をもとにすると、予想配当利回りは3.95%程度になります。

ただし、EPSのほとんどを配当に回していますので財務キャッシュフローの赤字は営業キャッシュフローの黒字に比べてかなり大きめです。

よって、投資キャッシュフローの水準と今後の業績推移次第ではありますが、ずっとこの配当を続けることができるか?というと疑問はあります。疑問というより、無理じゃない?という気がします。

とりあえず、中卒くんは現状、ローソン株にはまったく食指が動きません。

ですが、もちろん皆さんにローソン株を売れとか、持つなというつもりはありません。あくまでもおいら自身の感覚、という前提でご理解ください。

なお、この記事は2018年7月17日に書きました。上記のローソン株のバリュエーション比較に利用している数字は17日同日の終値をもとにしています。また決算書類なども同日に手に入れられる範囲で考慮していますことをご了承ください。また、上記はあくまでも中卒くん個人の見解であり、特定の投資スタンスをお勧めするものではありません。投資に当たってはご自分の判断、自己責任で行っていただきますようお願いいたします。

また、上記資料はローソン社のIR資料(決算短信、決算補足資料、決算説明会資料、バリューブックなど)にあるものだけを使用しています。情報ソースの正確性を期すためにそうしていますが、投資などの際には最新のデータを利用するためにも、ご自分で元ソースを読んでいただきますようお願いいたします。

以上です。