サーボモーターとロボットの大手、安川電機の業績と株価を確認

先日、安川電機の2019年2月期第2四半期決算が発表されました。

同社の決算資料などを元に、短評していきたいと思います。

と、その前に同社の事業内容について説明しておきます。

同社の事業は、主に以下の3つのセグメントに分類されます。

- モーションコントロール・・・ACサーボモータ、コントローラ、リニアサーボとインバータなどを保守販売

- ロボット・・・上記ユニットで培った技術を応用した産業用ロボット、半導体製造装置用ロボット、バイオ・メディカル向けロボットなどを保守販売

- システムエンジニアリング・・・鉄鋼業向けプラント管理システム、上下水道用システム、風力発電用部品、太陽光発電向けパワーコンディショナー

- その他・・・その他の事業部、最近はEV向けのモーター開発などにも積極的に取り組んでいるようです。

なお、祖業は新日鉄向けの部品製造ですから、今ではセグメントとして小さくなっているシステムエンジニアリングが祖業ということになります。新たなことにチャレンジして、その新たな分野が大きく伸びて業績を拡大してきたのが安川電機の特徴であります。

なおサーボモータとは、半導体製造装置や電子部品実装装置、工作機械、産業機械、ロボットなどで使われる検出装置付きのモーターです。安川のサーボは応答特性に優れていて耐久性もあるとのことで、絶大な人気を誇っています。

また制御部のアンプを一体化して使いやすく、高速化、コントローラも含めた省スペース化を進めたりと開発能力にも定評があり、インバータなどの省負荷、省電力化にも積極的に取り組んだりと、この業界のリーディングカンパニーとなっています。

なお、イメージがわきやすいように、ロボット事業も含めてYoutubeの動画も貼っておきますので、よろしければごらんください。

安川電機の業績

というわけで、軽く事業内容をみたところで、ここからは簡単に安川電機の連結業績の数字をみてみましょう。

(以下は2019年1月10日に書きました。)

安川電機の2019年2月期 第3四半期決算の業績

https://twitter.com/chu_sotu/status/1083331444670255104

中国の設備投資需要急減速を受け、他社向けに供給しているサーボモータやインバータなどが急減。

しかし、欧州向けロボットの需要増加がポジティブに働いています。

欧州は以前書きました通り、2021年から本格的に環境規制が厳しくなります。

【EURO7/ユーロ7】欧州自動車2021年CO2(二酸化炭素)排出量規制を考える~設備投資は2019年後半から?

これに向けた設備投資需要は2019年後半から本格化すると見ていますが、そのハシリが表れ始めているようにみえます。

業績自体は二度目の下方修正となっておりネガティブ視される可能性もありますが、個人的にはさほど悲観的に捉える必要のない中身ではないかと思います。

(以下は2018年11月に書きました)

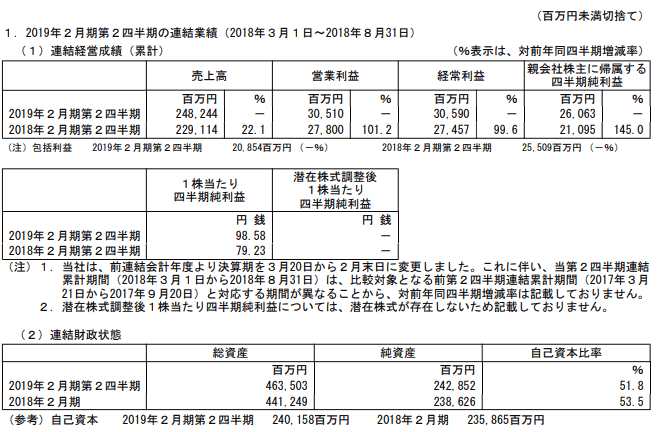

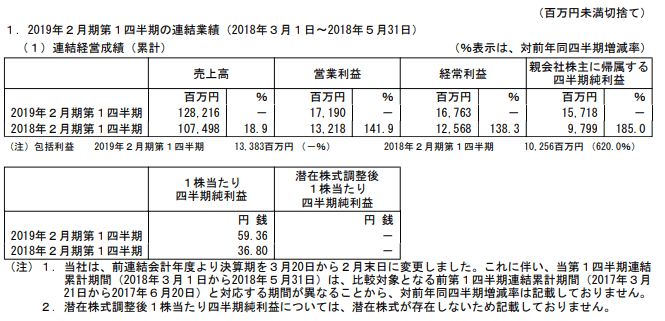

安川電機2019年2月期 第2四半期決算までの業績は以下のようになります。

上記の数字は、安川電機の「上期」の業績です。

1Q+2Qということです。

というわけで、1Qと2Qをわけるために差をとってみます。

2018

売上 1Q 128216 →1Q+2Q 248244 Q2 120028

営業利益 1Q 17190 →1Q+2Q 30510 Q2 13320

2017

売上 1Q 107498 →1Q+2Q 229114 Q2 121616

営業利益 1Q 13218 →1Q+2Q 27800 Q2 14582

あらあらあら。

安川電機、減収減益決算ですね。

しかも、前年比でも前月比でも減収減益です。

これはよろしくない。

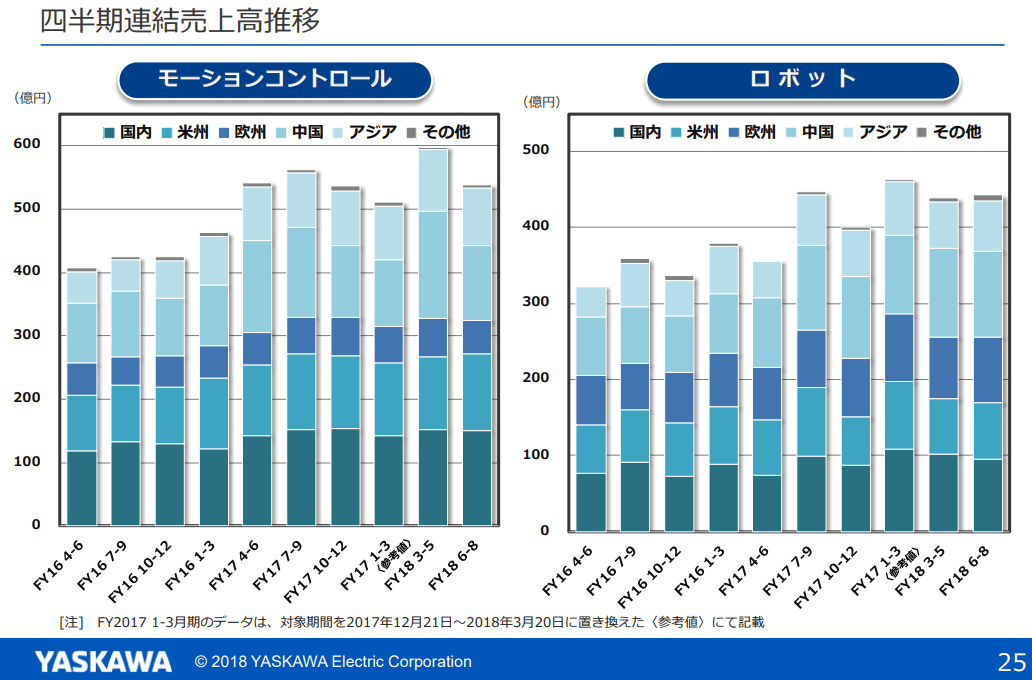

こちらは安川電機の決算補足説明資料です。

安川電機の四半期ごとのモーションコントロールユニットとロボットの売上が載っていますが、これをみれば一目瞭然。

安川電機のモーションコントロール部門は今年1Qに絶好調をたたき出したのち、落ちてきています。とくに中国の落ち込みが激しいです。

むしろ安川電機の長期業績推移からみると、1Qの売上がちょっとできすぎ、イレギュラーだったようにもみえます。

なお、安川電機のロボット事業はまだそこまでの減速を示していません。

しかし、下期にかけて中国では自動車生産を中心とした冷え込みがありそうなので、これも大きく減少する可能性が高いと個人的にはみています。

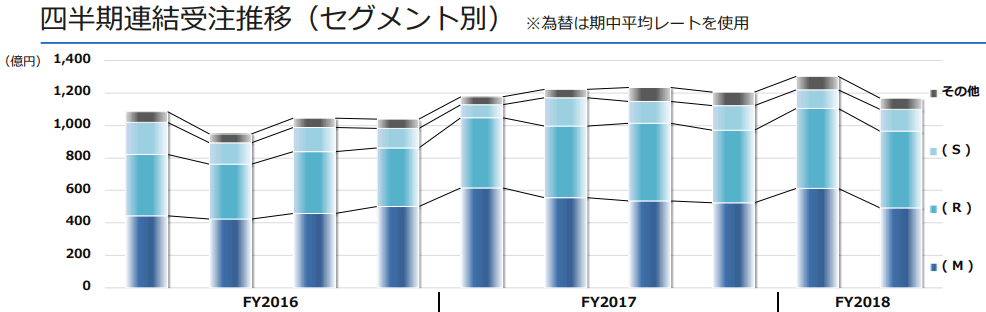

次にこちらは安川電機のセグメント別受注の推移です。

受注ですから、将来の売上に反映されてくるものということです。

こちらも、安川電機のモーションコントロールが大幅に減ってきていることを示しています。

率にして、YoYで11%、QoQで19%の減になっています。安川電機のモーションコントロール部門はどうやら秋から冬の時代に入ったようです。

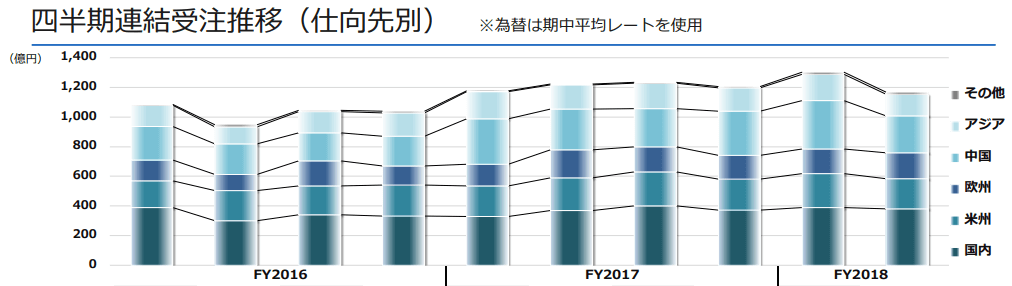

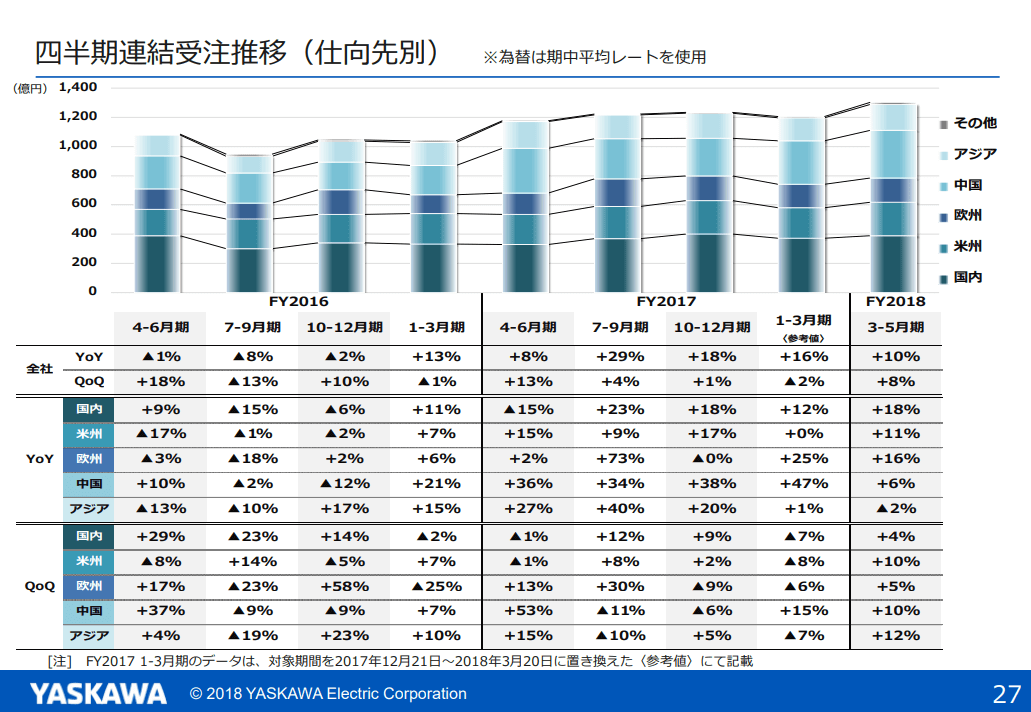

こちらは仕向け地別の安川電機の受注状況です。

前年比比較でいくと、日本向け以外のすべての地域で安川電機は受注を減らしています。

また、前月比比較でみても、欧州以外すべてで安川電機は受注を減らしています。

とりあえず、今回の安川電機の中間期決算からみえることは、世界的にみると、設備投資が減り始めているということ。

それは最先端のロボットや半導体製造装置などの分野でも関係なくおきていることということ。

こうした事実を受け、安川電機は下期業績を大きく下方修正しました。

とりあえず、安川電機の2018年上期決算はかなりネガティブです。

安川電機の株価はこれをかなり織り込んでいるとも思いますが、あともう一段の下げがあってもおかしくありません。

安川電機のチャートをみるかぎりでいうと、1600から2000円くらいのところまで落ちても不思議じゃない動きをしています。

安川電機は今回の下方修正を受けたあと、ここで踏みとどまれるか否かは非常に需要な局面です。

もししっかり買われて株価が維持されるようであれば横ばい推移から数年後の上昇も期待できますが、そうでなければ凡庸な株になるのではないかと思います。

とりあえず、上記はあくまでも個人的見解であり、特定の投資行動をとるようすすめるものではありません。投資にあたっては自己責任でおねがいいたします。

(以下は2018年7月16日に書いたものです)

安川電機 2019年2月期第1四半期の連結業績

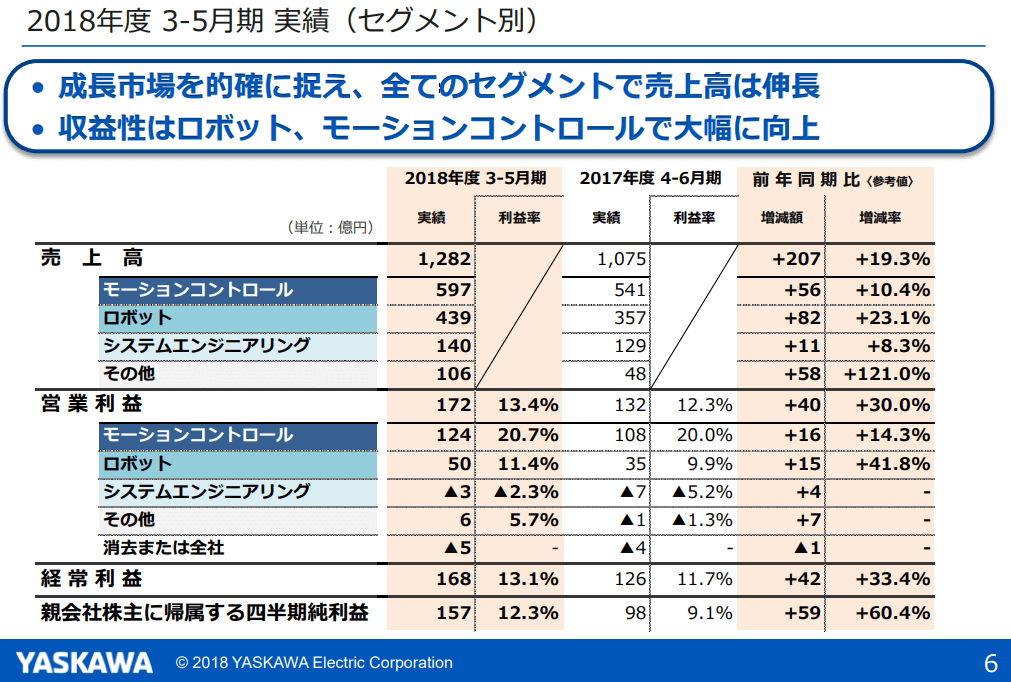

安川電機は今年から決算月が変更されており、前年と業績の単純比較はできませんが、会社側の発表によると売上高は19.3%増、営業利益は30.0%増、経常利益は33.4%増、四半期純利益は60.4%増となり、「この数字だけを見るならば」非常に好調であった模様です。

なお、安川電機の連結業績をセグメント別にみると以上のようになっています。

ロボットは相変わらず好調ですが、モーションコントロールの売上がやや減速しています。

これは中国向けスマホ製造装置に減速感があるためのようです。

スマートフォンは、米中の貿易摩擦懸念というより循環的なものだと思います。5G投資が積極化するまでの間は、一時的に大きく落ち込むのは仕方ないと思います。誰だって、新しい規格のガジェットがもうすぐ出てくるとなれば、もうしばらく買い替えは我慢しよう・・・となるものです。

車載向け電子部品需要、データセンター向け半導体需要は相変わらず好調とのことです。また、環境意識の高まりからインバータ需要は旺盛だったとのことです。

また、システムエンジニアリングにおける再エネ向け販売ですが、太陽光発電向けパワコン需要は低迷、大型風力発電機向けには欧州で堅調だったとのことです。

なお、全体的に操業度が向上しており、利益率は改善しています。業績のモメンタムは悪化していますが、「この数字だけをみるならば」かなり好調な方だと思います。

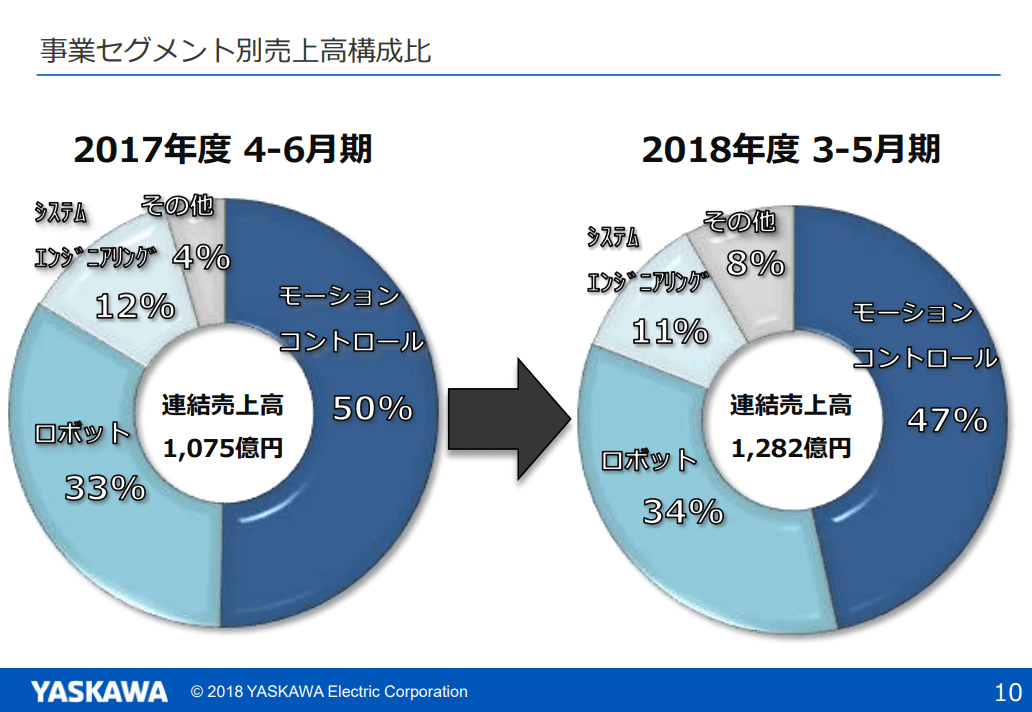

安川電機の事業セグメント別の売上高構成比は以下のようにになっています。

前年同期とくらべロボットの比率が上がり、モーションコントロールの比率が下がっています。安川電機のロボットは受注堅調ですが、他社を含めた広範な設備投資に減速感が出ていると思われます。

また、「その他事業」が伸びています。「その他事業」にはEV向けのモーターなどが含まれています。何が伸びたのか具体的な数字が見えていませんが、新規事業が育ってきているのかもしれません。

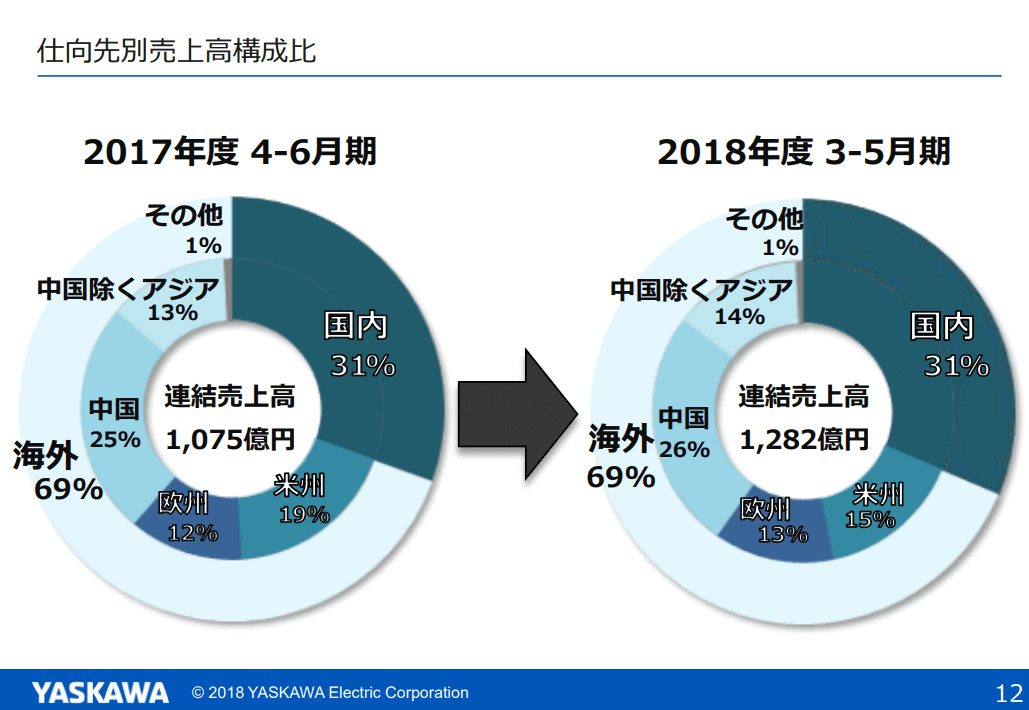

なお、安川電機の仕向け先別売上高構成比は以下のようになっています。

前年同期とくらべ、米州向けが大きく落ち込んでいます。中国向けは伸びています。国内比率は変わりません。

なお、中国での旺盛な需要を取り込むため、安川電機は中国常州に第三工場を竣工(18年6月) 生産能力は従来の1000台/月から1500台/月に拡大されるとのこと。

またバランスシートの面では、自己資本が2326億円、自己資本比率50.3%、有利子負債450億円、D/Eレシオ0.19、棚卸資産回転日数2.4カ月と順調に回復

10年前のボロボロ状態が嘘のようです。

さて、さきほどから「この数字だけをみるならば」と書いてきた理由をこれから書きます。

「この数字」・・・つまり売り上げをみるかぎりでは、安川電機の1Q決算は好調です。

問題は受注の推移が悪いところです。

以下は安川電機の仕向け先別の四半期連結受注推移です。

このデータをみると、直近3-5月は対前年比で国内が18%増と好調。国内の設備投資需要の回復が見えます。ただし、対中国、対アジア向けの伸びが急減速している点が要注意と言えます。

とくに対アジアは2Q前まで二けた成長していたのが、1Q前にプラス1%の伸びに減速、今回は2%のマイナスに落ちています。

また、中国も前期まで47%増などという化け物じみた数字でしたが、これが6%プラスまで落ちています。

たぶん、26ページ目のセグメント別受注の資料と照らし合わせてみると、モーションコントロール需要が減少しているのでしょうが、まさに急減速です。なにがあった?と言いたいレベルです。

安川はまだいいとして、工作機械かマシニングセンタか半導体製造装置か、どこかの企業が大きく受注を落としているはずです。それが見えるのは1か月後の1Q決算本格化までお預けなのですが、これは市場にとっては非常に怖い。

安川電機の決算発表は他社よりも1か月以上早くに出てきます。ですから、市場の一部には強い数字を期待して、同社に市場を引っ張っていってもらいたい、みたいな声もありました(日経CNBCの鈴木亮解説員など)。

しかし、この数字をみるかぎり、逆に足を引っ張る、、、下向きに牽引する役割を果たす可能性が出ています。

まぁ、すでに安川電機を含め、資本財(設備投資)関連各社の株価は大きく下落していますから、織り込んでいるかもしれません。

ただ、少なくとも今回もセオリー通りに動いていることは間違いありません。

つまりそれは「設備投資関連は受注が好調なうちに売れ」ということ。

今回もごたぶんに漏れず、その動きになっています。

とりあえず、安川電機(東証:6506)の株価チャートをみてみましょう。

日足チャート

週足チャート

んー・・・とりあえず、手出し無用な動きにみえます。

ちなみに、自分が利用する月足のスローストキャの設定などでは底打ちのサインが出ています。ただそれはあくまでも底打ちのサインであって、これを買って向こう2~3年で何倍にもなる相場を期待できるか?というとそれは違うと思います。

むしろ、下げの一波がおわっただけと見るのが適切で、次の二波が来るか、もしくは横ばいかは今後の動きによるとみています。

ちなみに、設備投資循環的には末期レベルですから、冬ごもりの準備に入る方が良いと考える人が増えても仕方ないと思います。安川電機は最終消費財を扱う企業ではなく設備投資関連ですから、この時期から手掛ける銘柄ではない、と見る人は多いのでしょう。

市場の関心は、すでに次のテーマに移っているように思います。

なお、上記はあくまでも中卒くん個人の見解であり、特定の投資スタンスをお勧めするものではありません。投資に当たってはご自分で判断をし、自己責任でするようお願いいたします。また、上記は2018年7月16日に書きましたあくまでもその時点の見解をまとめたものであり、数日先には見解を別にしている可能性もあることをご理解ください。

以上です。