中国ネット通販大手 JD.com(京東商城/ジンドン)の2018年Q1決算

http://ir.jd.com/phoenix.zhtml?c=253315&p=irol-newsArticle&ID=2347601

上記などの会社側資料をもとに短評していきます。

まずは業績の確認

売上は増えていますが、営業費用の急増により営業利益が僅少です。

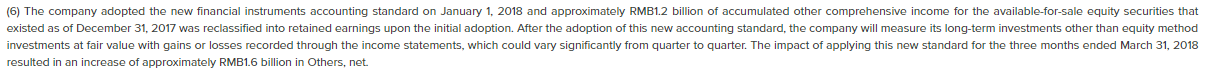

純利益は増えているように見えますが、よくみると(6)と注釈がついています。とりあえず読んでみましょう。

ようするに、会計処理の変更ってことですかね。

粉飾とは言いませんが、投資家を欺くような行為ですね。

そこまでして増益にみせかけようとするとか・・・必死ですねぇ。。。

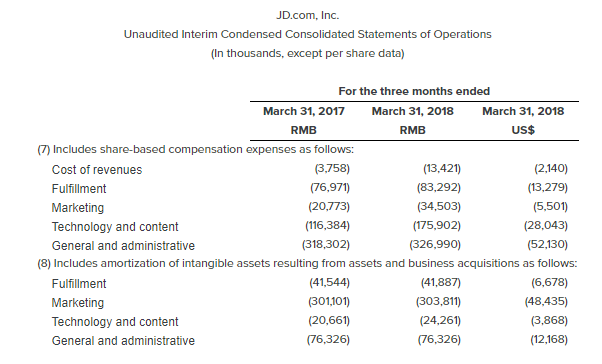

JD.comはネット企業らしく、ストックオプション制度なども充実しているようです。ずいぶんなコストがかかっていることがわかります。

また、積極的な買収がすぐに実を結ばないことが多いらしく、減損も多いですね。

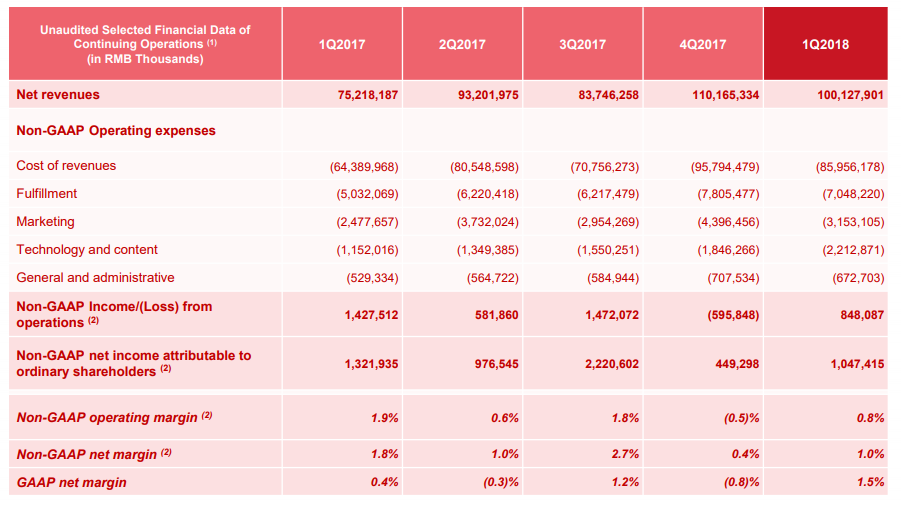

四半期の推移は以下です。

四半期ごとに振れが激しく、見通しは立てにくいです。

キャッシュフローをみてみましょう

あらあらあら・・・

営業CFが大幅なマイナスに転じています。

昨年の投資CFが大きかった影響が出ています。無理が祟っています。

相変わらず財務CFは大幅に黒です。つまり借入しまくってます。

現金をうずたかく積み上げています。決済の円滑化のためとはいえ、そこまでする必要があるんでしょうか。

とりあえず、この規模の企業で、フリーキャッシュフローの大幅赤字転落は素直に嫌気されていいです。

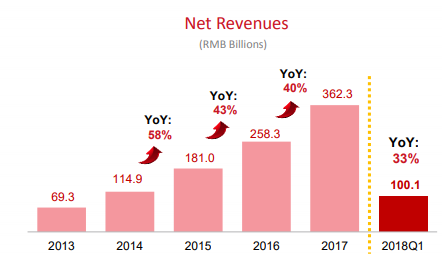

同社の売上成長は徐々に落ちてきています。中国経済は作戦大きく伸びましたから、本来ならばもっと成長していてもおかしくありませんでした。巡航速度的には、YoYで20%台なかばくらいが良いところではないかと個人的には思っています。

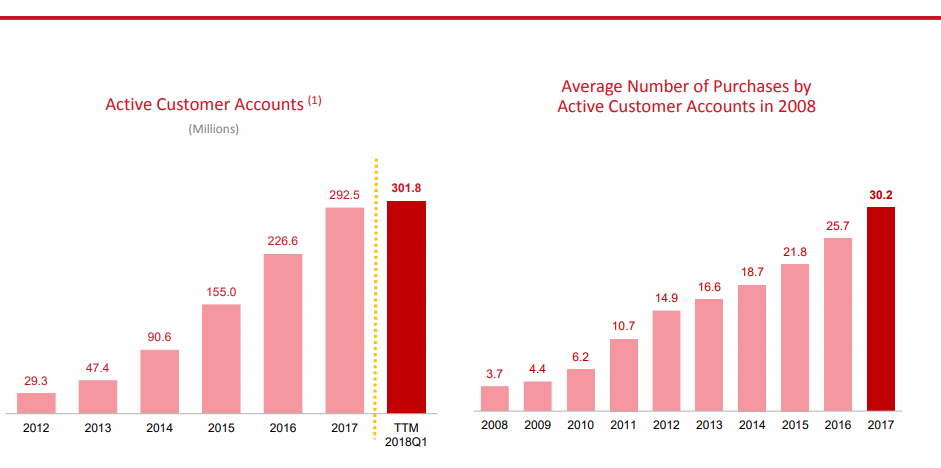

アクティブユーザー数は伸び率が落ちていますが、、平均購買個数は伸びています。

株価もみてみましょう。

弱気相場に入っています。

ガラガラッと行ってもおかしくないチャートにみえます。

とりあえず、危険を感じます。

ただ、同社は騰訊(テンセント/Tencent)と提携関係にあります。何かあれば同社が助けてくれる・・・そんな期待を抱かせている部分はあるのではないかと思われます。

以上、JD.comに対する短評を終わります。

なお、上記はあくまでも中卒くん個人のものであり、特定の投資スタンスをお勧めするものではありません。投資に当たっては自己責任でお願いいたします。