タバコ株を買っているシーゲル信者に言いたいことがあります。シーゲル流投資術の本質はボロ株投資です。

シーゲル信者は、シーゲルがタバコ株で成功したのを見てタバコ株を買っているようです。

でも、ちょっと待ってください。

今のフィリップモリス・インターナショナル(PM)やアルトリアグループ(MO)、日本たばこ産業(JT)のバリュエーションは、シーゲルが好成績をおさめた時代と同じですか?

比べてみましょう・・・

(なお、この記事は2018年7月21日に書いています。記事の中で利用する株価やアナリストコンセンサスの予想数字は同日のものを利用しています。)

アナリストコンセンサスをもとに二期先のPERをみてみると

アルトリアグループ・・・PER 13.7倍

フィリップモリスインターナショナル・・・PER 15.1倍

日本たばこ産業(JT)・・・PER 12.4倍

さて、ではかつてのアルトリアグループのPERはどうだったでしょうか?

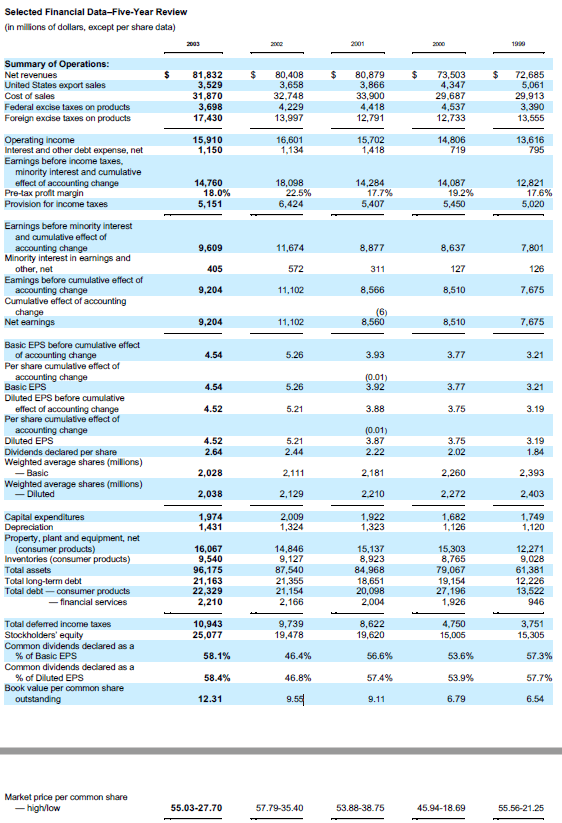

2000年代を挟んだ時期の10kをみてみましょう。資料はアルトリアのホームページからアクセスできます。

細かくてわかりにくいかもしれませんが、一番下のほうにその年の株価の変動範囲が載っています。

それをDiluted EPS(希薄化後一株当たり利益)で割った数字がPERです。

いかがでしょうか?

たとえば、2000年をみてみましょう。

この年の初めはIT関連株に資金が集まったせいで、タバコ株のような地味なバリュー株は物色圏外に置かれていました。

しかも巨額訴訟継続中でした。政府にも数兆円規模の訴訟をおこされて、倒産するかもっていっていた時期です。

この年のアルトリア株の株価変動は高値45.94ドルで安値18.69ドルです。IT関連がピークをつけた年前半に同社株は安値をとっています。

この年のDiluted EPSは3.75ドルです。つまり、PER4.98倍です。やっす!

なお、前年のDiluted EPSを利用してもPER5.86倍です。

また、健康被害を理由としたタバコ訴訟が激化した2003年の決算も見てみましょう。

この年の高値は55.03ドル、安値は27.70ドルです。

Diluted EPSは4.52ですからPERは6.13倍です。

前年のDiluted EPSは5.21ドルですから、これを利用するとPERは5.32倍です。

要するに、そういうことです。

かつて、タバコ株は数百万人を相手にした、総額十兆円を超す規模の巨額訴訟に見舞われていました。

さらには連邦政府からも訴えられてしまいました。

こういった訴訟によって倒産のリスクに見舞われていたわけです。

業績はご覧の通り右肩上がりでしたが、訴訟リスクと破綻リスクとイメージ悪化リスクを織り込んで、株価は超低位で推移していたのです。

それで、株価はPER4~6倍台という低空飛行をしていたのです。

現状のフィリップモリスインターナショナルやアルトリアの株価バリュエーションをみてみましょう。どうですか?これに比べて遥かに割高じゃありませんか?

もはやそれらタバコ企業に訴訟リスクはほとんどありえませんが、その代わりに利益成長性は落ちていますし、バリュエーションは割高ですよね?

いまから投資しておいしいんですか?

もうひとつ言いたいことがあります。

個人的には、シーゲルってのは時代のあだ花。あくまでも彼の投資手法が時代にマッチしただけ、だと思っています。柔軟性に欠けていて、それほど上手なようにはみえません。直近の成績を見る限り、彼の推奨銘柄リストはベンチマークを下回っています。

タバコ株など低PER銘柄で成功したシーゲル流投資は、ようするになんのことはない、単なるボロ株投資なんだと思います。

ボロ株投資が上手くヒットして、それをネタに著述業で稼いでいるのがシーゲルさん・・・だと俺は思っています。

なお、同じようにボロ株に投資したけれど、失敗した人は数多くいます。

例えばロシアのルクオイルとかガスプロムとかに投資していた人はどうなったでしょうか?あれらもPERは以前からかなり安いですが。

かつてのタバコ株の置かれたポジションは、現状のそれら銘柄と政策リスクの面で大差ないように感じます。

シーゲル流投資を安全な投資だと勧めるブログが多々あります。

老後の生活資金を稼ぐにはシーゲル流の配当再投資が一番だと。

でも、シーゲルも本の中で認めているとおり、彼の一番の稼ぎ頭はタバコ株だったんです。

上でも書いてきましたが、当時のタバコ株は伸るか反るかの大博打、ボロ株相場の投資です。

果たして、そういったハイリスクな投資をすることが、老後の年金資金確保のための投資に適しているのでしょうか?

サラリーマンの方がほったらかしで積み立てていくような投資に向いているのでしょうか?

個人的には全く納得できません。

もっと安全な投資手法がいくらでもありますし、いつ倒産するかもわからないボロ株を抱えているのは精神衛生上もよろしくないでしょう。本業に影響してしまうかもしれません。

もちろん、ポジションの何割かをそういったボロ株で回すのは悪くないと思います。俺も香港H株のインフラとか好きです。やっぱりPER5~6倍台とかで仕込むようにしています。15年以上になりますが、そういった投資枠はだいたい配当含めて年率2割以上のリターンを返してくれています。それはそれで悪くないです。

でも、そればかりをやっていたら危ないです。いくつもの投資手法を理解する必要があります。柔軟に使い分けることが必要です。

シーゲル流にばかりこだわらずに、他の投資法も学んだ方がいいです。それから、シーゲル流のうさん臭さにも気づいた方がいいです。他の投資法を学べば、シーゲルの問題点も見えてきますから。