MLCCやカメラモジュール、プリント基板大手、サムスン電機(三星電機/Samsung Electro-Mechanics/SEMCO)の業績をみてみよう

さきほど決算が出てきました、韓国の電子部品大手、サムスングループのサムスン電機(Samsung Electro-Mechanics)の業績を株式投資の観点からみていきましょう。

なお、非常にややこしいのですが、同社は同じサムスングループのサムスン電子(三星電子/Samsung Electronics Co., Ltd.)とは異なります。

※サムスン電子は、主に完成品のスマートフォン(Galaxyシリーズなど)、タブレット、テレビ、ヘッドフォン、スピーカー(Harman)、パソコン、ネットワークシステム、プリンタ、ディスプレイ、メモリーカード、冷蔵庫、オーブン、電子レンジ、エアコン、洗濯機、乾燥機などを製造している一方で、電子部品部門はDRAM、NAND型メモリ(フラッシュメモリ)、携帯電話AP、液晶(TFT-LCD)、有機ELディスプレイ(OLED)、リチウムイオンバッテリーなどを製造しています。

※サムスン電機は、MLCC(積層セラミックコンデンサ/セラコン)、カメラモジュール、フレキシブルプリント回路基板、リジッドプリント回路基板(配線板/PCB)、携帯電話用HDI基板、パッケージ基盤(半導体用基板、FC-CSP)など各種基板、ネットワークモジュール、携帯電話用モジュール、RFIDモジュールなどを製造しています。

大まかにいうと、サムスン電子が完成品、サムスン電機がパーツ、みたいな感じです。(実際にはサムスン電子もDRAMやフラッシュメモリ、液晶や有機ELをやっているので厳密にいうと違うのですが。)

でまあ、とりあえず今回見ていくのはサムスン電機のほうです。

なお、タイトルにも書きましたが、

サムスン電機はMLCC(積層セラミックコンデンサ)市場で世界シェア2位

です。(台湾ヤゲオ社調べ)

なお、世界シェアは村田製作所が31%、サムスン電機(SEMCO)が19%となっており、上位二社で50%のシェアを握っています。

続いてYageo(ヤゲオ/国巨)と太陽誘電が同率の13%ずつ

その下にTDK、AVX(京セラ)、Kemet、ウォルシンが2~3%ずつで並び、

さらにその下に聞いたこともないようなセラコンメーカーが15%くらいを占めています。(ヤゲオ社資料より)

要するに、この業界はかなりの寡占状態です。

(ここまで酷い寡占市場になったのは、ここ10年ほど需要家が値下げを迫り続けた結果、どこの会社も大して儲からない美味しくない以上になってしまったから。かつてシェア上位だったTDKや京セラが設備投資を休み、シェア獲得競争から抜けたことで、受動部品市場の中でも独特な寡占状態が出来上がってしまっています。)

そして、サムスン電機はこの業界で生き残りました。

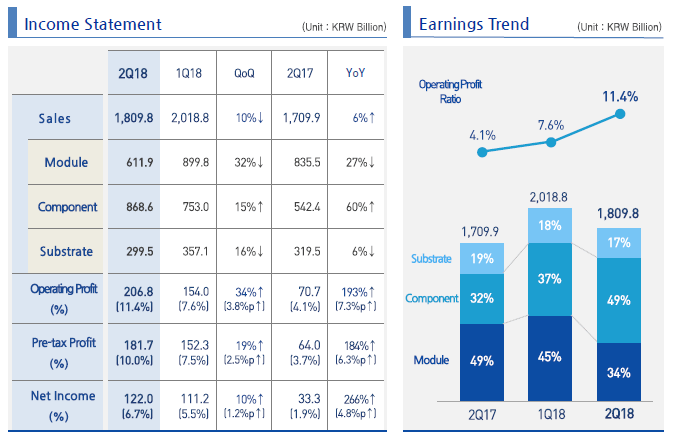

先ほど出てきた2018年Q2決算は、MLCCが業績を牽引する形で大幅増益となりました。まずはその数字をみていきましょう。

サムスン電機の2018年2Q決算をみてみよう

会社資料をもとに、サムスン電機の業績をみていきます。

業績の概観は以下のようになっています。

サムスン電機の2018年第2四半期決算は、売上高6%増、営業利益193%増、純利益266%増

となりました。

業績のけん引役はコンポーネント事業、なかんずくMLCC(積層セラミックコンデンサ)です。

とりあえず、まずはセグメント別に見ていきましょう。

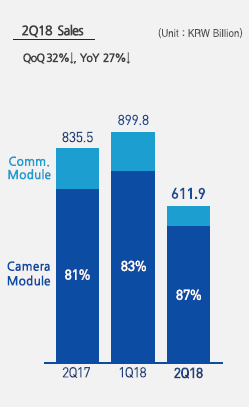

最初は27%の減収となったモジュール事業部門です。

ごらんのとおり、前年比でみても前期比で見ても酷い減収となっています。

サムスン電子のGalaxyシリーズなどハイエンドスマートフォン(スマホ)向けのカメラモジュールと通信用モジュール部品が非常に不振だったことがわかります。

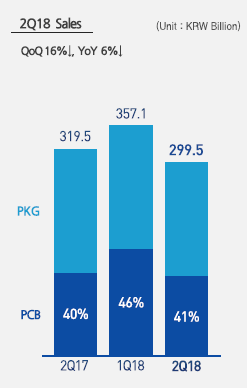

次に、基板などを扱うサブストレート事業をみてみましょう。こちらは前年同期比で6%の減収となっています。

ごらんのとおり、サブストレート事業も前年比、前期比どちらでみても減収です。プリント配線板PCBはまぁまぁ悪くなかったようですが、FCCSPなどパッケージ基盤が悪かったようです。プリント配線板はぶっちゃけ白物家電でもテレビでもなんでも使われますから、このデータからは実質的にスマホが売れていなかったことを明らかにしているように思います。

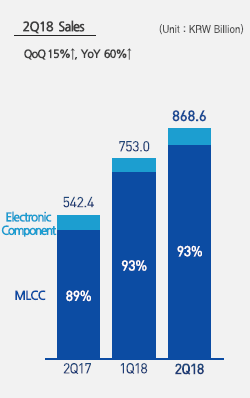

そして最後に、前年比60%増という驚異的な増収となったコンポーネント部門をみてみましょう。

こちらがサムスン電機のモジュール部門の売上高推移となります。

ごらんのとおり、前年比でみても60%増、前期比で見ても15%増と大幅増加。

このモジュール部門の大幅増収の立役者がMLCC(積層セラミックコンデンサ)なわけです。

積層セラミックコンデンサ事業の増収のおかげで、サムスン電機においてモジュール部門が全体の業績に占める比率は以前は30%台前半でしたが、この一年で一気に50%近辺まで上昇することになりました。

ぶっちゃけた話、サムスン電機にとって今回の決算は2013年第2四半期以来の営業実績らしいです。

そんな昔まで遡らないとならないくらい、直近の業績は低迷していました。

今まではMLCC価格はだいたい毎年1割程度ずつ低くなっていました。

それを各社とも、操業度を引き上げることで生産性を向上し、利益成長の乏しい市場でギリギリの戦いをしていました。

それが一気に、自動車の電装化進展でMLCC需要が急拡大し、需給改善した結果として2000年以来18年ぶりにMLCC値上げを実現しました(といっても、まだ2~3割程度ですが)。

サムスン電機の業績は、最終利益266%増などという驚異的な増益になっています。

なお、サムスン電機はMLCCの供給でティア1サプライヤー(自動車部品大手、例えばデンソーやボッシュなど)に喰い込めたようです。このことで価格を家電向け、スマートフォン向けよりも高く設定できた模様です。

今後、MLCC各社の戦略は二通りに分かれるでしょう。

- 自動車や産機、建機など過酷な状況で使われることが前提の高信頼性積層セラミックコンデンサを供給することで価格を引き上げる戦略(単純には言えませんが、おおむね3~7倍になるそうです)

- もしくは、そういった自動車や産機、建機などに振り向けたことで空いたマーケットをしっかり握って稼いでいく戦略

前者が村田製作所、太陽誘電、TDK、サムスン電機

後者がヤゲオ、ウォルシンなどです。

いまのところ、ヤゲオやウォルシンが先んじてセラコン価格を引き上げており、株価は最安値比50倍近い上昇になるなど驚異的な上昇率になっています。(それでも利益がついてきており、来季ベースのPERでみると10倍割れくらいです)

今後は、村田製作所、太陽誘電、TDK、サムスン電機などは徐々に自動車向けを増やしていくことで利益成長を目指すものと思われます。

中国では、ガソリン車販売に対して一定の電気自動車販売数を義務付けるNEV規制が2019年から始まります。

欧州では2018年後半からWLTP基準による燃費性能検査が行われることと、2021年からの排ガス規制強化(メーカーごとに一台あたりの排ガス量を評価し、罰則を加える)をクリアするためには、一定数のEVを販売することがぜったいに避けられない状況です。

間違いなく、電気自動車(EV)は伸びるでしょう。逃げることができないところまで来ていますから、各社ともEVを作るためのコンデンサをかき集めている状況です。(アルミ電解コンデンサも含む)

以上のような状況で、積層セラミックコンデンサ生産の前工程(グリーンシートを作る工程)に供給制約、ボトルネックがある以上、村田製作所や太陽誘電などのMLCC業界の先端企業の自動車向け生産へのシフトによって空くマーケットも非常に大きなものになると思われます。

すべての供給側がボロ儲けできる環境が整っている、、、そんなふうにみえます。

とりあえず、サムスン電機の株価チャートをみてみましょう。

サムスン電機の株式は韓国市場にコード:009150で上場しています。

春先からのセラミックコンデンサ需給逼迫を受けて大きく上昇しています。

とりあえず、今回の記事は以上です。

なお、上記は2018年7月26日に書きました。 株価や業績、分析評価に使われている数字は同日に得られる範囲のものを利用しています。投資をされる際には最新のデータをご自分で収集されることをお勧めいたします。また、上記はあくまでも中卒くん個人の見解であり、特定の投資行動をお勧めするものではありません。投資に当たっては自己判断、自己責任でお願いいたします。