物流システム・マテリアルハンドリング(マテハン)の世界シェア1位、ダイフクの業績と株価

今回は、マテリアルハンドリング(マテハン)、物流システム、自動化倉庫の分野で世界シェア1位企業、ダイフクの業績と株価をみていきましょう。

まずはダイフクの会社説明から始めます。

ダイフクとは?

ダイフクとは、マテハン(マテリアルハンドリング)、自動化倉庫、半導体製造の輸送システム、自動車工場の自動化ライン、アパレル倉庫など物流システム全般を製造、企画、提案する企業です。

世界の同業マテハン企業と比べると営業利益率が11%程度と高く(他は5~6%程度)、また成長率も高いことで注目を浴びています。

もともとは自動車メーカーとの繋がりの深かったダイフクですが、その後、半導体製造工程のクリーンルーム内で使用される製品などもラインナップ。

ここにきてユニクロを展開するファーストリテイリングなどとも提携するなど、アパレル、飲食などの分野にも積極的に乗り込んでいます。

ダイフクの沿革

1937年 坂口機械製作所を大阪市西淀川区に設立

1947年 大福機工株式会社に社名変更

1957年 トヨタ車体にチェーンコンベヤシステムを納入

1965年 日本初の無人搬送車プロントウを開発(床面に埋めた電磁誘導線に沿って、台車などを牽引して自動走行する)

1977年 洗車機の生産開始

1984年 現社名ダイフクに社名変更。あわせて、半導体向けクリーンルームで使用するクリーンウェイ、クリーンストッカーを開発

1993年 世界初、無接触給電搬送システムを開発 関東自動車工業岩手工場に納入

1987年 リニアモーター駆動ラムランLIM開発 トヨタ自動車に納入

2004年 キトーから物流システム事業を買収、自動車塗装システムE-DIPを開発

Wikipediaより

ダイフクの主要製品~マテハン(マテリアル・ハンドリング)

一般製造業・流通業向けシステム:FA&DA(Factory & Distribution Automation)・・・立体自動倉庫、コンベア、ソーター、移動ラック、無人搬送車

半導体・液晶生産ライン向けシステム:eFA(e-Factory Automation)・・・クリーンルーム用搬送機、保管システム

自動車生産ライン向けシステム:AFA(Automotive Factory Automation)・・・プレス、溶接、塗装、組み立て、部品物流工程で使用

空港向けシステム:ATec(Airport Technologies)・・・セキュリティシステム、自動手荷物チェックインシステム、空港内設備監視、制御。

洗車機・関連商品:AWT(Auto Washing Technologies)・・・日本と韓国でトップシェア

電子機器:Electronics・・・デジタルサイネージ用コンピュータ、太陽光発電の制御など、子会社コンテックで展開。

ダイフクの子会社~コンテック、DNAHC、ダイフクプラスモア

ダイフクの子会社には以下のような企業があります。

コンテック・・・産業用パソコン、計測器など各種電子機器を取り扱い

DNAHC・・・Daifuku North America Holdings Company、ダイフクの北米子会社

CFI・・・Clean Factomation, Inc. 、韓国にあるダイフク100%子会社、韓国の半導体メーカーにクリーンルーム向け搬送システムを開発、納入

DPM・・・ダイフクプラスモア、洗車機などを製造販売

ダイフクは世界シェア1位のマテハン(マテリアルハンドリング)企業

Modern Materials Handling誌Josh Bond, Senior Editor 2018年3月14日の調べによると、2017年のマテハン業界売上においてダイフクは世界シェア1位、2位はシェーファー・ホールディングス(Shaefer Holdings)、3位デマティック(Dematic)、4位ヴァンダーランド・インダストリーズ(Vanderlande Industries)、5位村田機械

ただし、シェアトップのダイフクであっても、マテハン業界のシェアは20%にも満たない。

ここに載ってないメーカーもあるから、実質15%程度だろうか。

それぞれの企業にさまざまな得意分野があり、まだまだこれから技術開発を含めシェアの変動がありそうな予感。

ダイフクの業績リスク~高い海外売上高比率

ダイフクは世界23の国に国内外あわせて53の子会社を抱えます。(2018年11月時点)

売上の65%が海外売上ですので、円高による為替リスクを常に抱えます。

もちろんヘッジはしているでしょうが、これは事業計画を遂行するのにリスクとなっています。

ダイフクの業績リスク~設備投資循環に振れる~

ダイフクの売上のうち2割程度は既存事業へのサービスから上がる売上になっていますが、のこり8割程度は顧客側の設備投資のサイクルにもろに影響されます。

これは同社が自分たちでどうにか出来ることではないため、何らかの理由で世界経済がおちこむと、大きく業績を悪化させるリスクを抱えます。

ダイフクの業績リスク~顧客企業による自前物流システム投資、競合他社の新規開発

ダイフクの活躍するマテハン業界は寡占化が進んでおらず、様々な企業が特徴のあるシステムの開発に勤しんでいます。

ダイフクのシステムを凌駕する性能、特徴的なロボットなどが開発される余地はまだまだあり、競合他社に技術開発面で劣後する可能性もあります。

また、顧客先企業が自社でマテハンシステムを構築する可能性もあり(たとえばトヨタやアマゾンなどがその方針を示しています)、こうしたこともダイフクの業績にはネガティブに働きます。

ダイフクの業績

ここからはダイフクの業績について、会社説明資料や決算説明資料などをもとに書いていきます。

(この記事は2018年11月11日にかきました)

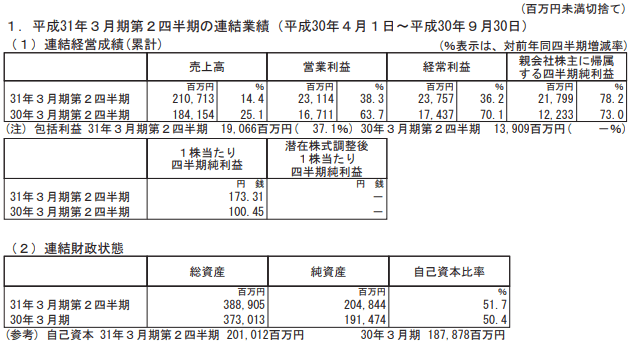

ダイフクの2018年第2四半期決算の業績は対前年比で売上14.4%増、営業利益38.3%増、経常利益36.2%増、四半期純利益78.2%増、1株当たり四半期純利益173.31円、自己資本比率51.7%

となりました。

ダイフクの業績は絶好調です。

この四半期決算は、前四半期よりも対前年で伸びており、非常に好調だったことがわかります。

なお、今回の中間決算を受け、ダイフクは通期営業利益、経常利益、純利益の予想を引き上げています。

とりあえず、絶好調なダイフクの業績、セグメントごとに見てみましょう。

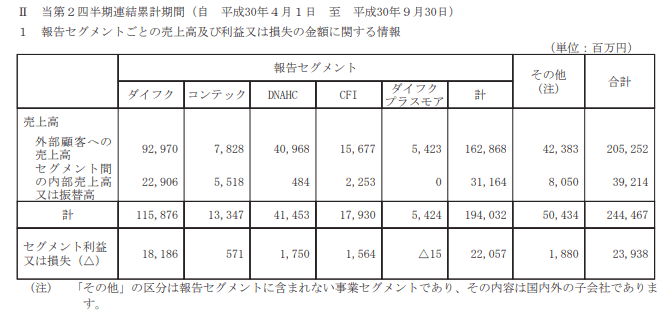

ダイフクのセグメント別業績

ダイフクのセグメント別業績は以下のようになります。

上が前年、下が今年になります。

今中間期のダイフクの業績の伸びのほとんどは、ダイフク本体の業績好調によることがわかります。

利益率も20%近くまで上昇しており非常にいい受注環境でとれていたことがわかります。

また、コンテック、DNAHC、CFIなど子会社も好調。

とくに韓国の半導体メーカーへの設備販売が中心のCFIは売上、営業利益ともに高い伸びを示しています。

なお、洗車機を扱うダイフクプラスモアは赤字になっています。

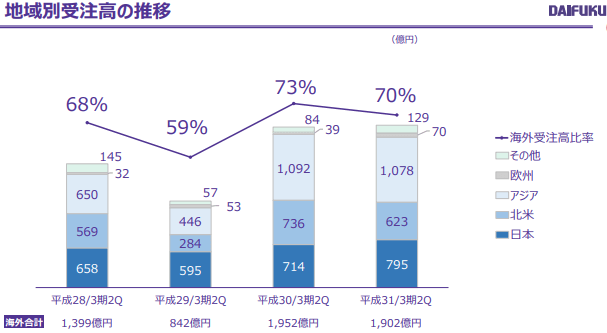

ダイフクの業績~地域別受注高推移

ダイフクの業績を地域別受注高からみたのが上記です。

日本市場の伸びが高まっているのがわかります。

逆に、昨年大きく伸びた北米は一服してきていますが、これは前年に空港のシステム更新があり、一時的に伸びていたことの反動とのことです。

アジアは中国における液晶向け設備受注が減少しているとのこと。

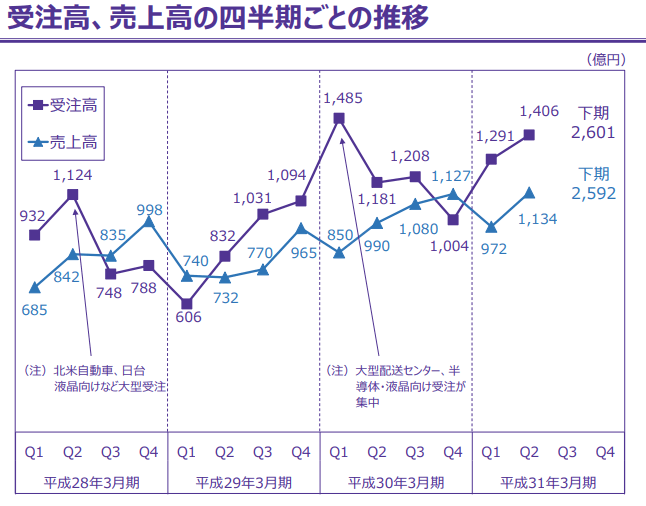

ダイフクの業績~受注高、売上高四半期推移

ダイフクの業績を受注高、売上高の推移から見たのが上図です。

受注をみるかぎり、まったく落ち込みを懸念する段階にないようにみえます。

ただ、利益率はもしかしたら変化しているかもしれないことには注意が必要です。

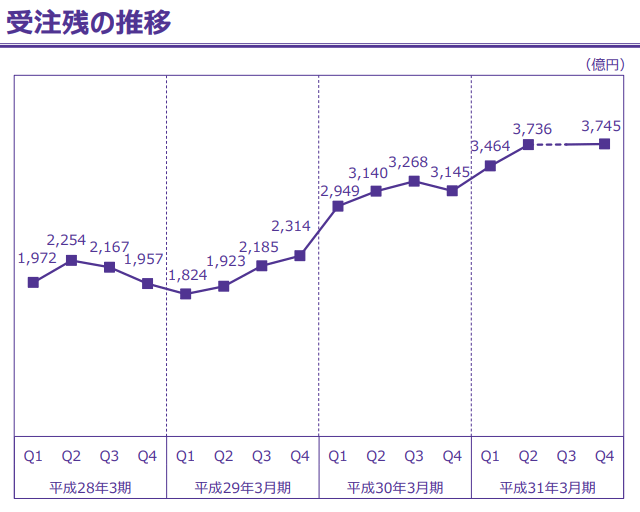

ダイフクの業績~受注残の推移

ダイフクの業績を受注残の面から見たのが上記になります。

ダイフクの受注残はどんどん積み上がっており、2年前の2倍程度になっています。

非常に好調なことがわかります。

最後にダイフクの株価をチェックしておきましょう

ダイフクの株価

ダイフク 日足株価

ダイフク 週足株価

ダイフクの株価は、世界的な景気後退観測から2018年の春をピークに大きく落ち込んできました。

しかし、少なくとも受注動向などをみるとやたら好調です。

もし仮に景気後退がおきたとしても、期間が半年程度であれば十分にカバーできるだけの受注残を抱えています。

今の株価は、景気後退が1年以上続く場合を想定した株価であろうと感じます。

かなり、実力に比べて割安感はある、と思います。

以上、ダイフクの業績と株価を見てきました。

なお、上記はあくまでも個人的な意見、感想であり、特定の投資行動をお勧めするものではありません。投資にあたっては自己責任で行っていただきますよう、お願いいたします。