中国オンライン小売2位、JD.COM(京東商城、ジンドン)の2017年Q4決算が発表されました。

https://ir.jd.com/phoenix.zhtml?c=253315&p=irol-IRHome

要点は以下のとおりです。

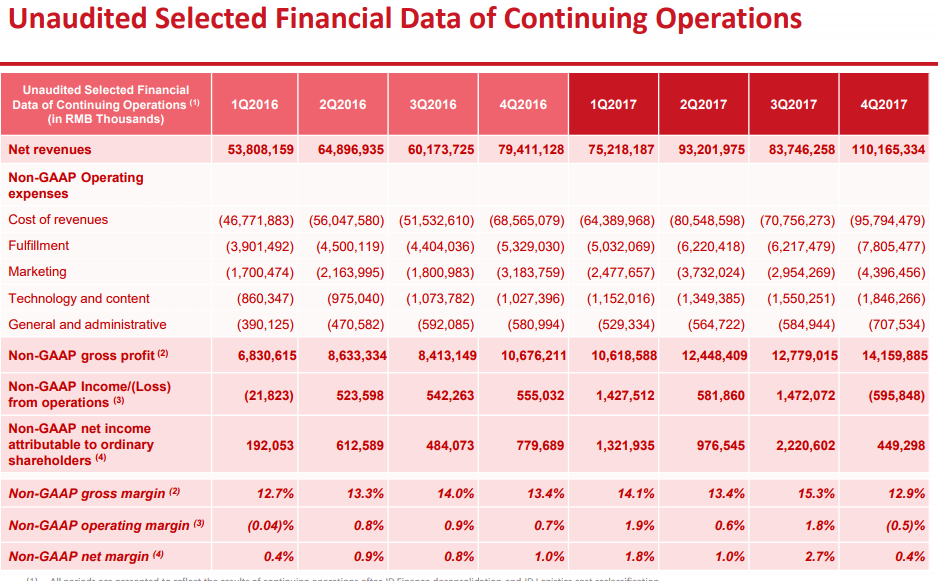

なお、すべて非GAAPかつ未監査・・・(数字の意味あるんか?)

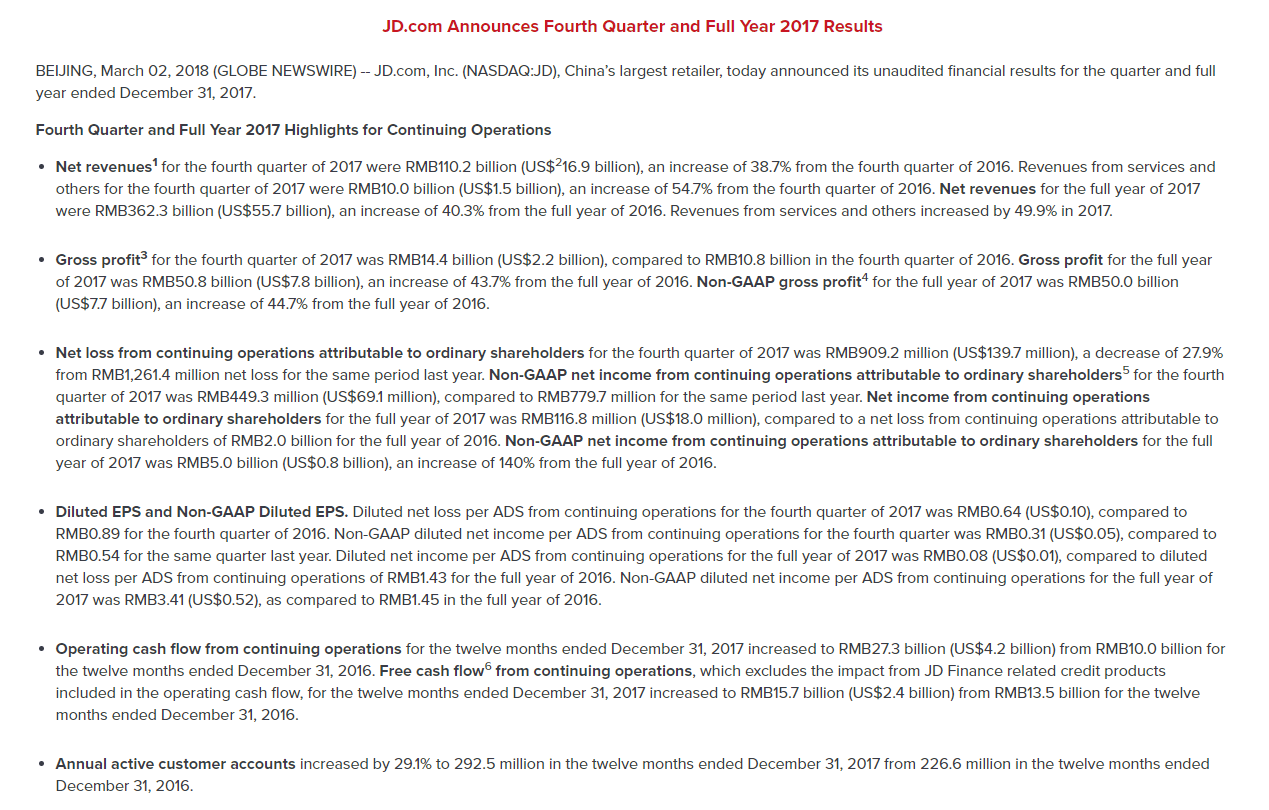

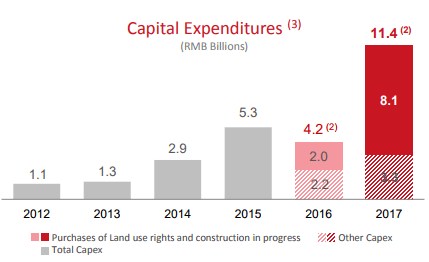

- 2017年第4四半期のNet revenues(純収益)は1,022億人民元、前年同期から38.7%増。

- Cost of Revenues(売上に伴う費用)は958億人民元、昨年の686億人民元から39.7%増

- マーケティング費用は35.0%増の47億人民元

- 技術、コンテンツ費用は74.5%増の21億人民元

- 配達・倉庫保管などフルフィルメント費用は45.7%増の80億人民元

- Gross profit(売上総利益)は144億人民元、前年同期の108億人民元から33%増

- 継続事業からの純損失は9億920万人民元、昨年の12億6140万人民元から27.9%減

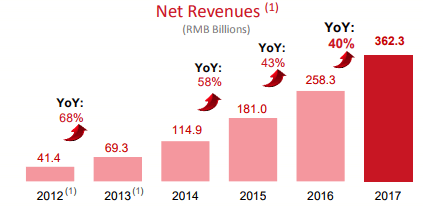

- 通期営業キャッシュフローは273億人民元、昨年の100億人民元から2.73倍

- フリーキャッシュフローは157億人民元、昨年の135億人民元から16.29%増

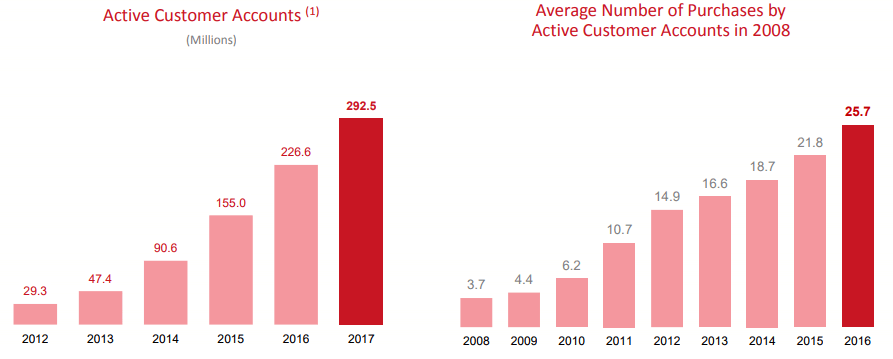

- 年間アクティブアカウントは昨年比29.1%増加して2億9250万口座

とりあえず、IR資料をみてみましょう。

http://media.corporate-ir.net/media_files/IROL/25/253315/JD.com%20Inc%204Q2017%20Financial%20and%20Operational%20Highlights.pdf

から引用です。

売上高の伸びは落ちてきていますが、十分満足のいく水準です。

営業キャッシュフローの伸びは立派です。

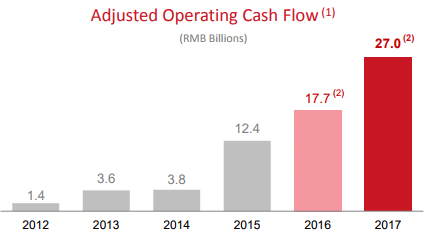

投資が先行しています。

コストの伸びが目立っています。他よりも先んじて優位な地位を確立しようと、利益を度外視して投資を拡大している姿がわかります。

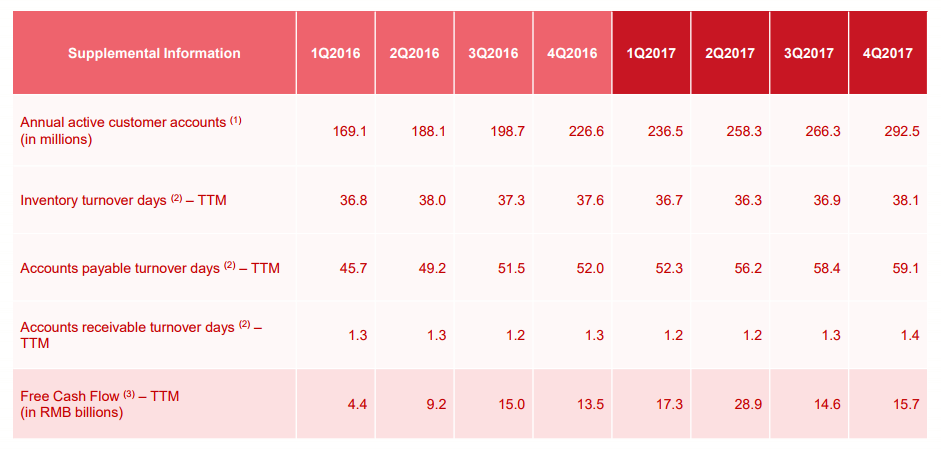

かなり順調にアクティブ会員数を増やしています。在庫回転率が悪くなっているのは、在庫を積み増して商機を逃さないようにするためでしょう。

ひとりあたりの購買も増えているようです。

小売業ランキングだそうです。

JD.COMは小売業中国一位であり成長率もすごいんだぞ!

と言いたいのでしょう。

なお、JD.COMのライバルである阿里巴巴(Alibaba、アリババ)がランクに入っていないのは、アリババが自社で小売りしている企業ではなく、小売業者を束ねただけの存在だからでしょうか。

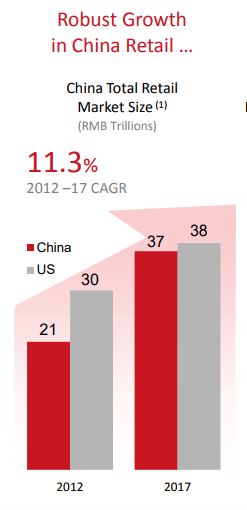

「小売のマーケットサイズは中国の成長率の方が上なんだぞ!もうすぐ量でも抜くんだぞ!」と言いたいみたいです。

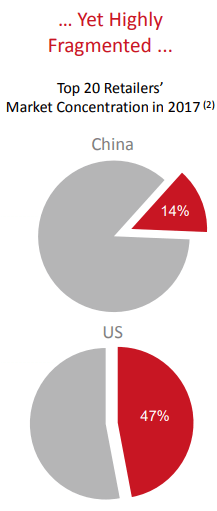

小売業において上位20社が占める割合は、中国はまだ14%だそうです。

まだまだ淘汰なり集約がされていくとみているようです。

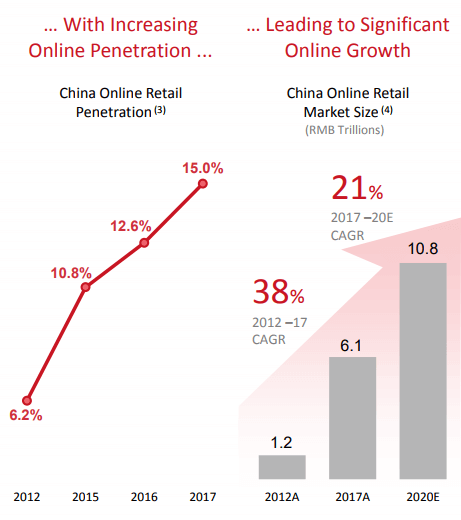

オンライン小売が全小売に占める比率は上昇しており、オンライン小売のマーケットサイズはすごい勢いで伸びている・・・と言いたいようです。

とりあえずトップラインでの高い成長率はみせましたが、コストの上昇でボトムが圧迫されている決算となりました。

そしてたぶん、今後も投資先行の流れは続くのでしょう。

バックにはテンセントがついているので資金繰りは大丈夫でしょうが、市場からは行き過ぎた投資拡大は嫌気されるように思います。(アメリカにも進出するのではとの報道がありましたが、さすがにそれはやめた方が良いように思います)

さいごに、JD.COMの完全無人化倉庫の動画を貼っておきます。

この間の美的集団の自動化生産設備もそうでしたが、中国の自動化熱はすごいですね、どこのロボットを使っているんでしょうか。

きっとJD.COMよりも、ロボットを作ったり、メンテしたり、システムを構築したり、プラットフォームを提供する騰訊(テンセント、Tencent)みたいな会社の方が恩恵が大きいように思います。

個人的にはJD.COMは投資先としてはイマイチ食指が動きません。

P.Sなおのちほど、テンセントによる海澜之家との提携などについて別途記事を書こうと思いますので、そちらも参照いただければと思います。

by中卒くん