【VOO】バンガードS&P 500 ETFは経費率が業界最安の指数連動型ETF~ウォーレン・バフェットも推奨

今回はウォーレン・バフェットも推奨するS&P500指数連動型の上場型インデックス投信、VOO、バンガードS&P 500 ETF(Vanguard S&P 500 ETF)についてご紹介します。

上場型の指数連動型投信にはいろいろ種類がありますが、VOOは米国の代表的な株価指標S&P500指数に連動するよう組成されている上場投資信託となります。

VOOは正式名を「バンガードS&P 500 ETF(Vanguard S&P 500 ETF)」といい、世界最大級の投資信託運用会社バンガード・グループが運用している上場型指数連動投資商品となります。

VOOは経費率が業界で最低水準の0.04%、の上場型インデックスファンドとなっています。

経費率がひくいということは、長期間保有していても不利にならないということ。

経費率が低いことは、特に長期運用で投資信託を選ぶ際には非常に重要なファクターとなってきます。

なお、VOOは業界の経費率低下を先導してきたS&P500種指数連動型上場投資信託(ETF)としても有名です。

後ほど書きますが、VOOの他にもIVV、SPYなどのS&P500種指数連動型ETFは存在します。

かつてSPYしかなかった頃でも手数料の低さで人気だったS&P500種指数連動型ETFですが、その後IVV、VOOと参入するにつれて経費率がどんどん低下、今では0.04%にまで経費率が下がっています。

この経費率競争を主導したのがVOOであり、そういう意味で、VOOは多くの個人投資家にとってありがたい米国株ETFということになります。

ちなみに、指数連動型インデックスファンドには、上場型と店頭販売型の投資信託がありますが、VOOは上場型S&P500指数連動型インデックス投信となります。

銀行の窓販や大手証券の窓口、電話などで売買される投資信託は手数料だけで数パーセントかかるものも多く、たくさん売買していると手数料負けになることもありますが、VOOなどの上場型投資信託(ETF)であれば、非常に格安の手数料で売買することができます。

近年、ネット証券の手数料は非常に低下していますから、VOOなど上場型投資信託(ETF)の売買手数料も非常に安くすることが可能です。

こういった点がVOOなどETF商品が人気化している理由だと思われます。

なお、VOOは米国の代表的株価指数S&P500種指数に連動するように作られており、基本的にVOOに組み入れられた銘柄とS&P500の銘柄とは同じ比率になるようになっています。

以下がVOOの組み入れ上位銘柄のリストです。

(2018年8月31日現在)

| シンボル | 保有銘柄 | ファンド構成比 |

| AAPL | Apple Inc. | 4.53000 % |

| MSFT | Microsoft Corp. | 3.49400 % |

| AMZN | Amazon.com Inc. | 3.28200 % |

| FB | Facebook Inc. Class A | 1.70700 % |

| JPM | JPMorgan Chase & Co. | 1.57900 % |

| BRK.B | Berkshire Hathaway Inc. Class B | 1.56100 % |

| GOOG | Alphabet Inc. Class C | 1.49700 % |

| GOOGL | Alphabet Inc. Class A | 1.48900 % |

| JNJ | Johnson & Johnson | 1.46300 % |

| XOM | Exxon Mobil Corp. | 1.37400 % |

| BAC | Bank of America Corp. | 1.18100 % |

| V | Visa Inc. Class A | 1.06200 % |

| UNH | UnitedHealth Group Inc. | 1.04400 % |

| WFC | Wells Fargo & Co. | 1.03800 % |

| PFE | Pfizer Inc. | 0.98300 % |

| T | AT&T Inc. | 0.93900 % |

| HD | Home Depot Inc. | 0.93800 % |

| CVX | Chevron Corp. | 0.91700 % |

| INTC | Intel Corp. | 0.91400 % |

| CSCO | Cisco Systems Inc. | 0.91000 % |

| VZ | Verizon Communications Inc. | 0.91000 % |

| PG | Procter & Gamble Co. | 0.84400 % |

| MA | Mastercard Inc. Class A | 0.80000 % |

| BA | Boeing Co. | 0.76000 % |

| MRK | Merck & Co. Inc. | 0.74700 % |

| C | Citigroup Inc. | 0.73500 % |

| KO | Coca-Cola Co. | 0.69100 % |

| NVDA | NVIDIA Corp. | 0.69000 % |

| CMCSA | Comcast Corp. Class A | 0.68800 % |

| DIS | Walt Disney Co. | 0.67400 % |

| DWDP | DowDuPont Inc. | 0.65900 % |

| NFLX | Netflix Inc. | 0.64700 % |

| PEP | PepsiCo Inc. | 0.64300 % |

| ABBV | AbbVie Inc. | 0.58900 % |

| ORCL | Oracle Corp. | 0.58600 % |

| WMT | Walmart Inc. | 0.56100 % |

| AMGN | Amgen Inc. | 0.53900 % |

| MDT | Medtronic plc | 0.52900 % |

| ADBE | Adobe Systems Inc. | 0.52500 % |

| MCD | McDonald’s Corp. | 0.51600 % |

| MMM | 3M Co. | 0.50700 % |

| IBM | International Business Machines Corp. | 0.50600 % |

| PM | Philip Morris International Inc. | 0.49000 % |

| HON | Honeywell International Inc. | 0.48100 % |

| ABT | Abbott Laboratories | 0.47400 % |

| UNP | Union Pacific Corp. | 0.47300 % |

| GE | General Electric Co. | 0.45500 % |

| MO | Altria Group Inc. | 0.44800 % |

| TXN | Texas Instruments Inc. | 0.44500 % |

| ACN | Accenture plc Class A | 0.44000 % |

| CRM | salesforce.com Inc. | 0.43600 % |

| NKE | NIKE Inc. Class B | 0.42700 % |

| PYPL | PayPal Holdings Inc. | 0.41700 % |

| COST | Costco Wholesale Corp. | 0.41400 % |

| LLY | Eli Lilly & Co. | 0.40900 % |

| BMY | Bristol-Myers Squibb Co. | 0.40100 % |

| GILD | Gilead Sciences Inc. | 0.39900 % |

| UTX | United Technologies Corp. | 0.39700 % |

| QCOM | QUALCOMM Inc. | 0.39200 % |

| TMO | Thermo Fisher Scientific Inc. | 0.38900 % |

| BKNG | Booking Holdings Inc. | 0.38100 % |

| LOW | Lowe’s Cos. Inc. | 0.36200 % |

| AVGO | Broadcom Inc. | 0.35600 % |

| SLB | Schlumberger Ltd. | 0.35400 % |

| COP | ConocoPhillips | 0.34800 % |

| UPS | United Parcel Service Inc. Class B | 0.34300 % |

| USB | US Bancorp | 0.34200 % |

| GS | Goldman Sachs Group Inc. | 0.33800 % |

| CAT | Caterpillar Inc. | 0.33600 % |

| NEE | NextEra Energy Inc. | 0.32500 % |

| LMT | Lockheed Martin Corp. | 0.32200 % |

| CVS | CVS Health Corp. | 0.31000 % |

| AXP | American Express Co. | 0.30600 % |

| BIIB | Biogen Inc. | 0.30200 % |

| SBUX | Starbucks Corp. | 0.29900 % |

| BDX | Becton Dickinson and Co. | 0.28300 % |

| TJX | TJX Cos. Inc. | 0.27900 % |

| EOG | EOG Resources Inc. | 0.27700 % |

| ANTM | Anthem Inc. | 0.27400 % |

| PNC | PNC Financial Services Group Inc. | 0.27300 % |

| CELG | Celgene Corp. | 0.27000 % |

| MS | Morgan Stanley | 0.26900 % |

| AMT | American Tower Corp. | 0.26700 % |

| AET | Aetna Inc. | 0.26500 % |

| CSX | CSX Corp. | 0.26300 % |

| AGN | Allergan plc | 0.26300 % |

| ADP | Automatic Data Processing Inc. | 0.26200 % |

| DHR | Danaher Corp. | 0.25800 % |

| ISRG | Intuitive Surgical Inc. | 0.25700 % |

| CB | Chubb Ltd. | 0.25500 % |

| MDLZ | Mondelez International Inc. Class A | 0.25500 % |

| OXY | Occidental Petroleum Corp. | 0.24800 % |

| SCHW | Charles Schwab Corp. | 0.24700 % |

| MU | Micron Technology Inc. | 0.24700 % |

| FDX | FedEx Corp. | 0.24300 % |

| CME | CME Group Inc. | 0.24100 % |

| BLK | BlackRock Inc. | 0.23900 % |

| WBA | Walgreens Boots Alliance Inc. | 0.23700 % |

| CL | Colgate-Palmolive Co. | 0.23500 % |

| CHTR | Charter Communications Inc. Class A | 0.23300 % |

さすがにS&P500種株価指数採用銘柄です。

上記はVOOが保有している銘柄のうち保有額上位100位までの企業をピックアップしましたが、20位くらいまでの企業は、どの銘柄も聞いたことのあるところばかりだと思います。

VOOのようなS&P500連動の投資信託に投資するということは、即ち米国企業全体を買うことと同じようなものですし、さらにいうと、世界的なグローバル企業をまとめて購入するようなものです。

しかもVOOは上場型投資信託ですので手数料が安い。

手数料も安く、気軽に世界的企業に投資できることからVOOなどのS&P500株価指数連動の上場型投信というのは、多くの投資家が購入する人気の商品となっています。

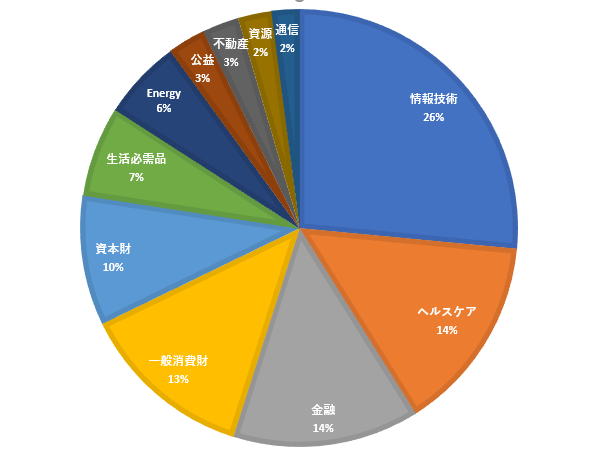

VOOの組み入れ銘柄をセクター別にみると以下のようになります

(2018年8月31日現在)

S&P500種株価指数に連動するように作られたVOOですから、S&P500と同様のセクターウェイトとなっています。

なお、上記は8月時点のセクター分類となっていますが、最近になって銘柄のセクター移動が行われました。(おもに情報技術、通信分野)

よって、最新のデータは上記とは大きく異なっている可能性がありあります。

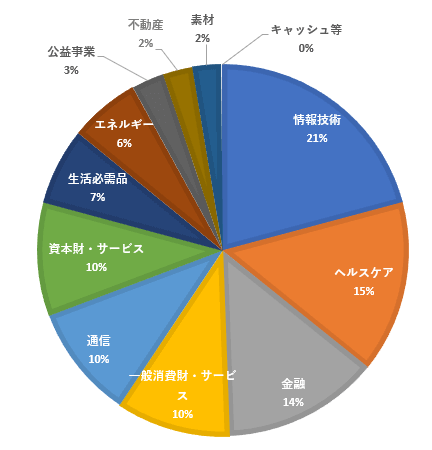

なお、参考に同様のS&P500種株価指数型上場投信ETFであるIVV(iシェアーズ・コア S&P 500 ETF)の最新の構成比率は以下のようになっています。

通信セクターが2→10へ、情報技術セクターが26→21へ変化しているのが目立つと思います。

これは、S&P(スタンダード&プアーズ)が銘柄を10月1日づけでごちゃごちゃとセクター間移動させたからです。

特に大きな意味はないのですが、たとえば通信株に投資するような投資信託だとか、情報技術に投資するような投資信託には、このせいで大きなウェイトの変動が起きたため、ちょっと損な取引になったりもしました。

VOOやIVV、SPYなどのS&P500種株価指数全体に連動するよう組まれた指数連動型ETFであればこういった損なディールも回避することができるため、その点でもVOOなどはお勧めされる理由となっています。

VOOのファンド詳細

| 名称 | バンガード・S&P500 ETF |

| ティッカー | VOO |

| ベンチマーク | S&P500指数 |

| 指数構成銘柄数 | 510銘柄 |

| 設定日 | 2010/9/7 |

| 取引所 | NYSE アーカ |

| 株価純資産倍率(PBR) | 3.2 |

| 株価収益率(PER) | 21 |

| 経費率 | 0.04% |

なお、VOOの売買回転率は3.1%となっています。

これはS&P(スタンダード&プアーズ社)による銘柄入れ替えによるVOO側の平準化をするためのもので、しかたのない最低限の売買であり、積極的に利益を追求して売買するためのものではありません。

VOOは非常に低い経費率であり、米国株の代表的な銘柄群で構成されたS&P500種株価指数に連動するわかりやすさ、公平さのため世界中の投資家に人気の上場投資信託ETFとなっています。

VOOが参照対象としているS&P500指数は、その先物やETFなど含め非常に売買に厚みがあるため、突発的な暴落などの際にも売れなくなるというリスクはまずありません。

つまり個別銘柄の場合にはストップ安になって売れないリスクなどがありますが、VOOなど指数連動型ETFにはそれがないということです。

VOOなどは目論見書のなかで指数にきっちり連動することが謳われており、いざ乖離する動きになってもしっかりマーケットメイクすることでベンチマークについていくようにされています。

そういった公平さ、公正さがウケて、しかも経費率が低く、上場投資信託(ETF)なので売買手数料が安い・・・そんなわけでS&P500をターゲットにした、VOOやSPY、IVVなどの上場型指数連動投資信託は非常に人気となっているわけです。

VOOはどんな人におすすめか?

VOOは、とりあえずラクしてソコソコ稼ぎたい人にオススメです。

あまり大きく稼ぐ必要はないから、世界経済の成長をそのまま資産の上昇につなげたい、リスクを回避しない人のためにはVOOはうってつけです。

また、海外株はやってみたいけれど、最初は何を買ったらいいのかわからない・・・といった海外株初心者にもVOOは人気です。

忙しいサラリーマンなど、定収入があるけれども個別株の研究などはいちいちやってられない人にもVOOは人気です。

また、チャートパターンなどに左右されたくない、下がったら買い足す単純な逆張り投資家にもVOOのような指数連動型上場投信で運用している人はいます。

他にも、個別株への投資が禁止されているような職業の方(金融機関や調査機関などにお勤めの方)などもVOOであればだいたいの職場で許されていますので、そういった方達にもおすすめです。(もちろん、まったく抵触しないとも言い切れませんので、会社の規約はしっかり確認するようにしましょう。)

米国株ETFは指数連動型上場投資信託に限るという人もいるくらい、こうした商品は最近人気です。

米国株ETFのなかでもS&P500種株価指数連動型はとても人気で、そのなかでもウォーレン・バフェットが特におすすめしたS&P500のインデックスファンドVOOはとても人気の商品となっています。

ウォーレン・バフェットは、投資の素人である妻に対して、10%を政府短期債、90%をVOOなどS&P500種株価指数連動のインデックスファンドで運用することを勧めたそうです。

高い成功報酬、運用手数料をとるファンドマネージャーに運用を任せるよりもVOOなどのような指数連動型上場投資信託を売買するほうが優れた運用成績を残せるというわけです。

また、バフェットはヘッジファンドのマネージャーを相手に、VOOなど指数連動型投信(インデックスファンド)とどちらが運用成績が上かを競ったことがあります。

結果はバフェットの勝利。ヘッジファンドは手数料や信託報酬後の顧客へのリターンでインデックスファンドに負けたのです。※

※個人的には、これは環境のせいだと思っています。右肩上がりの環境でヘッジファンドが劣後するのは当然であり(ヘッジコストを負担しているのですから)、これだけを以てヘッジファンド無用論を叩き、VOOなどのインデックスファンドを礼賛するのは愚かです。バフェットはこのあたりの賭けの仕方が上手い。自分が勝てる環境でしか賭けないのです。

ただバフェット信者はバフェット利口じゃありません。バフェット好きは基本、情報弱者が多い。彼がどのように賭けているのかを理解せずに、VOOなどのようなインデックスファンドを礼賛するのです。まったく愚か。

自分はそういうわけで、バフェット信者が微妙に苦手ですし、それらの迷える子羊たちを誑かすバフェットも好きになれません。

とりあえず、そんなこんなで大人気のS&P500種指数連動型上場投信VOOですが、他にも同様の米株ETFはあります。それらもみてみましょう。

S&P500指数連動型投信SPY、IVV、VOO

なお、ヴァンガードが運用するVOOと同様にS&P500に連動する米国株ETFとしては、ステートストリート(State Street Global Advisor)が運用するSPY、ブラックロック(Blackrock)が運用するVOOなどがあります。

S&P500連動型上場投資信託ETFで一番古いのはSPY、次がIVV、そのつぎがVOOとなります。

SPYは古くから活動しているため運用資産残高が多く、そのため急激な変動時にも厚みがあることが強みになります。そのぶんSPYは経費率がやや高くなっています。

(しかし、実際にはマーケットメイクが行われるため指数が大きく変動しても値付けはどこも大差なく行われると思われます。)

IVVは2000年に開始されたS&P500指数連動型上場投信で、この分野では二番手になります。

VOOは三番手として登場したS&P500指数連動型上場投信で、2010年に始まりました。

VOOは後発で客を取りたかったこともあり、手数料勝負をかけてくれました。

このVOOの登場によりS&P500種株価指数連動型投資信託だけでなく、米国株ETF全体の経費率を低下してくれることになった、いわば低価格路線の先導役がVOOです。

投資家としては経費率は低ければ低いほど好ましいです。

この点においてVOOに感謝する投資家も多いはず。

バフェットがVOOを推奨するのは、そういう市場への貢献も考慮してのものかもしれません。

VOOの価格推移

最後に、VOOの価格推移についてみてみましょう。

VOOは設定来、以下のような価格推移をたどっています。

まんまS&Pと同じです。

VOOの価格推移はS&P500に連動するようになっていますので、細かい変動はあってもしっかりマーケットメイクされることで、指数に追従するようにできています。

VOOはS&P500連動型投信としては発行枚数が業界3位ですが、十分な売買高、売買代金が確保されており、よほど大きな枚数を売買するのでなければ値が大きく動くことはありません。

その点で、S&P500を指数売買するような感覚で利用することができ、その手数料、経費率の低さもあいまって、VOOは多くの人に好まれています。

さきほども書きましたが、ウォーレン・バフェットは妻にS&P連動型の上場型投資信託ETFを勧めているそうです。

それは、アメリカの企業のブランドを信じてのもの。

アメリカ企業は企業統治がしっかりしていて、株主価値の極大化を目指した経営がきちんと行われていること。

アメリカ企業では会計などもクリアでわかりやすく、たまに大きな粉飾はあるものの、全体的にならすと問題がないこと。

アメリカは政治的にも極端な社会主義にふれないため、企業活動にフレンドリーなこと。

そういったもろもろの要素を考慮して、アメリカの大企業は投資先としてブランド化されています。

そのアメリカ企業のブランド価値をもっとも反映しているのが、S&P500種株価指数なわけで、これに連動するVOOなどの米国株ETFを妻に買うよう勧めるのは、バフェットとしては当然のものなのだと思います。

あとがき

バフェットが買うのだから間違いない、と盲目的にVOOやIVV、SPYなどの米国株ETFを買う人もいます。

そういうふうに、盲目的になる人もいます。考える行動をやめ、誰かの意見にただ乗りすればいいやという考えです。

はたしてそれでいいのでしょうか?

VOOは結局のところ、S&P500に連動する米国株ETFでしかありません。

米国株ETFの価値の裏付けとなっているのは、生身の株価です。

株価の裏付けとなっているのは、企業業績であり、企業統治であり、政治システムです。(需給要因はいずれ平準化されます)

そういったものをまったく無視して、時間軸もまったく無視して、ただ闇雲の米国株ETFを買いつづけることが果たして投資法としてどうなのか、という点においては、ちょっと考え直す機会に入ってきているのではないか、と個人的には思います。

ヘッジファンドをDisる人もいますが、ヘッジもせずに積み木を積み上げる投資法には危険性がないのか・・・ちょっと気になります。

とりあえず、VOOなどの米国株上場型投信を買い続ける人はそんなことはどうでもいいのでしょう。

個人的には、VOOなどのような指数連動型上場投資信託が大人気である、という事実は事実のまま受け止めて、でも少しさめた気分で眺めています。

以上。