段ボール事業国内最大手、レンゴーについてみてみよう~段ボールから総合パッケージング企業への脱皮が進展中~

段ボールおよび段ボール原紙で国内最大手のレンゴーですが、近年では薬剤向け軟包装や大型機械向け重包装なども手掛け始め、総合パッケージング企業へと脱皮が進んでいます。

今回は、今なお進化し続ける段ボールメーカー・レンゴーについて、決算報告者やアニュアルレポートなど会社側公式資料をもとに書いていきます。

まず、レンゴーの会社説明をいたします。

同社の創業は1909年、井上貞治郎がレンゴーの前身となる三盛舎を設立し、日本で初めて段ボール事業を立ち上げたことに始まります。

その後、現在の代表取締役兼社長である大坪清氏の時代に積極的なM&Aと海外展開を加速。現在レンゴーの国内拠点は直営工場が33を運営。海外はアジアを中心に欧州、中東、米国に139工場25拠点を展開しています。

なお、レンゴーは自社のおかれた産業について

GPI=General Packaging Industry /ゼネラル・パッケージング・インダストリー

という語を使っているとおり、レンゴーの事業セグメントはパッケージング・包装全般を扱っています。レンゴーのセグメントの分類は以下のようになっています。

- 板紙・紙加工関連事業・・・国内における板紙、段ボールおよび段ボール原紙、板紙を利用したパッケージングなど

- 軟包装関連事業・・・国内における食品用バリアフィルムなど、おもにビニール、セロファンなどを用いた軟包装パッケージング

- 重包装関連事業・・・買収した日本マタイを中心に、機能性フィルムや重包装資材、樹脂加工品の開発・販売。電子部品搬送用包装材では国内トップ。また防草シートなども展開

- 海外関連事業・・・海外向け事業。段ボールのほか、医薬用包装材PTPやリチウムイオン電池用包装材なども展開

- その他の事業・・・イーコマース向け包装機械(自動で段ボール詰めする機械※)の開発販売、新素材開発(ビスコパール、ワサヴェール、ガイアフォトン、セルガイアなど)

※ジェミニ・パッケージングシステム

イーコマース向け自動梱包作業システム。機械が商品の寸法を自動測定し、商品を包むのに一番適した大きさのボックスに自動で詰め込む機会です。処理スピードは1ケースあたり3秒。人件費を大幅に節約できるとともに、無駄な資材が必要でなく経済的なシステムとなっています。

https://www.youtube.com/watch?v=CiF286DMmQ4

https://www.youtube.com/watch?v=nyE24Q-MYJM

以上のように、レンゴーの事業は「包む」ことを共通点に、段ボール以外の事業にまで展開しています。

つぎに、段ボール事業について軽くみていきましょう。

こちらの解説にもレンゴーの会社側資料を利用させていただきます。

まず、段ボールは以下のような循環型ビジネスとなっています。

以下は段ボールのリサイクルフロー図です。(レンゴーアニュアルリポートより)

レンゴーは段ボール事業の国内トップクラスの企業です。

(レンゴーアニュアルリポートより)

段ボール板紙の国内シェアは、王子製紙27.2%、レンゴー20.7%、日本製紙14.6%、大王製紙10.7%

段ボール市場国内シェアは、レンゴー27.7%、王子製紙(森紙業?)22.5%、トーモク(?)7.5%、ダイナパック(?)4.7%、日本製紙(日本トーカン?)4.3%

(?と書きましたが、たぶんあってると思います。)

また、段ボールの使用用途別にみると、加工食品が半分弱、次に野菜や果物など農産物、電気機械、化学薬品、陶磁器ガラス雑貨、通販宅配引越し、繊維、その他の順であることがわかります。

近年、Amazonなどのオンライン小売、ネット通販、イーコマースが盛んで段ボール需要が増えていますが、全体から見ればそういう需要は少なく、全体を左右するのは食品の梱包や農産物だということがわかります。

なお、段ボールというと「昔からたいして進化のないもの」というふうに思われがちですが、さにあらず。実はこれで結構進化している産業だったりします。

たとえば、段ボールの平均坪量(平米当たりの質量)は2004年から2016年にかけて9.6%の軽量化を実現しています。とくにCフルートは従来のAフロートに比べて20%薄く、レンゴーの開発したΔフルート(デルタフルート)に至っては厚さ2ミリを実現。LCC原紙は通常の段ボールに比べて25%の軽量化を実現するなど、耐久性と軽量化を巡って常に進化し続けています。

1970年代に60%弱、80年代には約70%だったリサイクル率も今では90%台になりました(レンゴーは98.3%だそうです)。またリサイクル過程で使われる硫酸などの薬品の排出量も2002年に比べて14%削減。揮発性有機化合物VOCも2000年比で51.9%削減するなど、パルパーの管理を徹底。環境配慮の面からも段ボール業界はまだまだ進化中の産業といえると思います。

(一昔前の段ボールは、もっと分厚くて、重くて、匂いがしました。今でも中国などから通販すると臭くて重たい段ボールで届きますが、そんな時代が日本にもありました。)

また最近は、陳列しやすい段ボールパッケージも増えてきています。

RSDP(レンゴー・スマート・ディスプレイ・パッケージング)の名称でレンゴーが展開していますが、陳列現場での作業量の低減につながる画期的な商品となっています。(昔はカッターで切り込み入れて現場で同様の陳列をしていました。)

また、以前は木枠などを利用していた重量物の輸送に関しても、段ボールが利用されるようになってきています。

レンゴーが2016年に買収した香港のトライウォール社は、三層段ボールを利用した重量物輸送用段ボールの世界的ブランドです。木箱、木枠などを使う場合に比べ、重さ、作業効率、在庫スペースの管理、含水量に由来する湿気の問題などすべての要素で優れた商品です。まだまだ世界的なネットワークに発展いませんが、確実な成長が期待できる市場といえます。

こういった多方面にわたる商品開発力の強さが、レンゴーの他社に対する強みになっています。

以上でレンゴーの会社説明を終わります。次にレンゴーの業績推移などについてみていきます。

とりあえず、終わった期のレンゴーの業績は以下のようになっていました。

レンゴーの2018年3月期連結経営成績は、売上高11.0%増、営業利益27.7%減、経常利益8.1%減、EPS67.14円、自己資本当期純利益率ROE6.8%、売上高営業利益率2.8%

レンゴーの昨期の決算は、はっきりいって悪いです。売上原価の上昇によって売上総利益は微増にとどまっており、繁忙貧乏に陥っています。輸送費を含め販管費全体が伸びており営業減益となっています。純利益は特別利益(固定資産売却益、投資有価証券売却益、その他)で33億円を計上。前年から20億円ほど特別利益が増えている一方、特別損失は9億円ほどの増加ですから、11億円ほど前期より最終利益が良くみえるようになっています。

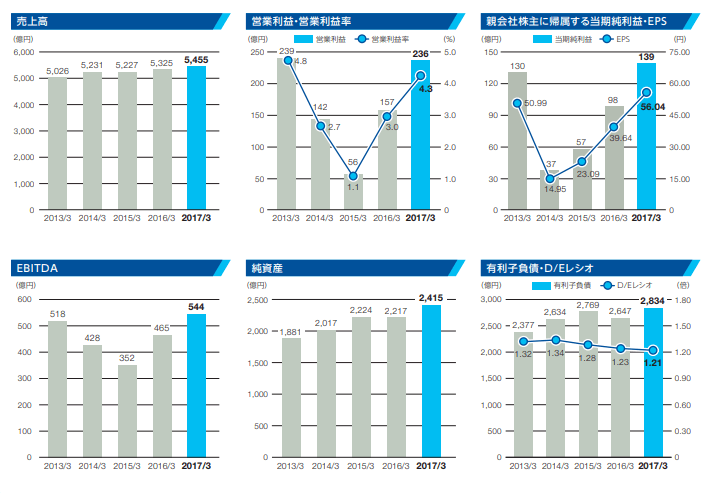

レンゴーの2016年3月期までの5年間の連結業績推移は以下のようになっています。

レンゴーの業績は非常にシクリカルに変動しやすい銘柄であることがわかりますが、景気後退すれば業績が落ちるかというとそうではなく、むしろ景気が良い時(2013~2014年)の方が落ちています。また、昨期である2017年も落ちました。

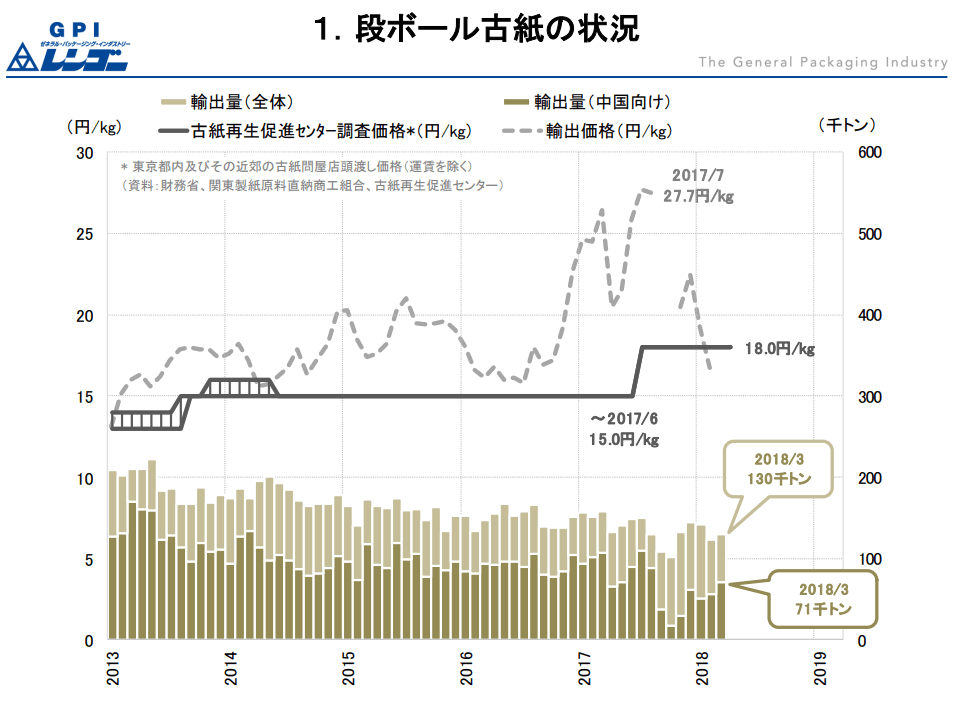

これは一つには中国要因があります。この期間は中国の景気がよすぎて、段ボール用の古紙輸出が凄く増えました。古紙輸出が増えると需給要因により国内の古紙価格があがります。国内の古紙価格があがると、レンゴーを含め段ボールメーカーの多くが採算悪化します。特に段ボール生産における上流部よりも中流部分に経営資源を置いている会社にとっては厳しいものがあります(レンゴーは上流から下流まで一貫した生産体制を構築しています)。しかし、採算悪化した段ボールメーカーは淘汰、再編されますから、そのぶん以前よりもマージンは改善しやすくなります。今はだいたい、その時期に入っています。

レンゴーの財務面でいうと、有利子負債は相変わらず大きく、D/Eレシオもさほど改善されてはいません。自己資本比率も有意な改善は示しておらず、その点においては成長を重視した積極的な経営が行われているといえると思います。

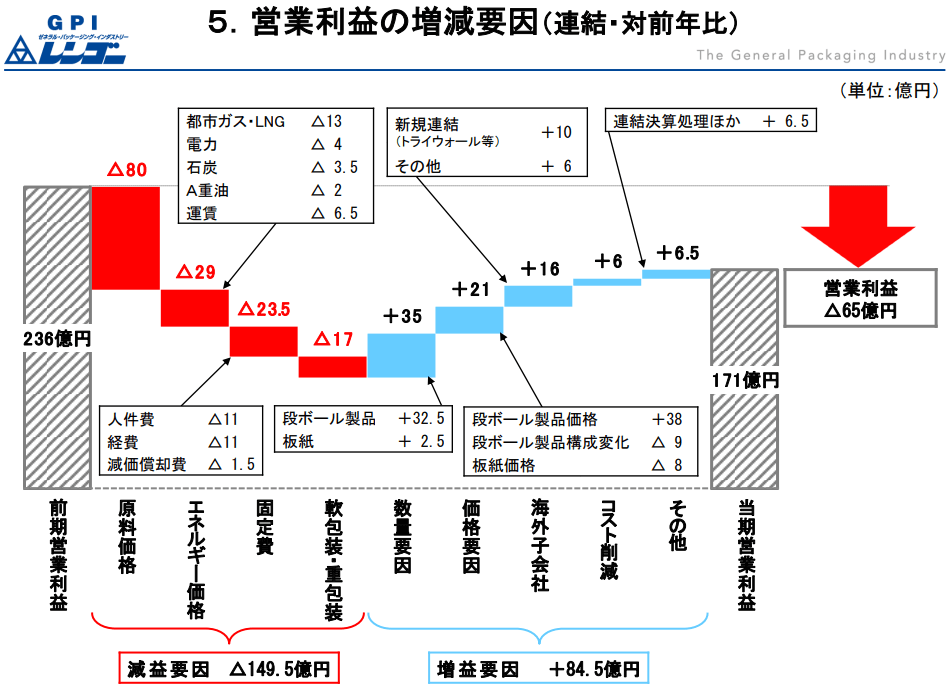

レンゴーの2018年3月期通期の営業利益の増減要因をウォーターフォールチャートに落としたものは以下になります。(レンゴー決算資料より)

原料価格、エネルギー価格、人件費、経費などが総じて前期レンゴー決算の減益要因になっていることがわかります。反面、数量の増加は順調に進んでいます。

以下のグラフをみると段ボール古紙価格がかなり上がっているのがわかります。中国は環境規制強化で段ボール古紙の輸入を制限しているはずなんですが、ほかの国からの需要が多いことがわかります。日本の段ボール古紙は品質がよく人気なのだそうです。

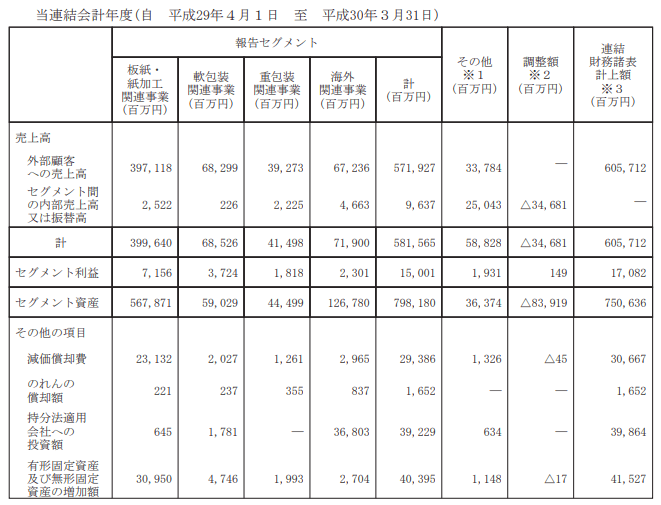

最後に、レンゴーのセグメントごとの売上、利益もみてみましょう。

レンゴーの業績をセグメント別にみてみると、売上高や資産ベースでは板紙・紙加工関連事業が圧倒的に多いのですが、利益ベースでは軟包装や重包装事業もそれなりに多く、また伸び率も良いことがわかります。海外事業も軌道に乗っており、この点で海外事業に手こずる他の日本企業とは異なっています。

とりあえず、レンゴーの財務、収益などについては以上で解説を終わるとして、次にレンゴーの株価、株価チャートやバリュエーションについてみていこうと思います。

レンゴーの株式ティッカーは3941、東証一部上場です。

レンゴー 日足チャート

レンゴー 週足チャート

レンゴーの株価チャート的にはかなり過熱感を感じますね。

なお、レンゴーのバリュエーションは、アナリストコンセンサスベースでみて2020年3月期のPERが9.87倍、EV/EBITDAが7.09倍です。

そこそこに安いと思います。投資を考えるのであれば、あとはタイミングの問題だと思われます。利益成長率はさほど高いわけでありませんから、わざわざ高値を買い進むような銘柄でもないと思います。

とりあえず、これにてレンゴーの短評を終わります。投資のネタに、就職活動のネタに利用していただければ幸いです。

なお、上記の業績予想、チャート、バリュエーション評価などに用いる数字などは、この記事を書いている2018年6月24日現在で入手可能なものを利用しております。この日以降に起きた内容については織り込んでおりませんので、もし投資判断などをさせるようならば、最新のデータに当たっていただきますようお願いいたします。

以上です。