中国の社会融資総量の伸びは1兆1800億元、5月の急低下から回復しました。デレバレッジ(債務圧縮)をいったん棚上げした可能性があります。

なお、社会融資総量の推移をみると

6月は1.18兆元

5月は0.76兆元 ・・・2016年4月以来の低さ、だったはず

4月は1.56兆

3月1.33兆元

2月1.17兆元

1月3.06兆元

17年

12月1.14兆元

11月1.6兆元

10月1.04兆元

9月1.82兆元

8月1.48兆元

7月1.22兆元

6月1.78兆元

5月1.06兆元

4月1.39兆元

3月2.12兆元

2月1.15兆元

1月3.74兆元 ・・・2012年以降最高水準

16年

12月1.63兆元

6月はM2の伸びこそ鈍化していますが、シャドーバンキングや小口金融など広範な貸し出しを含む社会融資総量の伸びは逆に回復しています。

企業間の貸付を反映するEntrusted loansとTrust loansは絶賛圧縮中で、RMB loansを1.7兆弱拡大。つまり、政府が管理関与できるように調整。

より一層、国家管理的な経済システムになってきています。

中国は今年、債務の圧縮、デレバレッジを進めるという話でした。

しかし、米中通商摩擦が起きてしまい市場は混乱、人民元と株価は急落することになったことで、中国当局もだいぶ慌てたのだと思います。

いっきにジャブジャブにしてきています。

特にRMB loans 人民币贷款をこの時期に1.7兆弱も膨らませるのはいつぶりだろう?と12年まで遡って調べてみましたが、一度もありませんでした。

中国当局は、ほんとうに、かなり慌てているように見えます。

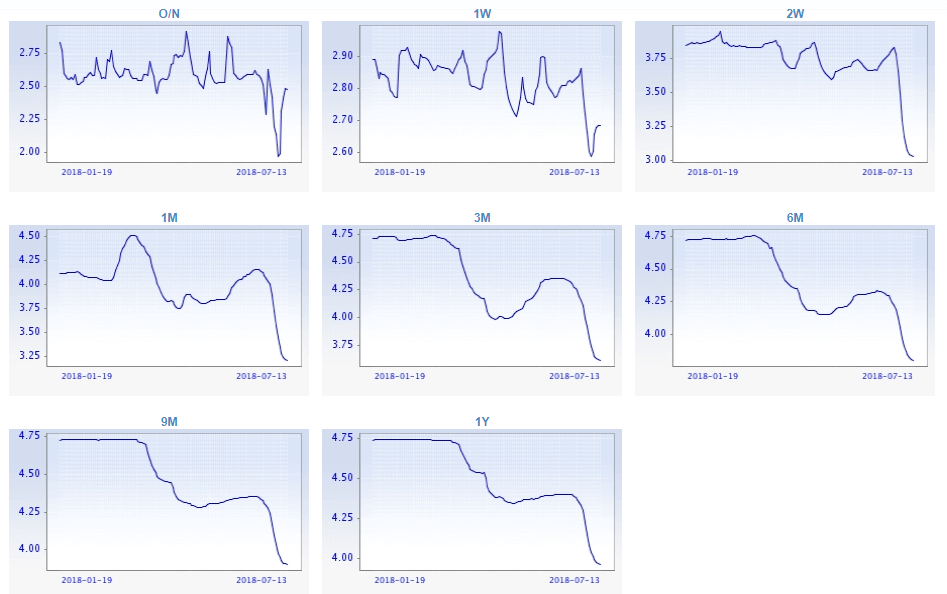

ちなみに、この動きを受けてSHIBORは全面的に急低下しています。

で、問題はこれは劇薬になりうるということです。

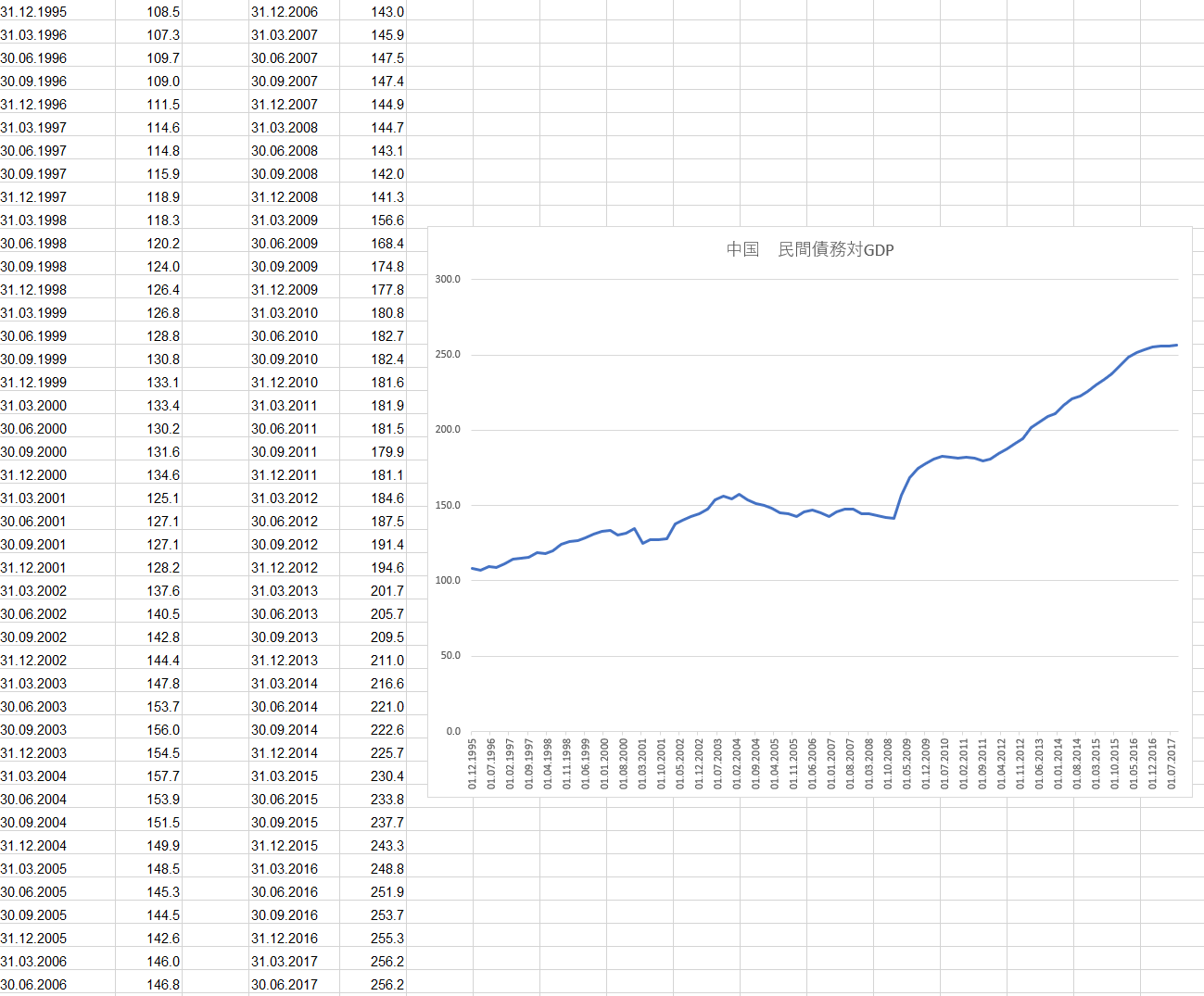

中国はここ1年ほどはペースを落としていますが、その前の数年の債務の伸び方が異様に高いのです。これは他の新興国にも言えることですが、先進国からのマネーに過度に依存した経済の拡大があたりまえのように行われてきていました。

Credit to the non-financial sector (BIS)

https://www.bis.org/statistics/totcredit.htm

そして、過度に外部のマネーに頼った経済は、身の丈以上の消費を促します。

つまり何が言いたいかというと、

この調子だと経常収支は赤字拡大するぞということです。

以下妄想です。まじめに読まない方がいいです。

とくに、アメリカとの通商摩擦でどうしても輸出がダメージを受けやすい。

その環境で当局は内需を拡大させる方向で金融を調節しようとしています。

国内で不動産向け融資を拡大する(6月は家計向けの融資も増えています。家計向け融資のほとんどは住宅ローンです)。

不動産を媒介にした消費を拡大させる。旅行にも行く、海外で消費をばんばん行う。

産業政策面では、自国で産出する石炭への依存から脱却して、海外からの天然ガス/LNG輸入を増やそうとする。

環境規制を厳しくして国内の産業のコストを引き上げ、環境負荷の高いものは海外から輸入しようとする。(産業の高度化に一気に成功すればいいですが、これはリスクが高いように見えます)

こういうことをやっていったらどうなるか?

たぶん、皆が予想する以上に中国の経常収支が急激に悪化するのではないか?とみています。

中国は米国との通商摩擦に対する武器として人民元安を利用するのではないか?と言われていますが、現実には武器として使う使わないにかかわらず、金利差でみても、経常収支の面からみても、人民元安になりやすい環境にあるのではないか、という気がします。

ちなみに、中卒くんは経済学とかチンプンカンプンです。学術的にみたら間違ったことを言っているかもしれません。だから、もしおかしなところがあったら指摘してほしいです。。。

で、まぁ続けます。

人民元安が実際に進んでいったなら、ある時点を境にインフレが高進。

もしくはインフレの芽がみえたところで一気に締め付けを厳しくする。

中国の消費に依存していた経済が世界中で逆回転する恐れがあります。そこまで行ったら、非常にヤバい。

日本では観光客の多くが中国人です。また、中国との貿易で潤うアジアの人も多いです。

資源大手の業績は中国に依存している状態です。

そういったところが一気に暗転する可能性があります。

中国よりも、中国との取引に依存している国が影響を大きく受けるはずです。

中国は統制的ですから、意外とうまく乗り切れるかもしれないですが、より自由な資本市場の国はヤッテラレナイ状態に陥る可能性があると思います。

このリスク、実際にリスクが顕在化するしないに関わらず、ちょっとでもそのリスクの片鱗がみえただけでも市場は動揺するように思います。

中国の前月の貿易統計はなかなかに強い数字が出てきました。でも個人的には、これが通商摩擦前の駆け込みを含めたものだったようにみえます。また、原油輸入をいったん減らしたことも影響しているかもしれません

7月、8月と進むにつれて実際のところがみえてくるでしょう。

また、冬場の暖房燃料輸入も気がかりです。

中国経済変調への備えは大切だと思います。

以上、アメリカが最高値を更新するなかでこんな弱気なことをいうのはオカシイとは思いますが、でも今のうちに書いておきたいと思うリスクのひとつです。

中国株はバリュエーション的に魅力的なものが増えていますが、新興国株は総じて割高です。今度の大暗転をどの程度持ちこたえられるか、個人的には非常に疑問に思っています。

投資スタンスとしては、買いは激流の中での一本釣りになると思います。

非常に魅力的な銘柄があるにはあります。

また、下値を売り込む必要はありませんが、ここもと崩れ始めた銘柄の戻りを売っていくのも手だと思っています。間違いなく、バリュエーションが高すぎる銘柄があります。崩れれば早い、そんな銘柄をみつけるのが容易い市場になっています。