後場から化粧品株が急落 ヘッド&ショルダー型のチャートを作る動きか? 2018年7月19日

コーセー、ポーラ、ファンケル、資生堂など、ここ数年インバウンド需要拡大を材料に物色されてきた銘柄群が、19日後場から大きく値下がりしています。

どの銘柄もここ数か月の値動きが似ています。

18年6月初め頃にピークをつけ、18年7月頭にかけて一旦下落。そこから7月18日まで戻りを試したのち、19日後場から急落する展開となっています。

もし仮に直近安値を割ってくるようですと、ヘッド&ショルダー型のチャートが完成。

上値に大きなシコリを残すこととなり、以後の歩みが非常に重たいものになることが予想されます。

とりあえず、各社の株価の動きをチャートでみてみましょう。

コーセー 東証一部:4922 日中足

コーセー 日足

ポーラオルビス 東証一部:4927 日中足

ポーラオルビス 日足 (株式分割の影響が調整されていませんので注意)

ファンケル 東証一部:4921 日中足

ファンケル 日足

資生堂 東証一部:4911 日中足

資生堂 日足

どうでしょう?どれも似ているように見えませんか?

ここもと、日本の化粧品、ドラッグストア銘柄をバスケットで買っていた「大人」がいました。それが逃げて行っているようにみえます。

しっかり仕込んだあと、人気化するまでずっと上値を買い騰がり、モメンタム系の投資家や個人コバンザメが買ってきたところでジワジワ利食い、十分に利食いを入れたあとで、今度は手持ちの玉を処分しながら売り乗せ・・・そんな感じの相場の作られ方が行われているようにみえます。

なんとなく、化粧品セクターの株価には、人為的なチャート形成の雰囲気を感じます。

こういうテーマ株はテーマが続く間は物色されます。

たまごっちでも妖怪ウォッチでもインバウンド消費でもなんでもそうです。

問題は、①テーマが終わりそうな時と、②他のテーマが魅力的になってきたときです。

投資家は浮気性ですから、魅力的でなくなった銘柄からはすぐに離散しようとします。

俺には、今がその時なんじゃないか?という気がしてなりません。

というのも、①の「テーマが終わりそうなとき」に該当しそうな状況になってきているのです。

化粧品セクターは、株価チャート的、テクニカル的だけでなく、ファンダメンタルズ的にもちょっと物色の圏外に置かれやすい状況がみえてきています。

化粧品各社の業績は好調です。

鉱工業生産指数などをみても、化粧品はよく出荷されていることがわかります。在庫水準も適正です。

ですが、各社の株価はその業績好調を織り込んでいる可能性があります。

各社とも成長モメンタムは落ちてきていますが、PERは40倍弱~50倍くらいでしょう。

最終利益20%成長を仮に5年続けたとしても(それはかなり難しい話ですが)、5年先のPERは16倍から20倍ですよ。高くありませんか?

しかも、各社のEV/EBITDAは20倍とかですよね。かりに2割成長5年やっても10倍以上でしょう?かなり高いですよね?

そして一番の問題は、その2割成長を5年続けることができるか?というところにあります。

ここもと、中国の景気に先行き不透明感が出ています。

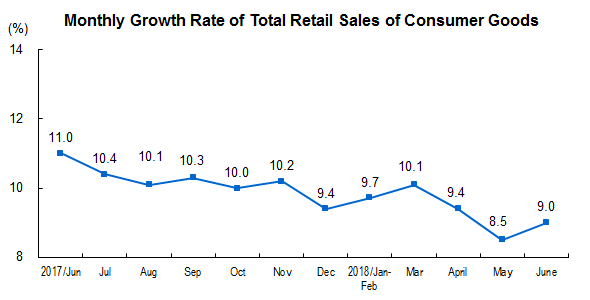

インバウンドと越境イーコマース/越境ECで大きく伸びてきた中国向け化粧品需要ですが、この中国の個人消費の勢いが急激に落ちてきています。

中国人民元はここもと急激に下がっています。当然、海外の商品を買う力、購買力が落ちます。旅行もしにくくなります。

不動産価格が上昇しており、不動産ローンの支払いが重荷になってきています。不動産ローンの支払いに収入の多くがまわって消費が落ち込むとしたら、それは日本のバブル崩壊、リーマンショックあとのアメリカと似た状態ということになります。

まだそこまで深刻な動きになっているわけではありませんが、米中間の通商問題がより深刻化していったならば、それがトリガーになって越境ECやインバウンド需要が落ち、資生堂やコーセー、ファンケル、ポーラオルビスなどの化粧品各社の販売面にも影響が出てくる可能性はあります。

ここで重要なのは、「そういう可能性がある」ということです。実際にそうなるかどうかではなく、なんとなく危ないんじゃないか?という疑心暗鬼です。その疑いの心は、株価によって増幅される可能性があります。一度流れができると、元の流れを取り戻すことが難しくなるのが相場というものです。

悲観が飯のタネになる、というのはまさにそのことなのですが、まぁ、今はその瀬戸際にあるのではないかと、自分には見えます。

もうひとつ、②の「他のテーマが魅力的になってきたとき」というのにも合致してきています。

たとえば、以下はここもと人気化したMLCC関連の某銘柄の株価チャートです。

ITバブル崩壊以後18年間低迷を続け、ここ一か月二か月で一気にリーマンショック前2007年の高値を抜いてきました。

この間、赤字の期間も挟んで人気が離散しており、手垢がついていません。外国人持ち株比率もいまだに20.1%でしかありません。(ちなみに資生堂は41.3%です。)

どうも、安川電機やTHK、ハーモニック、ナブテスコ、ファナックなどの資本財関連株や、資生堂、コーセー、ポーラオルビス、ファンケルなど化粧品株、ほか内需の小売や飲食が大崩れしてきた時期と、こういった電子部品関連銘柄への資金流入の時期とが重なっているように感じます。

(中卒くんは中卒ですから定量的分析は苦手です。クオンツとかゴチャゴチャ細かいことはやりませんが、なんとなくパパッと感覚的に状況を捉えています。たぶんそれで十分に当たってます。)

何が言いたいかっていうと、つまり、

化粧品や内需小売、飲食、資本財などに入っていた資金がEV関連銘柄にシフトしているんじゃないか

ってことです。

これら銘柄の最需要期は2019年の中国でのNEV規制導入であり、2021年からの欧州ZEV規制導入です。

そして、そのあとには2022年からのフル5G需要が待っています。

とにかく、向こう数年にわたって爆発的な需要追加を期待できる状況が並んでいるのです。

以下、たんなるEV関連押しなので本題から外れます。

おいらは、EV関連銘柄の電子部品株は今スタートしたばかりだと見ています。最終ゴールは2022年か2023年くらいでしょうか。チャート推移と電デバ市場の需給にもよるので断言はできませんが、そのあたりじゃないかなと思っています。

具体的には、低く見積もっても4年間で純利益が4倍以上になると見ています。

これの根拠は、現状で10%の営業利益率の企業が、

- 年間の生産性向上が1割ずつ4年(過去の例では例年1割程度生産性向上している)

- 生産規模の拡充が4年で4割(小さめにみています。太陽誘電は現状の有形固定資産が1100億しかありませんが、4年で1500億円の設備投資をします。つまり、4割の設備増強は明らかに抑えてみています。)

- 価格上昇が4年で3割(すでに2~3割の値上げは通るのがほぼ確実です。今後数年値上げがないと見ています。かなり低めに見積もっています。)

を達成したとすると、これだけでトップラインが2.6646倍です。

トップラインが2.6646倍の時、利益率が15%としてみて(これも低めにみていますが)、ボトムは0.3996993…となります。よって約4倍。

もちろん、これはあまりにもザックリとした数字ですが、だいたいこんな感じでも当たるはずです。しかもこれ、何度も書くようですが、かなり控えめに計算しています。

ふつーに計算するなら10.77倍、大きくマージンを見積もるなら16.16倍以上の可能性すら考えています・・・が、これはまだ可能性のひとつであって、確実性は低いです。またそのうち気が向いたら計算式を書きます。

とりま話が化粧品から離れたので戻しますが、化粧品セクターにおいて数年前にあった期待や夢が、今は別のセクターに移っているんですね。

このことが化粧品セクターの低迷のひとつの要因になるのではないか?とみています。

とりあえず、今後どうなるかは神のみぞ知る、です。別に俺がすべての相場を当てているわけではありません。ただ、あまりにも良くないチャートだなぁ・・・と感じたので、ちょっと書きたくなりました。

以上です。

なお、上記はあくまでも中卒くん個人の見解であり、特定の投資スタンスをお勧めするものではありません。投資・投機にあたってはご自身の判断、自己責任にて行っていただきますようお願いいたします。なお上記は2018年7月19日に書きました。見解のもとになる数字などは同日のデータを基に判断していますので、後日には別の見解に変わっている可能性がありますことをご了承ください。