中国IT御三家BATの一角、テンセント(騰訊/Tencent)の株価と業績をみてみよう~Wechat、投資事業、ゲームが三大柱~

中国IT御三家BATの一角で、ゲーム事業で世界最大手クラス、SNS事業でもWechat/Weixin(ウィーチャット/ウェイシン)、中国2大決済システムWechatPay(ウィーチャットペイ)を擁するテンセント(騰訊)の業績をみていきます。

なお、この記事では最新の決算内容を上にくるようにし、それ以前のものは下に流していくようにしますので、過去の記事と見比べながらごらんください。

とりあえず、テンセント(騰訊)の会社紹介からしましょう。

テンセントの会社紹介は書きかけです。

ここからはテンセント(騰訊)の業績をみていきます。

(ここからは2018年11月15日の記事になります。)

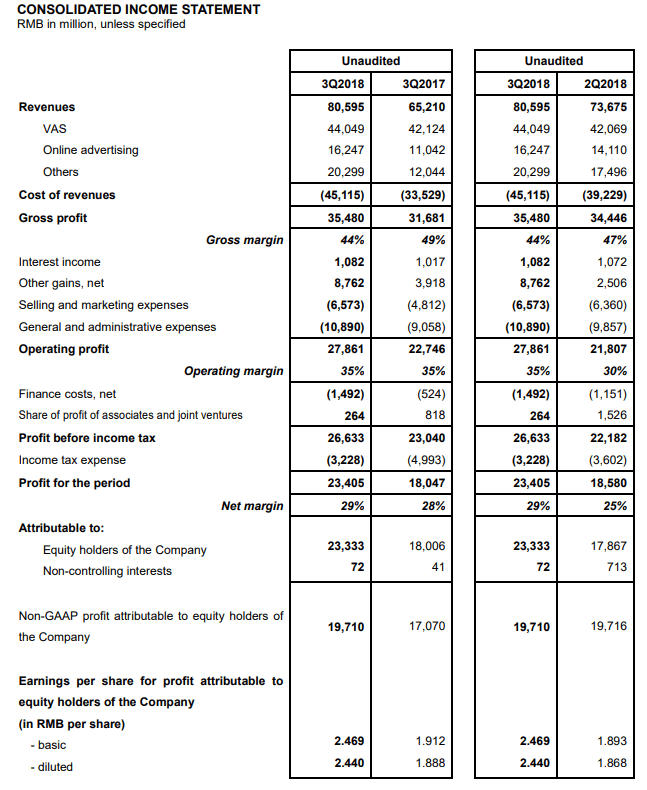

テンセントの2018年Q3決算の業績は、対前年比で売上33%増、営業利益24%増、希薄化後EPSは17%増、Non-GAAP EPSは21%増

明らかに成長力がおちています。

とりあえず、セグメントごとに見ていきましょう。

テンセントの2018年Q3業績~VAS事業

テンセントの主力事業のうち、ゲーム事業や動画事業が属するVAS事業は売上こそ伸びていますが、費用を抜くと営業減益に転じています。

テンセントに限らず、ゲーム事業は各社ともに鬼門になっています。

中国政府はあれやこれやとイチャモンをつけて、ゲーム事業の取り締まりを強化しており、新規のゲーム販売の認可を凍結しています。(中国ではゲーム販売にメディア規制当局の認可が必要)

中国がゲーム規制を強化へ~テンセントやネットイースには悪影響の可能性~

テンセント配給の中国版モンスターハンターワールドが配信停止~WeGameの展開に黄信号か~

ゲーム事業が属するVAS事業はテンセントの成長を支える主力事業でしたが、ここもとVAS事業の成長率は著しく落ちており、同社の成長力を削ぐ形になっています。

テンセントの2018年Q3業績~広告事業

今回のテンセントの決算では、広告事業の業績好調さが特徴的だったと思います。

いままで収益化を急がない姿勢を示してきたテンセントですが、ユーザーの利用しやすさよりも公告を優先しなければならないほど苦しくなってきた、ともいえるのではないかと思われます。

ともあれ、この点はポジティブでしょう。

テンセントの2018年Q3業績~その他事業(クラウドなど)

テンセントによると、クラウド事業の業績が前年比2倍超のペースで成長しているとのこと。

具体的なテンセントグラウドの利益などはみえませんが、とりあえずある程度稼いでいるもよう。

この点もテンセントの業績にとってはポジティブ。

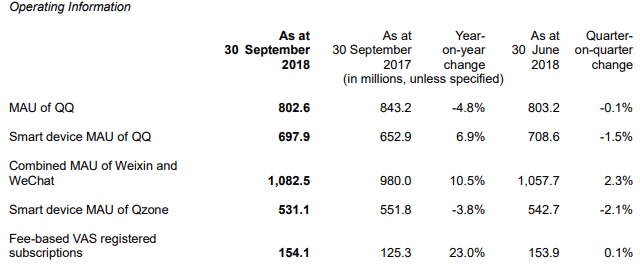

ただ、広告事業などの前提になるWechat/Weixinのユーザーの伸びはQoQで2.3%増にまで落ちており、これは他のサービス(QQやQzoneなど)の減少と合わせると微増程度でしかありません。

そしてさらに悪いことに、VAS事業の課金者の伸びが、前年比では23%増加なのですが、前四半期からは0.1%しか伸びていません。

非常に低い伸び率であり、この点においてはテンセントにとっては非常にネガティブな決算だったと思われます。

2018年Q3業績を踏まえたテンセント株価

とりあえず、今回のQ3決算の業績を受けた翌日の取引では、テンセント株は上昇しております。現在6.10%高の288.80です。

テンセント株はよく落ちてきましたから、そろそろ反発、という局面にきています。

ただ、、、チャートパターン的にはもう一回下をみに行く可能性もあり、むずかしいところです。

以上。

(以下は2018年8月17日の記事になります)

まずは昨日出てきたテンセントの2018年第2四半期の業績をみていきましょう。

テンセントホームページに載っている資料をもとに見ていきます。

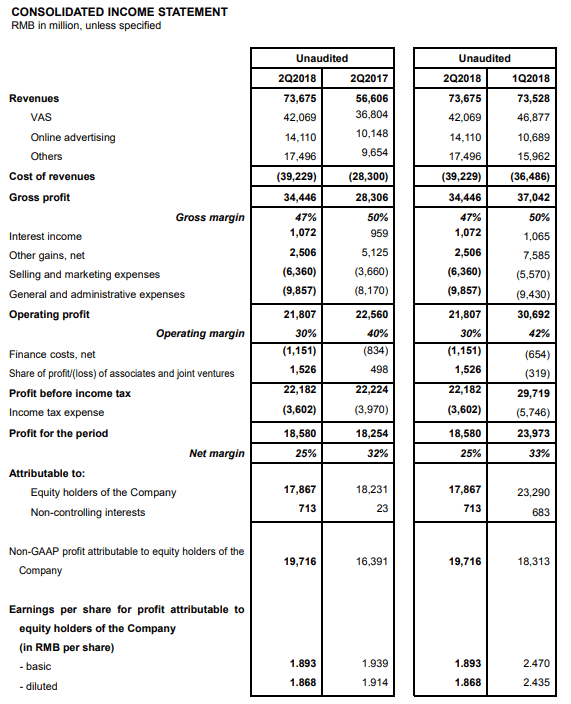

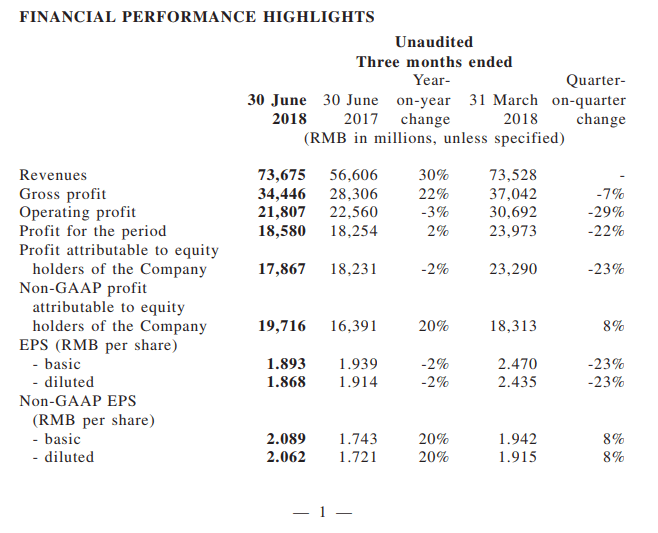

テンセントの2018年第2四半期業績は、前年比売上高30%増、営業利益3%減、EPS 2%減、Non-GAAP EPS 20%増

テンセントの2018年第2四半期業績は、前年比売上高30%増、営業利益3%減、EPS 2%減、Non-GAAP EPS 20%増

となりました。なお、

テンセントの業績を前期比でみると、売上高横ばい、営業利益29%減、EPS23%減

という恐ろしいほどのネガティブ決算となっています。

とりあえず、なにがあったのかみていきましょう。

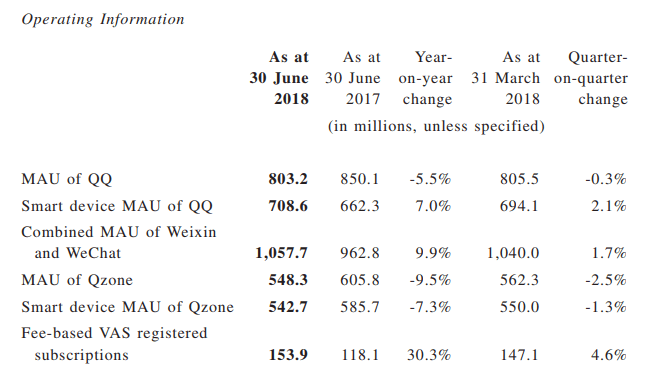

以下はテンセントのQQやWechat、WeixinなどのMAUを比較したものです。

こちらをみてわかるとおり、順調にWeixin、Wechatへのユーザーの移行が進んでいます。

ただし、前回の資料との比較をしてほしいのですが、Wechat、Weixinへの前期比伸び率が5.2→1.7と低下してきています。

また、Fee-based VAS registered subscriptions、つまり有料サービス使用の伸びが9.3→4.6に低下してきています。

国家統計局などの公式統計や各社決算をみてもわかりますが、中国では消費が減退してきています。(小売統計はたぶんに今までの嵩上げが剥げた分が影響していますが、それだけではないと思います。各社小売系の決算をみても悪化しています。ここら辺は複合的にみていくべきです。)

とりあえず、テンセントの事業に天井感がみえてきていることはネガティブです。

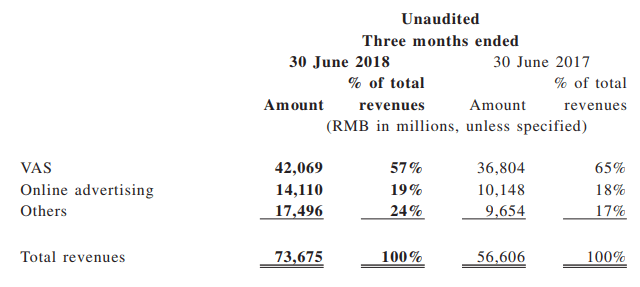

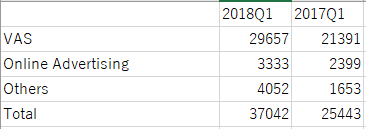

こちらはテンセントの各事業の収益を載せたものです。

テンセントの事業のうちの最大のセグメントはVASですが、こちらの比率が低下してきています。

これは、ひとえにテンセントが注力してきたPUBGがローンチできなかったことに原因がある

・・・と個人的には見ています。

全世界でヒットしたBluehole社制作のバトルロワイヤルゲームPUBGは、事前の予約状況からみても間違いなくテンセントの業績を一段上昇させることができるキラーアプリでした。

これが、なぜか当局の審査の結果ローンチできずにいます。

ゲーム事業などが不振な一方、オンライン広告事業は40%近い高い伸びを示しています。

WechatPayおよび理財通など決済、フィンテック事業とクラウド事業が中心のOthers部門も80%近い高い伸びを示しています。

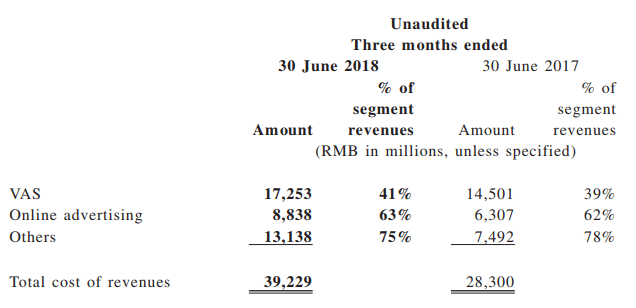

こちらはテンセントの各セグメントのコスト状況を示したものです。

VAS部門のコストの伸びを抑制し始めていることがわかります。

また、オンライン広告事業はコストが売り上げにパラレルに伸びていることがわかります。

その他事業も同様に、コストがパラレルに伸びています。規模の経済がいまいち発揮できていません。

こうやってテンセントの業績を俯瞰してみると、とくにVAS事業における前期決算の悪さが目立ちます。

また、Other gains,netをみてください。ここには投資案件からの利益などが載りますが(まちがってないですよね?ちょっと自信ないかも)、これが前期比、前年比ともに減っています。Q2にExitした案件が少なかったわけではありませんが、前年、前期の方がより多くExitできた・・・ということです。

ぶっちゃけたはなし、この投資案件による収益にテンセントの業績は大きく振れやすい状況になっています。

今は良いですが、逆回転がかかってきた場合のことも想定しておいた方が良いと思います。ベンチャーキャピタルは常にいい時ばかりではありません。

たしかに、同社のWechat(ウィーチャット)経済圏はプラットフォームとしては魅力的です。提携すればそれだけで価値が創出される部分はあります。しかし最近の同社の投資先をみると、ちょっと無理筋なものも散見されます。

(具体的には以前書いた記事などをみてみてください。たしかこのテーマで書いた記憶があります。面倒くさいのでリンクは気が向いた時に張ります。自分のブログですが、なんか非常に調べにくいですね。どんどん過去の記事が埋もれていきますw)

もうひとつ、最近になって感じているのがテンセントの政治的な立ち位置の弱さです。どうも以前に比べてやたら風当たりが厳しい。シャドーバンキング規制で理財通は収益源を奪われてますし、ウィーチャットペイもPBOCに顧客財産のぶんを預託して運用するよう言われているみたいです。さらには、ゲーム事業への規制当局の姿勢も変化の兆候があります。

テンセントの業績には以上のようなリスク要因が出てきています。ちょっと注意が必要です。

さて、とりあえず今回もテンセントの株価をみてみましょう。

テンセント暴落中!落ちるナイフとはまさにこのこと!

なお、自分はこうなることをちゃんと想定していました!えらいでしょ!ほめてほめて!\(^o^)/

テンセントの株価が直近安値にツラあわせ。暴落はおきるか?おきないか? 2018年6月28日

チャートをみてみよう 騰訊(テンセント)の場合 2018年4月4日

とりあえず、今回は以上です。

なお、上記はあくまでも中卒くん個人の見解です。特定の投資スタンスをお勧めするものではありません。投資は自己責任でお願いします。押忍!

なお、以下の記事は5月17日17時頃に書いたものです。最新のものではありませんのでご注意ください。

馬化騰(ポニー・マー)率いる騰訊(Tencent/テンセント)の2018年第一四半期決算短評

https://www.tencent.com/en-us/investor.html

上のリンク先にあるテンセント公式ホームページのファイルを元に短評していきます。

まずはテンセントの業績の確認

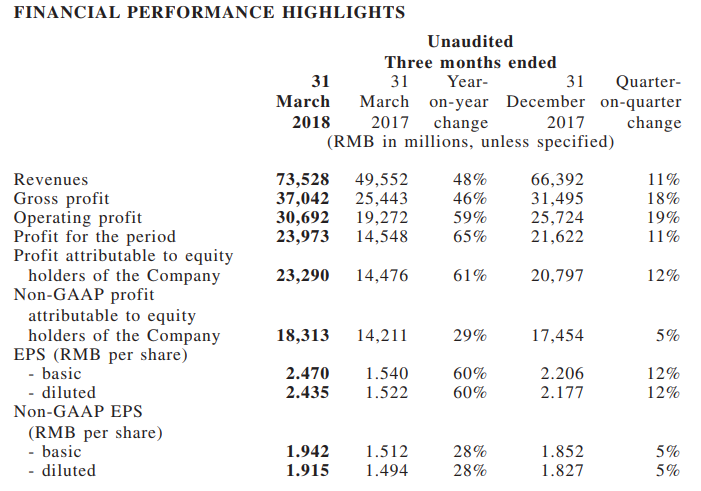

テンセントの業績は、前年同期比で売上、営業利益、EPSすべてOK 資産売却など特殊要因を除いたNon-GAAPベースで前年比28%増、前期比5%増。

Non-GAAPベースは若干、以前から比べると成長性が落ちているように見えます。

テンセントの主要サービスごとの月次アクティブユーザー数

テンセントのQQやQzoneなど古いサービスののMAUは減少していますが、主力のWechatと、新規に注力しているVAS部門はしっかり成長しています。

Wechat、Weixinがユーザーを増やしているのは、テンセントが注力するMini ProgramsとWeixin Pay(微信支付/Wechat Pay)戦略の成功によるものとのこと。

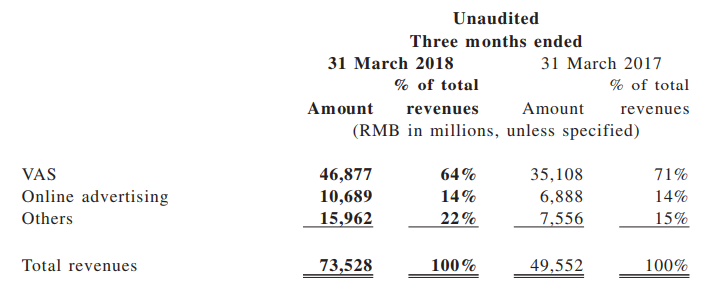

各事業部門ごとに売り上げをみていきます。

テンセントの各事業ごとの売上は

- VASはゲームやビデオ配信、音楽配信サービス、ソーシャルサービスなど

- Online Advertising はWeixin/Wechat上などでの広告収入

- Othersは Wechat Payなどの決済サービスや、理財通(理財商品をMMFに仕立てたようなもの)による運用サービスなど

にわかれてます。

VASは34%伸びて468億7700万人民元の売上

特に動画視聴分野がよく伸びたとのこと。

テンセントのオンラインゲームはHonor of Kings などのヒットにより、26%成長し287億7800万人民元。新しくMU Awakening と QQ Speed Mobileを立ち上げ。PUBGもサービス開始。

Social Networksからの売上は47%増の180億9900万人民元。ライブ配信やビデオストリーミング、WeSingによる音楽配信サービス、ゲーム内アイテム販売で稼いだとのこと。

Online Advertising部門は55%増えて106億8900万人民元の売上。

Weixin Momentsなどテンセントのソーシャル広告の売上は、CPCとフィルレート改善で69%上昇の73億9000万人民元。メディア広告部門は、Tencent Videoの好調で31%増の32億9900万人民元。

Others部門の売上は111%増の159億6200万人民元。

テンセントクラウドサービスとWechatPay、またそれに付随する理財通など運用サービスが好調に推移。

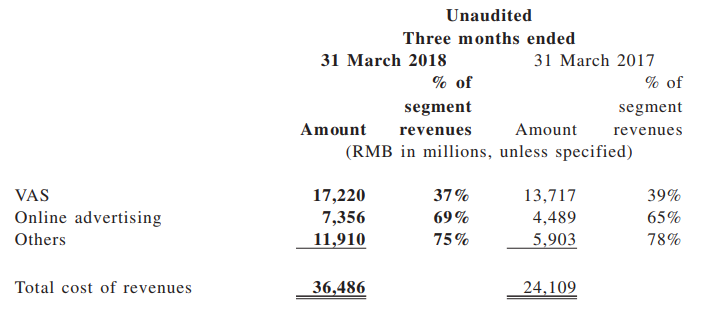

テンセントの業績におけるコストは全体で51%増の364億8600万人民元

VAS事業のコストは26%増の172億2000万人民元。ゲームなどのコンテンツコストや、動画配信サービスの費用がかさむ。

Online Advertising部門のコストは64%増加の73億5600万人民元。ビデオ広告部門におけるコンテンツコスト上昇、通信回線、サーバーコストなどがかさむ。

Others事業のコストは102%増の119億1000万人民元。WechatPayなど支払いサービスにおける費用や、クラウド事業のコストが嵩む。

上記の売上、コストからテンセントの粗利益をみていくと

こうなります。

テンセントの業績について総括します。

前回のテンセントの四半期決算では嫌気されたVAS事業部門の伸び悩みでしたが、今回はゲームにテコ入れしたことから回復に転じました。

しかし、ここ3四半期ほどみていると、どうもOnline Advertisingビジネスの利益率が改善してきません。売上が増えても回線費用、サーバー費用がついてきてしまう状況のようです。

また、Others部門は事業内容ごとの開示がされていないことから推測でしか語れませんが、アリババなどのクラウド事業が赤字なことを考えても、テンセントのクラウドだけが黒字だとも思えません。決済コストは売上規模が小さい店などほぼ無料のようなものですし、この部門の稼ぎ頭はWechatPay/Weixin Payの決済ではなく、理財商品の運用ではないか・・・と以前からおいらは予想しております。

もしそうであるなら、事業自体の健全性を推し量るのが非常に難しくなります。

テンセントの今回の決算は確かに悪くないのですが、特別利益などを除いたNon-GAAPベースで見た場合の伸びが落ちていることから、手放しで素晴らしいと言うほどの決算でもないように思います。

テンセント株は現在、今期予想ベース(中卒くん予想)でPER40倍程度で売買されています。ヒストリカルにみるとPER30台前半から50程度のあいだを動いていますから、そのちょうど中間地点くらいということになろうかと思われます。

とりあえず株価を見ておきましょう。

個人的には、このチャートでは買いたくありません・・・

なんかこう・・・手垢がつきすぎているような感じにみえます。

とりあえず年始の見通しどおり、今年のテンセントはボックス相場を形成するように見ています。

以上です。

なお毎度書きますが、上記見通しはあくまでも中卒くん個人の考えを示しただけであり、特定の投資スタンスをお勧めするものではありません。また、決算数字などに間違いがあるかもしれませんでの、投資に当たってはご自分で資料などを読み、自己責任、自己判断で行っていただけますようお願いいたします。