ぶっちゃけた話、日本株はおいしいと思う~コーポレートガバナンス改善を邪魔する経産省には要注意~

質問箱に以下のような質問がありました。

https://twitter.com/chu_sotu/status/1075604107472195584

「これから日本が成長していく中で政策や方法はあるか?」

という質問です。

いつも質問箱のご利用ありがとうございます。

とりあえず答えとして「教育が大事」という回答をしたのですが、よくよく考えてみて、それだけじゃないよな、、、と思ったので追記します。

日本の長期的な成長に必要なこと

目下、世界同時株安となっています。

市場には悲観論が蔓延しています。

ですが、自分はそこまでは悲観に思っていません。

もちろん、チャートパターン的にはまだ深堀していきそうな流れであり、今すぐ買うべきとは思いません。

ただ、長期的な流れからみて、非常に美味しい状況に入っているとみていますし、やりようによってはここから大きく成長していけるフェーズに入っていると思います。

株価は株価、業績は業績、経済は経済、と言った感じです。

日本株の年初来パフォーマンスは最悪レベル

日本株市場は、アメリカ市場が引けたあとの状況をいち早く捉える市場となっており、「真っ先にリスク回避行動をとれる市場」として機能しています。

また、そのなかでもダントツに流動性が高く、世界の市場のなかでは「リスク回避のために換金しやすい市場」として機能しています。

この二つが相まって、日本株のボラティリティは基本的に非常に大きくなりがち。

アゲ局面では上がりすぎ、サゲ局面では下げ過ぎる傾向があります。

しかし、だから日本がダメか、というとそうでもないと思います。

日本株のPERは歴史的な低水準

目下、日本株のPERは10倍台となっており、これは非常に、非常に割安な状況になっています。

もちろんこれには近い将来の減益リスクなどが反映しているとみることもできます。

ですが、仮にそうだとしても、一般的な話をするならば、短期的に赤字をだしたにせよ数年たてば業績は回復するものです。

たとえば100年に一度クラスと言われるサブプライムローンバブル問題だって二年経てば回復しましたし、ITバブルもそうでした。

もっと軽いリセッションであれば、半年~一年もすれば業績が回復するのが一般的です。

こんなことを言うと、

「日本のバブル崩壊はどうだ?失われた20年じゃないのか?」

という声が聞こえてくると思います。

バブル崩壊後は日本株式市場は世界的にみても極めて異例~資金循環統計からみる歪さ

日本のバブル崩壊は極めて異例で、20年以上にわたり日本企業の業績を悪化させました。

その最大の要因が、資金循環の問題です。

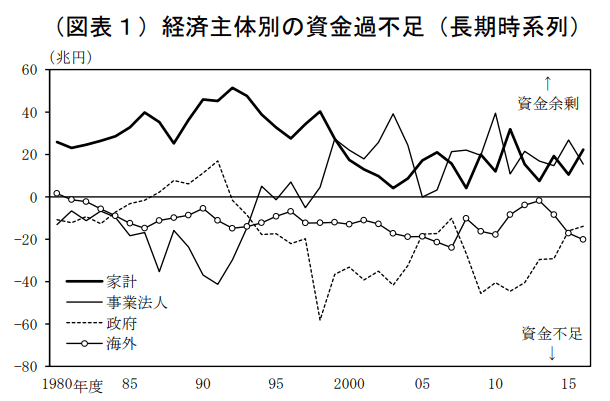

(日銀資金循環統計より)

上記をみてわかるとおり、80年代から90年代前半まで、企業部門の資金は不足気味で推移しました。

これに対し家計部門はせっせせっせと溜め込み、資金余剰状態を長期間キープしています・・・いまだに余剰状態です。

こういった状況を許したのが、海外への膨大な経常黒字と、政府部門による借金です。

バブル崩壊後の日本株低迷の要因~ガバナンス体制欠如による高コスト体質

つまり何が言いたいかというと、日本の企業は80年代以前からバブル崩壊後に至るまで、一貫してキャッシュフローはよろしくなかったのです。

(細かく言うとちょっと違うのですが、おおざっぱに言ってそんな感じです。)

これに対して、家計部門、とくにサラリーマンのお給料は高止まりしており、生産性に見合わない賃金水準になっていました。

一億総中流だとか騒がれた時代の正体がコレです。

企業が給料を出し過ぎていた、労働者のサラリーの水準が高過ぎた、それがすべての問題の根本にあります。

翻って、現在はどうでしょうか?

上図を見ていただければわかるとおり、企業はちゃんと稼ぎ、労働者はそのぶん貧乏になりました。

あるべき姿になってきています。

その根本にあるのが「会社は株主のためのもの」「労働者はしょせん労働者」という大前提の確立です。

それを実現したのは、企業の株式持ち合い解消です。

株式持ち合いによるガバナンス欠如と高コスト体質こそが日本株低迷の最大要因だった

企業はかつて、大量の株式を持ち合っていました。(現在でも株式持ち合いはありますが、1割ちょっとになってきています)

これにより、外部株主からの声を意図的に排除し、内輪の論理で経営者を互選し、従業員とも馴れ合い体質を作り上げてきました。

ちょっとやそっと赤字でも、株主に泣いてもらえばいいや、という甘えが経営陣にはありました。

とりあえず、労働者側、労組側からの突き上げを回避できればそれでいい、という感覚があり、それが労働貴族だらけな状況に繋がりました。

資金循環統計をみると、それがよく表れているのです。

株式持ち合い構造などガバナンス体制欠如を許したのはいつからか?

こうした株式持ち合いによる企業統治、ガバナンス体制の欠如はどのようにして生まれたか。

個人的には、これは1970年代のオイルショック時による通産省(現・経産省)の指導にあったと思います。

また当時は株式を買い集めて企業に要求するグリーンメーラー的な行為が罷り通っており、これを規制する目的もありました。

企業間の株式持ち合いは急速に進み、企業が生み出した利益は企業同士をぐるぐると循環し始めます。

最初のうちはこの仕組みは悪くなかったのですが、だんだんと統治不全を起こし、じきに株主軽視、労働貴族の台頭、経営陣による企業の私物化が横行するようになります。

80年代、90年代はガバナンス体制改善よりも総会屋対策

株式持ち合いが進むとともに、善管注意義務の徹底などは非常に曖昧に適用されるようになります。

総会屋対策として少数株主の権利保護はなおざりにされ、経営側が少数株主を置き去りにした合併、買収を行えるようになりました。

善管注意義務違反を株主が指摘しても立証するのが難しくなり、そういった訴訟はほとんど下火になりました。

株主は、基本的に法律に守ってもらえない存在になったのです。

90年代以降の企業業績悪化のほとんどは市況の問題ではなく、ガバナンス欠如によるリストラの不徹底

つまるところ、90年代以降の企業業績の悪化は、景気後退しているのがわかっているのに、リストラを徹底できなかったことにあります。

生産性がなかなか改善せず、当然ながら一人当たりGDPの伸びも落ちました。

途中、世界経済の拡大期は何度もありましたが、そのたびに日本企業は安心してしまい、ぬるま湯体質が続きました。

これが改善に向かうには、サブプライムローン危機で痛い目にあった2010年代以降になります。

コーポレートガバナンスコード/企業統治指針策定のタイミングで長期低迷トレンドをブレイク

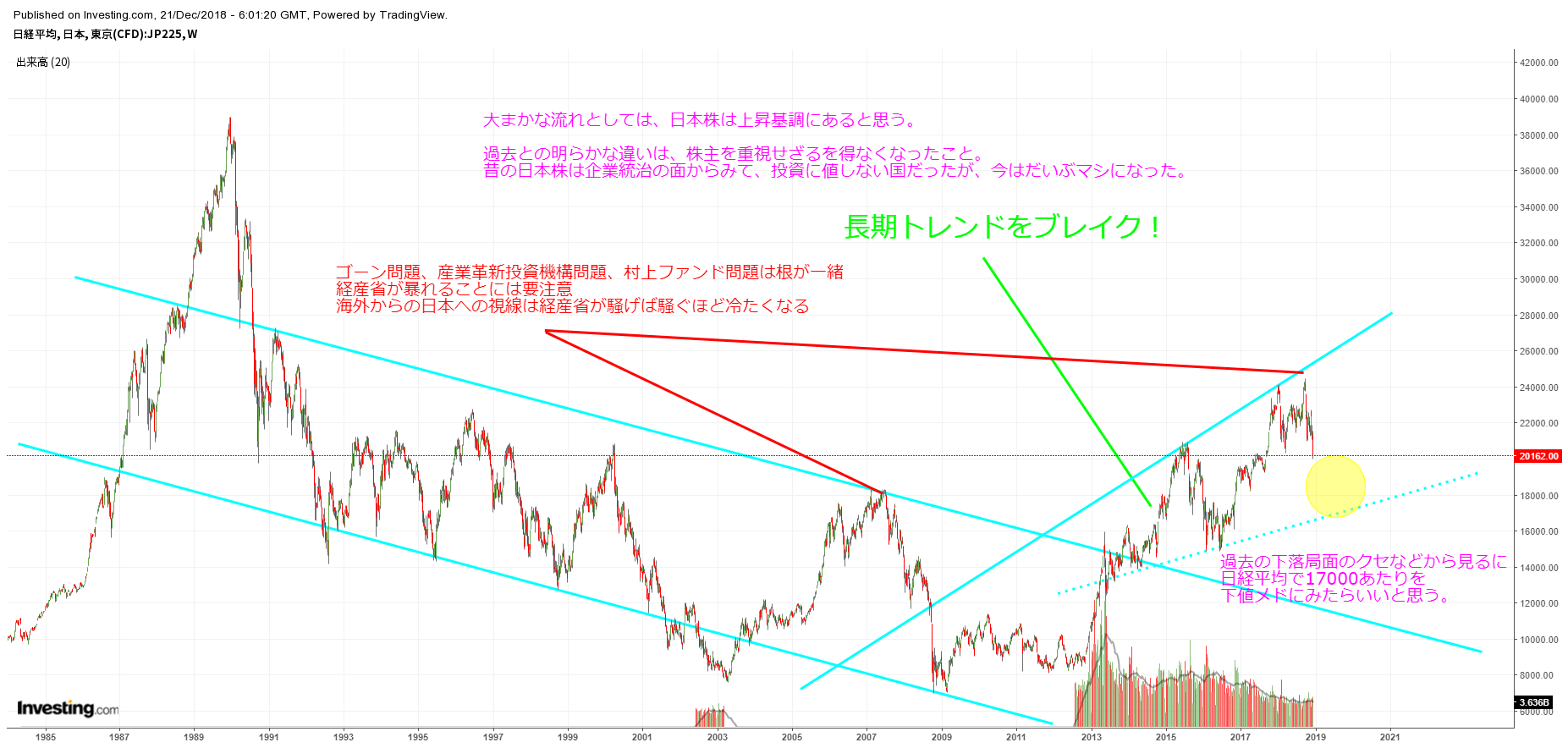

株価チャートを見てもわかるとおり、コーポレートガバナンスの問題は株価の推移にも大きな影響を与えていたことがわかります。

かつて企業統治がグダグダだったころは右肩下がりだった日本企業の業績と株価ですが、徐々にそれが改善。

2013年から二年間の業績回復は確かに市況の改善によるものでしたが、その後はかなり自律的な回復に移ってきています。

とくに2013年ごろから策定が協議されはじめ、2015年に導入されたコーポレートガバナンスコード/企業統治指針は非常に大きな意味を持っています。

社外取締役の選任と株主との対話を促すこの指針により企業統治改善と、株主による企業統治、利益還元への道筋を期待した買いが海外から集まりました。

もちろん、これですべてが改善したわけではありませんが、方向性がみえてきたことを市場は好感。

この流れが、現在までの株価形成に影響しています。

(日経平均株価 長期チャート)

コーポレートガバナンスを壊そうとする経済産業省の企みには要注意

こうしたコーポレートガバナンスの改善をいつも邪魔するのは政府・経済産業省です。

彼らは企業が護送船団を組んでいてくれた方が天下り先が確保されますし、自分たちの意見を聞いてくれた方が省益が確保されておいしい。

経産省は企業が株主の方向ばかり向いて経営したら困るわけです。

また基本、経産省は自分たちを優秀だと思い込んでいます。

自分たちの言うとおりにしたら企業は上手くいくと思い込んでいるフシがあります。

しかし残念なことに、1970年代から既に経産省の役割は終わっている、と自分は思っています。(海運不況のころから。)

経産省は常にいらぬことをやって株式市場の邪魔をしてきており、直近ではそれは日産自動車の問題に表れています。

良かれと思ってやっているのでしょうが、あれは逆効果です。

また、2007年当時には村上ファンド問題などもありました。

あの時も経産省の北畑隆生(きたばた たかお)が吠えまくりました。

ちなみに、現在日産自動車の社外取締役をやって、ゴーン後の会長人事を主導しているのは、北畑の部下で「情報大航海プロジェクト・コンソーシアム」(別名:日の丸検索エンジン)を推進した豊田正和です。もちろん、日の丸検索エンジンは、カネだけ浪費してモノにはなりませんでしたが。

ガバナンス問題改善こそが日本株復活への最短の道筋

自分は、ドル円の動向だとか、世界的な景気の浮沈なんてどうにでもなると思っています。

人々がまともに欲を持っている限り、そして資本主義がしっかり機能している限り、株式は基本的に右肩上がりだと思っています。

為替が大きく円高に振れようとも、それをリスク管理するガバナンス体制ができていれば問題ない。

市況がどうなろうともガバナンスが機能していればいずれ回復する、と思っています。

少なくとも、株式が安くなれば自社株買いで資本効率を高めることができますから、PBR1倍割れだらけの現在の日本株は、本来ならば非常においしい状況であるはずなのです。

それが実現していないのであれば、それはガバナンスの問題といえます。

そうした意味で、今いちばん問題だと思うのは、日本のコーポレートガバナンスを崩そうとする政府、経産省による横やりです。

話がすべて日産自動車の問題にリンクしてしまい申し訳ないのですが、あれは本当に困ったものです。

ゴーンによるガバナンスがダメだったのはわかりましたが、その代案として出されているガバナンス体制がさらにひどい。

権限の集中が問題だと言いながら、西川一人に会長職と社長職を兼務させて集中させようとしています。

日産によるルノー株取得は株主への裏切り行為~潤うのは新経営陣と天下り経産省だけ~

日産自動車の不正行為は西川廣人など他の取締役も知っていたのでは?カルロス・ゴーンだけ放逐するのは間違っている。

非常に欺瞞じみています。

報道によれば、これを主導しているのが、経産省出身の豊田正和社外取締役とのことです。

日産自動車が17日にも新たな会長選任へ~経産省出身の豊田正和社外取締役が主導か

この豊田正和は日本エネルギー経済研究所で原発推進を推し進めてきた人物であり、現在の日本のエネルギー政策の混迷を招いた張本人だと自分はみています。

日本企業を株主のものでなく、政府のもの、国のものだと思い込んでいるアナクロな思考の持ち主たちが邪魔をしてくること・・・それこそが一番の問題です。

株を持っている人たちは、声を大にしてこれに反対したらいいと思います。

経産省出身の社外取締役をみつけたら、すべて株主総会で選任拒否を投じたらいいと思います。

そういった地道な活動で、日本企業の体質が変わっていったなら、きっと今よりも遥かに高い成長率に戻ることでしょう。

以上です。